生命保険の保険金はいくらにすればよい?その考え方をご案内します!

生命保険に加入する時に、保険金をいくらにしたらよいか見当もつかないというご意見をよくうかがいます。

「皆さん、だいたい○○万円くらい加入してますよ」という営業トークで決めた方もいらっしゃるのではないでしょうか?しかし、そのような決め方でよいはずはありません。

必要保障額で決める

生命保険は、被保険者が亡くなった場合に、残された家族(保険金受取人)に死亡保険金を支払う保険です。

だから、生命保険の保険金は、家族の以後の生活に必要な金額ということになります。この金額が必要保障額です。

必要保障額の計算方法

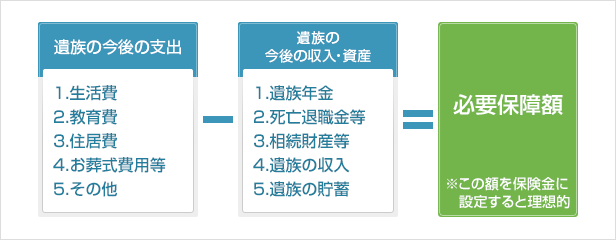

必要保障額の考え方はいくつかありますが、以下のような計算によって算出される金額が一つの目安となります。

必要保障額の計算方法

- ※上記以外にも、大きな支出や収入、資産があれば追加してください。

- ※配偶者が、将来、老齢年金をもらえる年齢に達するまでとか、子供が独立するまでの期間を目安に支出・収入をお見積りください。

被保険者の方が死亡した場合に、残された家族に必要となる費用からその後の家族の収入・資産を差し引いた金額が保険でカバーすべき必要保障額です。

それでは、必要保障額の計算に必要な支出や収入の各項目について詳しくみていきましょう。

遺族の今後の支出

被保険者が亡くなった場合に、残された家族が生活していく上で必要な費用についての考え方を個別にご説明します。

ここでは被保険者が夫(世帯主)であることを前提に説明を進めていきます。

1生活費

生活費は、食費や水道・光熱費、日用品代、被服費、通信費、交際費など日常の生活にかかる費用です。

ここでは住居費は生活費に含めていません。

残された家族が生活していく上で、これらの費用がいくら必要かを積み上げることで、1ヵ月の生活費を計算することができます。

あとはそれをもとに、その後必要となる年数分の生活費を算出します。

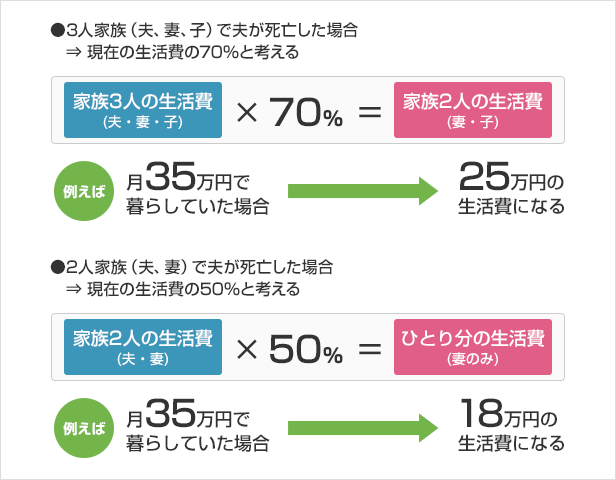

なお、上記のように細かい費用から残された家族に必要な生活費を予測するのが大変な場合に、現在の月間の生活費から簡易的に計算する方法があります。

世帯主の方が死亡した場合は、残された家族に子供がいれば生活費は現在の生活費の70%に、子供がいなくて配偶者だけなら現在の生活費の50%とする方法です。

生活費の簡易的な計算法

ちなみに独身者で扶養家族がいない場合はこの残された家族の生活費は0円ということになります、当然ですね。

一方、ご両親や兄弟を扶養している場合はその方のための生活費を計算してください。

2教育費

子供がいる場合は、教育費を計算します。

教育費とは学校の入学金や授業料、塾の費用などです。

学校別の教育費

| 幼稚園 | 公立 | 69万円 |

|---|---|---|

| 私立 | 162万円 | |

| 小学校 | 公立 | 185万円 |

| 私立 | 836万円 | |

| 中学校 | 公立 | 144万円 |

| 私立 | 371万円 | |

| 高校 | 公立 | 155万円 |

| 私立 | 294万円 | |

| 大学 | 公立 | 451万円 |

| 私立 | 718万円 |

- ※幼稚園は3年間。幼稚園から高校までは塾の費用も含む。大学は自宅通学の場合で生活費を含む。

- ※幼稚園~高校:文部科学省「子どもの学習費調査」平成20年度大学:独立行政法人日本学生支援機構「平成20年度学生生活調査」および文部科学省「平成21年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査」

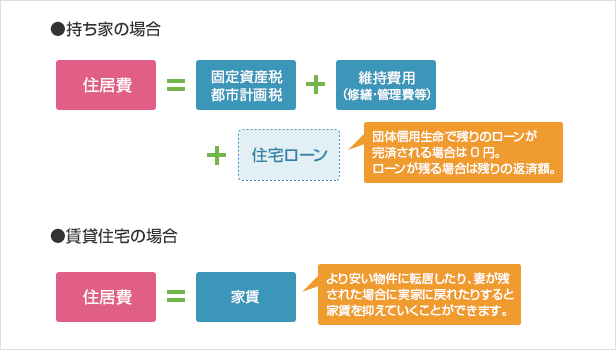

3住居費

住居費は、持ち家か賃貸住宅かによって費用が変わってきます。

持ち家の場合は、基本的に固定資産税や住居の維持費のみとなります。

住宅ローンがある場合も、被保険者がローン契約者であれば通常は団体信用生命保険で残りのローンは返済されると考えられます。

なんらかの事情で住宅ローンが残る場合はその額を追加します。

賃貸住宅の場合は、家賃が住居費となります。

現在の家賃より安い家賃の住居に移れる場合はこの費用を抑えられますし、もし夫が死亡して妻が実家に戻り、親の世話になれるのであれば、ほとんど0円にもできます。

4お葬式費用等

死亡後のお葬式の費用です。お墓を新設する必要がある場合は、お墓の費用(墓石代や墓地の使用料)などが必要となります。

葬儀にかかる費用やお墓の費用については下記に統計データを示しますので参考にしてください。

葬儀・お墓の費用

| 葬儀費用 | 200万円注1 |

|---|---|

| お墓の費用 (墓地および墓石) |

291万円注2 |

| 合計 | 491万円 |

- 注1)日本消費者協会「第9回『葬儀についてのアンケート調査』報告書」(平成22年)

- 注2)墓地:都立八王子霊園(平成22年応募の例)

墓石:全国優良石材店の会「お墓購入者全国アンケート調査」(平成20年)の全国平均値

5その他

その他に、残された家族に必要となりそうな費用があれば追加してください。

例えば、娘さんの結婚資金も残してあげたいという場合もあるでしょう。

ただし、あまり欲張りすぎると保険の設定額が増え、保険料も高くなります。必要性をよく考えてプラスしてください。

お葬式関連費用の部分は、死亡時に必ず必要となりご遺族が負担するものなので、終身保険で備えるのがよいでしょう。それ以外は定期タイプがおすすめです。

万が一に備える保険についてはコチラ

遺族の今後の収入・資産

次に、被保険者が亡くなった後に、残された家族に入ってくるお金や家族の収入についての考え方を個別にご説明します。

ここでも被保険者が夫(世帯主)であることを前提に説明を進めていきます。

1遺族年金

世帯主である夫が死亡した場合、子供がいれば国民年金から遺族基礎年金が出ます。

また死亡した夫が会社員や公務員であれば、遺族厚生年金が出ます。

なお、遺族基礎年金はこれまでは夫を亡くした子のある妻しか受け取ることができませんでしたが、平成26年4月以降は妻を亡くした子のある夫も受け取ることができるようになりました。

遺族基礎年金、遺族厚生年金の概要については下記をご参考ください。

遺族基礎年金

| 支給要件 | 国民年金の被保険者または老齢基礎年金の資格期間を満たした者が死亡したとき等 |

|---|---|

| 対象者 | 死亡した者に生計を維持されていた (1) 子のある配偶者 (2) 子 ※子とは18歳到達後の3月31日まで |

| 年金額 | 779,300円 + 子の加算 [子の加算] 第1子・第2子 各 224,500円 第3子以降 各 74,800円 |

※2019年4月現在

遺族厚生年金

| 支給要件 | 厚生年金の被保険者または老齢厚生年金の資格期間を満たした者が死亡したとき等 |

|---|---|

| 対象者 | 死亡した者に生計を維持されていた (1) 妻 (2) 子、孫 (3) 55歳以上の夫、父母、祖父母(60歳から支給) ※子、孫とは18歳到達後の3月31日まで |

| 年金額 | 被保険者の加入期間中の給与額をもとに計算されます。実際の給与によって違いますが、平均的な会社員の場合、40~60万円くらいになると考えられます。 |

※2019年4月現在

遺族年金の支給条件や年金額の計算には、専門的な知識が必要となります。ファイナンシャルプランナーなどのお金のプロにアドバイスしてもらいましょう。

2死亡退職金等

一般的には、会社員が在職中に死亡した場合は死亡退職金や弔慰金が会社から支払われます。公務員にも死亡退職手当があります。

まとまった金額が遺族に支払われることになりますので、金額についてはお勤め先の規定等をご確認ください。

3相続財産等

相続財産も遺族に入ってくるお金になります。

主に現金や換金しやすい有価証券などの資産がどれくらいあるかある程度見積もっておきましょう。

ただし、ここでは夫が死亡して同居の妻や子供が相続することを前提にしています。

相続人の関係が複雑で遺産分割がスムーズにすすみそうにないと予想される場合は、あえて考慮しないでおいた方がよいでしょう。

4遺族の収入

残された家族が働ける場合は、その収入の合計となります。

5遺族の貯蓄

預貯金や株、債券などの有価証券があって、その後の生活のために使える場合、その金額となります。

まとめ

遺族の支出と収入の各項目の考え方についてご案内してきました。

概算でもいいですので、ぜひ計算してみてください。

あなたの家族のために必要な保障額、すなわち加入すべき生命保険の金額を知ることができます。

また、詳細な必要保障額についてはファイナンシャルプランナーに相談してみることをお勧めします。

ファイナンシャルプランナーは、家族や家計のこと、社会保険のこと、そしてあなたのライフプランのことを全て考慮して必要保障額を計算することができますよ。

あなたのご家庭にあった必要保障額の計算は、まさにFPの得意分野です!必要保障額の試算だけでも、お気軽にお声かけください。

※2015年9月現在。制度改正により、内容が変更される場合があります。