地震や洪水・盗難などで財産の被害を受けてしまうと、精神的にも経済的にも大きなダメージを負ってしまいます。

経済的な損失へのカバーとして、火災保険や自動車保険などの保険金がありますが、そのほかにもさまざまな救済制度があります。

なかでも税金の軽減・免除を受けられる仕組みがあることはあまり知られていません。

自分で申告をしないと、通常通りの税金を払うことになってしまいます。

ここでは災害などにあった方の税負担を安くする「雑損控除」「災害減免法」という制度についてご説明します。

被災・盗難被害で税金を軽減・免除する2つの仕組み

災害や盗難などによって財産の被害を受けた方のために、「雑損控除」と「災害減免法による所得税の軽減免除」(以下「災害減免法」)という2つの制度があります。

これらを申告すると、損失額に応じて、所得控除を受けられたり、所得税が減額・免除されることがあります。

所得控除の仕組みについてはこちらをご覧ください。

雑損控除・災害減免法の申告は確定申告で行う

雑損控除・災害減免法ともに、申告方法は確定申告です。

申告できるのは1年でどちらか1つだけなのですが、どちらにするかを自分で選ぶ必要はありません。

国税庁の確定申告専用ページで申告書を作ると、有利な方が自動で適用されるからです。

申告書を手書きで作成する場合は、計算してどちらかを選ぶことになります(計算法は後述)。

入力の手間も少なく計算ミスなども起こりにくいので、申告書はウェブで作ることをおすすめします。

なお、市区町村が発行する「罹災(りさい)証明書」という書類の提出が求められることがあるので、あらかじめ用意しておくとスムーズです。

確定申告の詳細はこちら

ここからは、雑損控除と災害減免法の仕組みや条件、税金の減免額を解説していきます。

雑損控除とは

雑損控除は、損害を受けた金額を収入から差し引くことで、課税対象となる所得を減らす制度です。

災害減免法と違い、盗難や横領も対象となります。

雑損控除を受ける要件

- 災害や盗難などにより資産の損害を受けた

- 被害を受けた人が納税者または納税者の家族※である

- 被害を受けたものが生活に必要な資産である

※納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が48万円以下の者

生活に必要でない資産の例:別荘・貴金属・書画・骨董品など

対象となる災害

- 自然災害(震災、風水害、冷害、雪害、落雷など)

- 人災(火災、爆発など)

- 生物による被害(害虫など)

- 盗難

- 横領

※詐欺や恐喝は対象外

雑損控除で控除される金額

控除額を計算するには、まず「差引損失額」を出します。

差引損失額=損害金額+災害関連支出額※-損害保険などから受け取った金額

※災害関連支出:土砂や壊れた家屋の除去費用など、災害後の原状回復のためにやむなく使ったお金

控除額は、次のうち多い方の金額が採用されます

- 差引損失額-総所得金額等の10%

- 差引損失額のうち災害関連支出の金額-5万円

上の式のとおり、必ず所得の10%または5万円が差引損失額から引かれます。

そのため、差引損失額全額分の控除は受けられません。損失額が少額の場合は災害減免法のほうが有利になります。

災害減免法とは

災害減免法とは、被害にあった人の所得に応じて所得税が25%、50%、100%の3段階で軽減・免除される仕組みです。

対象は所得税のみなので、住民税(税率10%)の免除はありません。

所得税の軽減・免除を受ける要件

- 災害によって住宅や家財の損害を受けた

- 損害額が時価の2分の1以上※

- 災害にあった年の所得金額の合計額が1,000万円以下

- 同じ被害で雑損控除の適用を受けていない

※保険金などで補てんされる金額を除く

対象となる災害

- 自然災害(震災、風水害、冷害、雪害、落雷など)

- 人災(火災、爆発など)

- 生物による被害(害虫など)

減免される所得税の額

| 合計所得金額 | 減免される所得税 |

|---|---|

| 500万円以下 | 100% |

| 750万円以下 | 50% |

| 1,000万円以下 | 25% |

| 1,000万円超 | なし |

合計所得額は、額面の年収から基礎控除や給与所得控除等を差し引いた金額。サラリーマンなら源泉徴収票の「所得控除後の合計額」の欄に書いてある金額で分かります。

基礎控除や給与所得控除の最新情報は、国税庁のサイトでご確認ください。

雑損控除と災害減免法の違い

雑損控除と災害減免法の主な違いは以下の通りです。

| 雑損控除 | 災害減免法 | |

|---|---|---|

| 被害の種類 | 災害、盗難、横領 | 災害のみ |

| 所得制限 | なし | 1,000万円以下 |

| 繰り越し控除 | あり | なし |

| 損失額 | 大きいときに有利 | 小さいときに有利 |

| 住民税への適用 | あり | なし |

繰り越し控除とは

損失額が1年の所得額を超えてしまったために控除がしきれなかったとき、翌年以後も控除申告ができる制度。

雑損控除は翌年以後3年間まで繰り越し可能。

雑損控除と災害減免法のどちらが適用されるか?

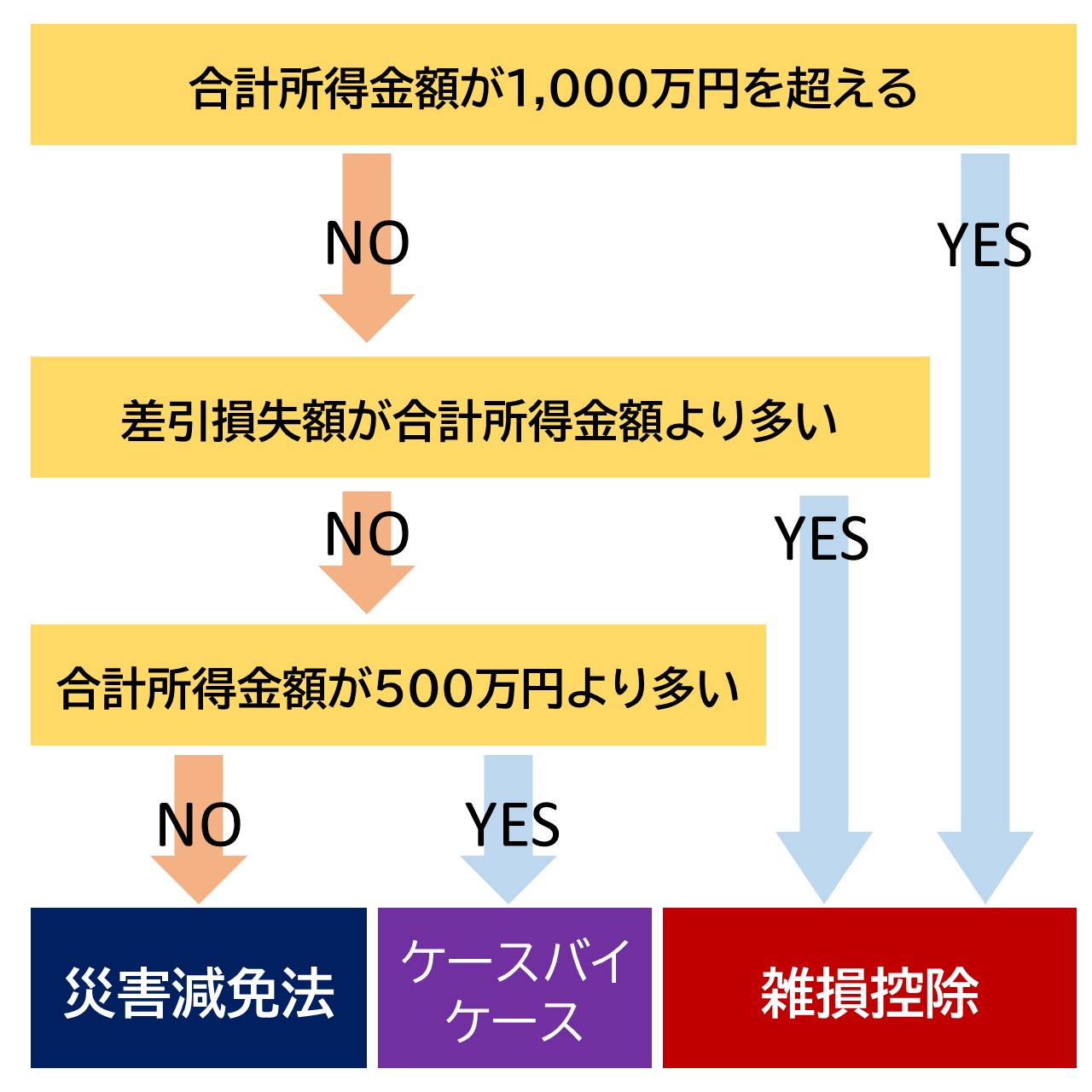

確定申告の際、どちらが適用されるかを下のフローチャートにまとめています。

ケースバイケースとなったときは、それぞれの方法で計算した額から、減免額が多い方が選ばれます。

大切な財産は保険で守っておきましょう

ご説明してきたとおり、災害などの損失分だけ税金が安くなる制度があります。

しかし、これは損失を少なくする制度ではありません。

保険金などの補償を受けた方が税金の免除より直接的なサポートになりますし、経済的に立ち直るために確定申告を待つ必要がありません。

大切な財産が失われたときに備えて、火災保険や自動車保険などの損害保険で備えておきましょう。

保険選び、見直しの際はプロの力を借りましょう

保険に入るときや見直しをするときは、生命保険や医療保険を含め、あなたのご家族が加入しているすべての保険の内容を確認することが必要です。

それは、複数の保険で同じ補償がついているなどのムダを見つけることができるから。

ムダを削っていけば、その分払う保険料は安くしやすくなります。

「家族全員分の保険を見るなんて面倒!」という方は、ぜひ FP(ファイナンシャルプランナー)への保険相談 FP(ファイナンシャルプランナー)への保険相談 をご利用ください。

FPは保険のプロなので、保険証券から一瞬で中身を把握し、あなたに最適なプランをご提案できます。

保険マンモスでは優秀なFPを無料でご紹介していますので、ぜひ一度ご利用ください。