「いくら積み立てられるか」の決め手は、現在の「収入」だけではありません。残された「時間」なのです!

「老後の備え」は早く始めるほど有利。なぜなら、これから収入のある期間(就労期間)が長ければ長いほど、老後資金を準備しやすいというメリットがあるからです。

このメリットを上手に活用して積み立てれば、十分な「老後の備え」を確保しやすくなります。

時間の力ってすごい!

経済パワーがあるのはどっち?

初めに質問です。

住宅ローンを組んで家を買う時に、お金を借りやすいのは次のどちらの人でしょうか?

※貯蓄・必要資金など、その他の条件は同じとします。

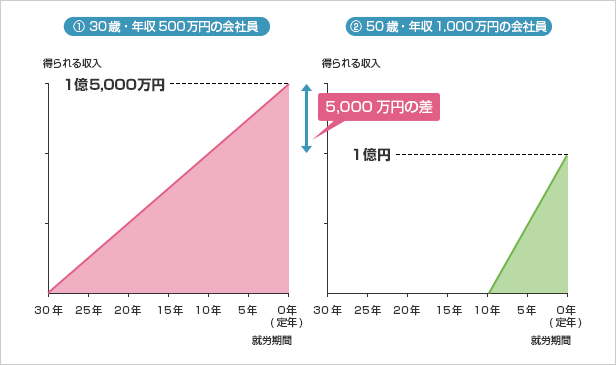

- 30歳・年収500万円の会社員

- 50歳・年収1,000万円の会社員

答えは、「1. 30歳・年収500万円の会社員」です。なぜだか分かりますか?

年収差があっても、時間のある者が最後に勝つ!

その理由は、定年までの就労期間の違いにあります。それでは60歳を定年と考えた場合の違いを見てみましょう。

定年までに得られる収入の比較

就労期間が長いほど、得られる収入は多いことが分かります。(ここでは昇給等を加味していません)

定年までに得られる収入は、定年までの期間が長い「30歳・年収500万円の会社員」の方が5,000万円多くなります。

定年までに得られる収入は「年収×就業期間(年)」の合計です。つまり、就業期間(=時間)が長いほど多くなるということです。

そして、たとえ年収に2倍の差があっても、就業期間(=時間)が十分にあれば、定年までに得られる収入は逆転できるのです。

時間を使ってお金を貯める

時間を確保するほど、お金は貯まる!

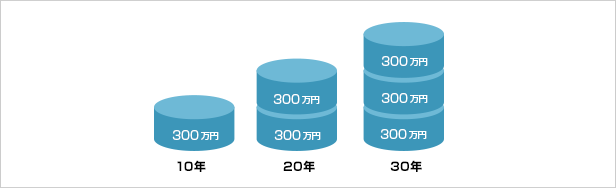

お金にとって、「時間」は強力な資源です。この時間の力は、もちろんお金を貯める場合にも当てはまります。積み立てる時間をなるべく確保することで、老後の備えを貯めやすくなります。

例えば定年まで毎月2万5,000円ずつ積み立てる場合、定期まで10年であれば300万円になりますが、20年であれば600万、30年であれば900万円になります。

毎月2万5,000円ずつ積み立てる場合

時間を有効活用すれば、もっと貯まる!

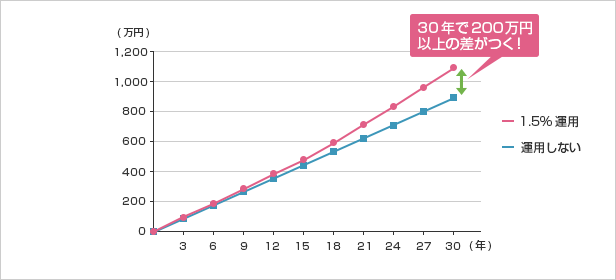

さらに、確保した時間を有効活用することで、もっと貯めやすくなります。例えば、30年間で毎月2万5000円を積み立てる場合、以下の2つの方法で貯められる金額を比べてみましょう。

- 1.5%で複利運用しながら積み立てる

- 運用せずに積み立てる

- ※利息への課税は考えないものとします。

- ※1.5%は、あくまで説明のため仮に設定した数字であり、個別の金融商品をイメージしたものではありません。

- ※結果は、小数点以下の端数処理により、数値に誤差が生じる場合があります。ご了承ください。

| 6年後 | 12年後 | 18年後 | 24年後 | 30年後 | |

|---|---|---|---|---|---|

| 1.5%運用 | 1,882,256 | 3,941,656 | 6,194,872 | 8,660,144 | 11,357,430 |

| 運用しない | 1,800,000 | 3,600,000 | 5,400,000 | 7,200,000 | 9,000,000 |

貯められる金額に、かなり差がつくことがわかりますね!

老後に備えるための保険の場合は、貯蓄性を考え利回りを追求しましょう。

ぜひ時間を有効活用できるよう、「今すぐ」「どうやって貯めるか」を検討することをおすすめいたします。

貯めるのに、保険も活用できます。

「保障」と「貯蓄」を兼ね備えた貯蓄性保険

中には貯金より利回りがいいものもあるので、検討してみてはいかがでしょうか?

時間を有効活用するほど、十分な老後の備えを確保しやすくなります。

ご注意ください

ただし、保険を途中で解約すると元本割れする可能性が高いので、そのようなことがないように、長期的な視点で検討する必要があります。判断に迷ったら、お金の専門家であるFPに相談してみるとよいでしょう。

老後資金を蓄えるための代表的な保険として、個人年金保険があります。個人年金保険は、その名前の通り年金の支払いが開始される年齢になると、一時金ではなく年金として分割してお金を受け取れますので、公的年金だけでは不足する生活費を補うための準備に適しています。

【無料】 保険相談:お急ぎの方はこちら

〜特長を1ページにまとめています〜

保険マンモスのおすすめサービス

保険マンモスの【無料】 保険相談をシェア

気に入ったら いいね!

気に入ったら

いいね!

保険マンモスの最新情報をお届けします