ライフプランとは、お金の面での人生設計のことです。

ご自身やご家族が希望する人生を歩むうえで、お金の面で困らないようにするものなので、結婚をして家庭を築き始める時がライフプランを作るベストタイミングです。

金融広報中央委員会の「家計の金融行動に関する世論調査」(2019年 二人以上世帯調査)によると、「生活設計(ライフプラン)を立てている」家庭は35.1%、「現在生活設計を立てていないが、今後立てるつもりである」家庭は41.1%でした。

生活設計(ライフプラン)を立てる必要性を感じている家庭が全体の76.2%。約8割の家庭で、その重要性を認識しているようです。

そこでここでは、重要性を認識しているのにまだライフプランを作成していない方や、ライフプランは必要ないと思っている方に、ライフプランを作成する理由や作成しないと起こること、ライフプラン作成は具体的に何をするのかについて解説します。

結婚のタイミングでライフプランを作成する理由

ライフプランを作成すると、今後の収支を予想することができ、必要なお金を備えるための計画が立てられます。

結婚のタイミングでライフプランを作成したほうが良い理由は、今後家族が増えたり、さまざまな環境の変化がある中で大きな額のお金が必要になることが多くあるためです。

ライフプランを作成すると、将来を見通した長期的なお金の計画を立てることでその備えができるのです。

具体的にはどのようなときに大きな額のお金が必要になるのでしょうか。

特に、人生で起こるさまざまな転機(ライフイベント)の時です。結婚後に起こるライフイベントには、下記のようなものがあります。

- 妊娠

- 子どもの誕生

- 子どもの就学・進学(幼稚園、小学校、中学校、高校、大学)

- 車の購入・買い替え

- 住宅購入・リフォーム

- 子どもの結婚

- 定年退職(老後生活の始まり)

- 介護の開始

ライフプランの作成で見えてくること

上記のようにライフイベントを書き出すだけでも、人生の三大支出と言われる「教育費」「住宅資金」「老後資金」がかかること、三大支出以外にも、車の購入や子どもの結婚、介護等、大きな支出が必要なタイミングがあることが見えてきます。

これらのライフイベント時にいくらお金が必要か、そのお金をどうやって準備するのかを、収入と照らし合わせて計画を立てていくのが、ライフプランの作成です。

必要なお金が分かれば、必要な収入が分かります。反対に、収入から各ライフイベントにかけられる支出の上限が分かります。

妻や夫の就業形態についても、自営業、正社員、パート等、ライフプランを作成することで方向性が見えてくるでしょう。

ライフプランを作成しないと起こる4つの怖いこと

では、ライフプランを作成しないとどうなるのでしょうか。

ご自身で今後の収支の見通しがはっきりと見えていて、備えも万全という場合は、何の問題もないでしょう。

しかし、そのような状態の方はほんの一握り。実際にライフプランを作成してみないと今後のお金の計画が立てられない場合が大半です。

ライフプランを作成しないと起こりうる怖いことは、主に下記の4点です。

- 教育費が不足し子どもが借金を抱える

- 住宅ローンの返済ができない

- 老後のお金がない

- 保障の過不足が生じる

順に見ていきましょう。

1.教育費が不足し子どもが借金を抱える

人生の三大支出のひとつである教育費。

子ども一人当たりの幼稚園から大学までにかかる教育費は、すべて国公立の場合で約1,000万円、すべて私立の場合で約2,500万円(理系大学の場合)が必要です。

大金のため、大学の費用は約半数の家庭が奨学金を利用しています。しかし奨学金は「貸与型」が多く、子どもが借金を背負う形が一般的です。

もし奨学金の返済が滞ると、子どもが将来、住宅ローンや自動車ローンを組めない等の悲しい事態に陥る可能性があります。

教育費をどのように準備するか。ライフプランは、その方法を導き出す基本資料となります。

2.住宅ローンの返済ができない

これも人生の三大支出のひとつ、住宅費。

当面の収入だけを見て「返済できる」と判断し無計画に住宅ローンを組むと、ローン返済が滞って夢のマイホームを手放さなければいけなくなります。

今と将来の収入、支出を総合的にみて住宅ローンを組むことで、安定したローン返済だけでなく、繰り上げ返済等も可能になります。

3.老後のお金がない

人生の三大支出の三つめは、老後資金です。

定年退職後は、お給料という形での収入がなくなります。

今後は年金だけに頼るのは難しい時代。平均的な生活を送るならば、夫婦二人暮らしの世帯で、老後の生活費として最低でも1,200万円の貯蓄が必要です。

大金ですね。なんの計画もなしに生活していたら、1,200万円を貯めるのは簡単ではありません。

これに介護や医療費も発生すると、もっとお金がかかります。

教育や住宅等、大きな額のお金が必要ななか、どうやって老後資金を貯めていくのか。ライフプランは、その対処法を見つける材料となります。

老後資金について詳しくは「老後資金はいくら必要?貯め方はどうすればいい?」をご参照ください

4.保障の過不足が生じる

もしメインの収入を担う世帯主が病気になったら…。死亡したら…。家族はどうやって生活をしたら良いのでしょうか。

そのための保障が保険です。

保険は、必要な保障額を算出することで、過不足のない最適な保険に加入することができます。

もしこれらの算出をせずに保険に入った場合、保障が不足していたり、過剰となる可能性があります。

不足していると残された家族がお金に困ることになり、過剰の場合は保険料を払いすぎてしまうことに。

必要保障額はライフプランを基にすることで、適切な金額を算出することができます。

ライフプランの作成って、何をするの?

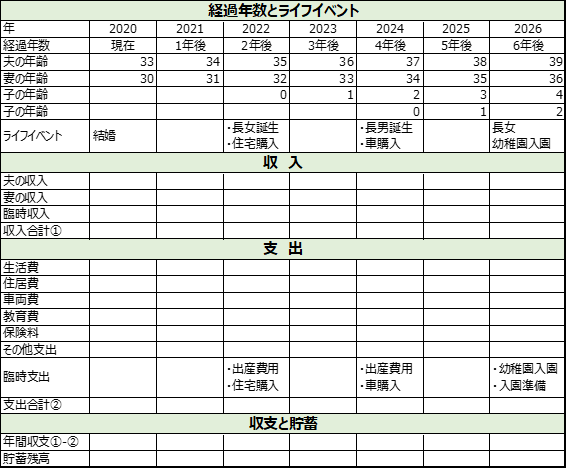

ライフプラン作成には、ツールを活用すると良いでしょう。例えば、下図のようなキャッシュフロー表です。

家族のメンバーと年齢、ライフイベント、収入と支出を書き込んでいき、年間の収支を長期的に算出することができます。

ライフプラン表を作成することで、支出が多く場合によっては赤字になる年が分かり、そこに向けてどのように備えをしていくか、対策を考えることができます。

上表のような「キャッシュフロー表」のほかに、毎月の収支を管理する表や、資産と負債を管理する表などを組み合わせて、短期・長期的なお金の管理ができるようになります。

ライフプランの作成が難しい理由と対策

ライフプランは長期的なお金の計画です。物価上昇などの金融情勢を考慮することで、現実に即したプランが立てられます。

また、住宅や車の購入、教育費や老後資金等、どれくらいの金額がかかるかを調べて記入していくことも必要です。

これらをご自身で行う場合、難しいという声や面倒という声をよく聞きます。

そんな時に頼れる存在が、お金の専門家であるFP(ファイナンシャルプランナー)です。

ライフプランの作成から、貯蓄計画、最適な保険の提案まで、人生に必要なお金の課題を全て相談できます。

ライフプラン作成に必要な金融情勢の知識や、今後かかる費用の目安金額も知っているため、ご自身で調べる必要もありません。

でも、一言でFPといっても、能力はさまざま。保険マンモスは、相談実績と金融知識が豊富なFPだけをご紹介します。無料で相談ができますので、結婚を機にライフプランを作成する際は、ぜひ一度ご検討ください。