「子どもの住宅購入をサポートしたい」「孫の教育資金を援助したい」。

子どもや孫を金銭面で支援したいと思う祖父母の皆さんや親御さんは少なくないでしょう。

しかし、贈与税がかかるかもしれないと不安に思う方もいらっしゃいます。

そこで、贈与税がかからずに金銭を受け取ることができる方法をまとめました。

贈与税がかからない5つの方法

贈与税は基本的に、受贈者(贈与を受ける人)が支払う税金です。

贈与税がかからずに金銭を受け取るには、下記5つのような方法があります。

- 暦年贈与の基礎控除110万円以下の場合

- 子どもや孫への教育資金の贈与

- 子どもや孫への結婚・子育て資金の贈与

- 子どもや孫への住宅取得等資金の贈与

- 配偶者への不動産の贈与

ただし、受贈要件等の条件があるため、すべてに贈与税がかからないというわけではありません。

上記の他に「相続時精算課税制度」という、2,500万円まで贈与税がかからない制度がありますが、これは将来的に相続税の対象となり結果的に税金を払う可能性が大きいため、ここでは省きます。

ここまでで、受贈条件や課税条件等を調べるのが面倒と思う方は少なくないでしょう。そのような方は、お金のプロに無料で相談してみませんか?

詳細を知りたい方は、以下を順にみていきましょう。

暦年贈与の基礎控除110万円以下の場合

暦年贈与とは、贈与の基本的な方法のこと。

受贈者(贈与を受ける人)1人につき1年ごとに、110万円の基礎控除枠があります。

そのため、1月1日から同年の12月31日までの1年間、1人に贈与した金額が110万円以下ならば、贈与税がかかりません。

しかし、この暦年贈与の基礎控除を利用して、一定期間に一定金額の贈与を行うと「定期贈与」とみなされる場合があるので注意が必要です。

「毎年110万円を贈与し続けて、20年で合計2,200万円が非課税で贈与できるのでは?」と思う方は多くいらっしゃると思いますが、計画的に相続税を免れようとしているとみなされ、それまでの贈与金額の合計額に一括して贈与税がかかってしまいます。

定期贈与とみなされないためには、贈与契約書の作成や、毎年同額の贈与を避ける等の方法があります。

子どもや孫への教育資金の贈与

直系尊属(父母や祖父母など)から教育資金を一括贈与された場合、受贈者(贈与を受ける人)は1,500万円までは贈与税がかかりません。

受贈者の条件

2013年4月1日から2021年3月31日までの間に、30歳未満の方

教育資金の詳細

教育資金とは、下記A、Bのようなものを指します。

ただし、1,500万円までが非課税となるのは下記のAのみ。Bが非課税となるのは500万円までなので注意が必要です。

A.学校等に直接支払われる金銭

(入学金、授業料、入園料、保育料、施設設備費、学用品の購入費用、修学旅行費、学校給食費など)

B.学校等「以外」に直接支払われる金銭

(塾や習い事にかかる費用など)

詳細は「国税庁 直系尊属から教育資金の一括贈与を受けた場合の非課税」をご確認ください。

子どもや孫への結婚・子育て資金の贈与

直系尊属(父母や祖父母など)から結婚や子育て費用のための資金を一括贈与された場合、受贈者(贈与を受ける人)は1,000万円までは非課税となります。

受贈者の条件

贈与を受けた年の前年における「所得税に係る合計所得金額」が1,000万円未満の方

結婚・子育て資金の詳細

下記CとDが、結婚・子育て資金にあたるものです。

ただし、Cに関しては上限300万円が非課税となります。

C.結婚の際に支払う費用

(挙式費用、衣装代などの婚姻1年前以降に支払われるものや、新居費用、転居費用)

D.妊娠、出産、育児に必要な費用

(不妊治療、妊婦健診、分べん費用、子どもの医療費や幼稚園等の保育料)

詳細は「国税庁 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」をご確認ください。

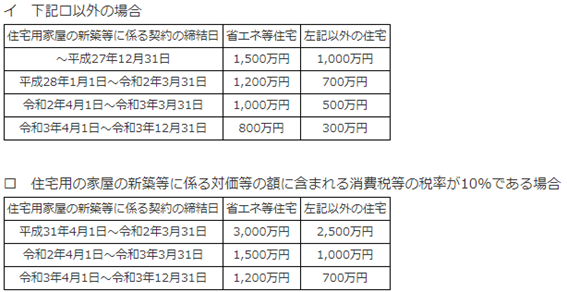

子どもや孫への住宅取得等資金の贈与

直系尊属(父母や祖父母など)から住宅取得等資金の贈与を受けた場合、下表のように家屋の種類や契約締結日に応じた上限額が非課税となります。

出典「国税庁 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

受贈者の条件

- 贈与を受けた年の1月1日時点で20歳以上の方

- 贈与を受けた年の前年における「所得税に係る合計所得金額」が2,000万円以下の方

- 2009年分から2014年分までに、贈与税の「住宅取得等資金の非課税」の適用を受けていない方

配偶者への不動産の贈与

20年以上婚姻関係にある夫婦の間で、居住用不動産の贈与または居住用不動産の購入資金の贈与をする際、基礎控除110万円にプラスして上限2,000万円までが非課税になります。

受贈者の条件

- 夫婦の婚姻期間が20年を過ぎたあとに贈与をする方

- 贈与を受けた年の翌年3月15日までに、贈与された居住用不動産または贈与金で購入した居住用不動産に住んでおり、その後も住み続ける見込みの方

贈与税や相続税対策に困っている場合はどうすればいい?

「相続税がかかるのが怖いから生前贈与にしたいけど、贈与税も難しくてよくわからない」

「非課税の枠内で贈与したいけれど、本当に自分の贈与が非課税になるのか不安…」

「贈与を証明する書面等はどのように準備したらよいの?」

このような方は多いのではないでしょうか。

そんな時に頼りになるのが、お金のプロであるFP(ファイナンシャルプランナー)。

贈与税や相続税対策について、さらにはご家族がお亡くなりになった際の生命保険金の請求や生命保険金にかかる税金についてなど、あなたの疑問やお困りごとを解決する的確なアドバイスが可能です。

保険マンモスのご紹介するFPは、お金全般の知識や相談実績が豊富で優秀なFPですので、専門用語を使わずに分かりやすくご説明。相談は何度でも無料ですので、一度ご相談してみてはいかがでしょうか。