クレジットカードおすすめ【2024年最新】目的別に比較した保存版

日本国内だけでも1,000種類以上に及ぶクレジットカードが発行されている中、本当に利用価値の高いクレジットカードを選ぶのは、そう簡単ではありません。

そこで今回、数あるクレジットカードの中から、ポイント還元率が高いクレジットカードや審査が不安な方には審査が甘いクレジットカード、カード発行をお急ぎの方には即日発行に対応しているクレジットカードなどジャンル別におすすめのクレジットカードを厳選しました。あなたのライフスタイルにあった最適の1枚を是非見つけてくださいね。

クレジットカードを比較する際の基準とクレジットカードの選び方

一体どのカードに入会すべきなのか、どなたも迷って当然です。そこでクレジットカード比較の前に、先ずはカード選びの基準を簡単に解説したいと思います。

クレジットカードを選ぶ際に基準となる要素は、実はこのようにたったの3点しかありません。

- 年会費

- ポイント還元率

- 付帯サービス

意外とシンプルですよね。でもこの3点をチェックすれば、必ずあなたに合うクレジットカードが見つかります。

クレジットカードに求める付帯サービスは千差万別

3つの中でもポイント還元率は、そのカードのおトクさの決め手となる要素です。しかし還元率とは、自分がどのお店をよく利用するのかで大きく変わってきます。

例をあげるならタカシマヤカードの場合、高島屋で利用する際の還元率は8%ですが、高島屋以外の利用の場合、還元率は0.5%です。

特定のお店が決まっていない方の場合、基本還元率(どこで利用しても適用される還元率)が高いカードを選んだ方がよいでしょう。

誰が利用しても最強のクレジットカードは存在しない

誰が利用しても最強のクレジットカードは、残念ですが存在しません。年会費、還元率、付帯サービス、付帯保険、マイル還元、即日発行、全てのサービスにおいてナンバー1のクレジットカードは存在しないのです。

その理由は、クレジットカードが特定のサービスに対して会員に還元する仕組みとなっているからです。

ですから、目的とライフスタイルに合ったカードこそが、あなたにとっての最強クレジットカードと言えるでしょう。

目的やライフスタイルに合ったものを選ぶ事が最重要

クレジットカードのサービスは、あなたの目的やライフスタイルに合ったものでないと意味がありません。年会費についても同様です。

基本的には安い方がいいのですが、カードの機能やサービスがあなたの目的に適うなら、高い年会費だって払う価値があるでしょう。要するにクレジットカードを比較するには、カードの利用目的をはっきりさせることが重要なのです。

クレジットカード選びはカード利用の目的が決まっている方が選びやすい

ではカード入会の目的にはどんなものがあるのか、具体例をあげてみました。

- 節約したい

- 優待でお得にお出かけしたい

- 海外旅行のため付帯保険が必要

- マイルを貯めたい

- ガソリン代を節約したい

- ステータスカードが欲しい

この中にあなたご自身の目的は見つかりましたか?今回は以下の利用目的に沿って、厳選したクレジットカードをご紹介していきます。

- ポイント還元率が高いクレジットカード

- 審査の間口が広いクレジットカード

- 起業家におすすめ法人クレジットカード

- マイルが貯まるクレジットカード

- 電子マネーで選ぶクレジットカード

- ETCカードも即日受け取れるクレジットカード

- おすすめのゴールドカード

- 女性におすすめクレジットカード

- ガソリン代が節約できるクレジットカード

ポイント還元率の高さで選ぶおすすめクレジットカード2選

正直高い年会費を払えば数多くのサービスを利用頂けます。ですがあえて当サイトでは、年会費が無料のクレジットカードの中から特典が数多く付帯する、ポイント還元率が高いクレジットカードを厳選しました。

まず最初に年会費無料とは思えないほど、豊富な優待が利用できる上に、還元率も高く保険も付帯するハイスペックカードをご紹介しますね。

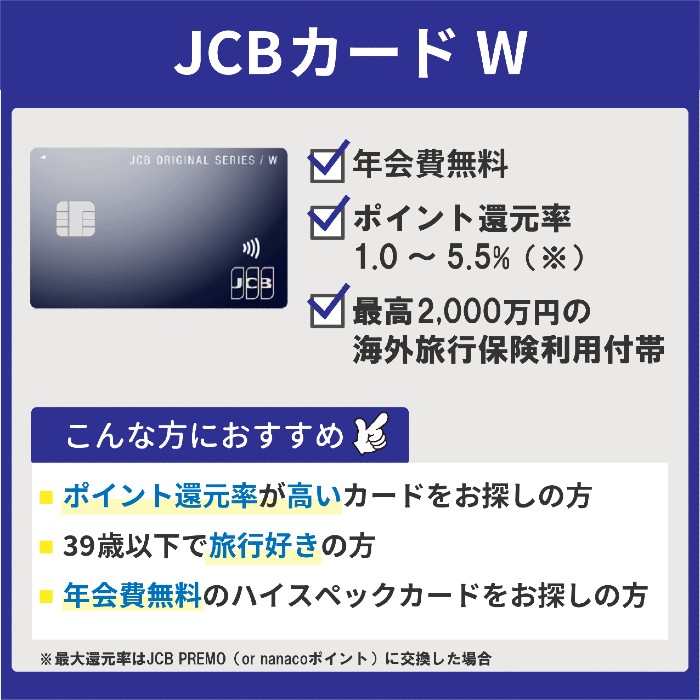

年会費無料でポイント高還元率!JCB CARD W

JCB CARD Wは年会費無料で作れるポイント高還元率カードとして人気が高い1枚で、J.D. パワー顧客満足度(年会費無料部門)で第1位を獲得した実績あるカードです。

こちらのカードはポイント還元率が高いことが最大のメリットで、基本還元率が1%もありますから利用先問わずお得に利用頂ける上に、パートナー店では更なる高還元で利用頂けます。

- Amazon.com:2.5%

- イトーヨーカドー:2.0%

- アピタ・ピアゴ・ユーストア:2.0%

- ローソン:2.0%

- 高島屋:2.0%

- スターバックス(カードチャージ):5.5%

- apollostation、出光SS、シェルSS:1.5%

- 木曽路グループ:1.5%

- ビックカメラ:1.5%

基本還元率が高いカードですので利用先問わず高還元で利用できますから、公共料金のお支払いやお買い物する店舗は様々という方にピッタリの1枚です。

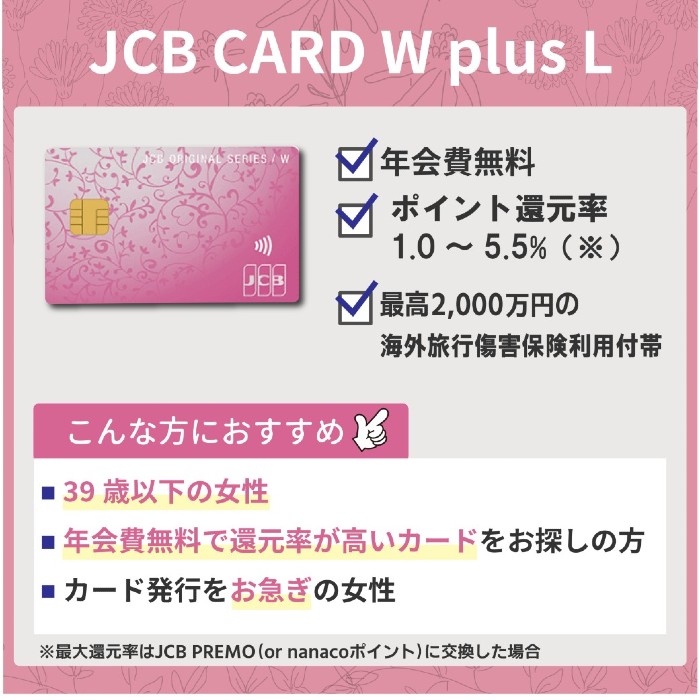

年会費無料で一定のステータスと信頼があるプロパーカードを手に入れられる点も魅力の1つで、JCB CARD Wが男性向け、JCB CARD W plus Lが女性向けです。39歳以下の方限定ですが、一旦入会してしまえば40歳以降も引き続き利用いただけます。

年会費が無料にも関わらず海外旅行保険や海外ショッピング保険が付帯するなどカードのスペックが高く、メインカードとして大活躍してくれること間違いなしの1枚です。

最短5分でカード番号を発行して貰えますので今すぐに利用したい方や、年会費無料のハイスペックカードを持ちたい方に一押しのクレジットカードです。

- 年会費無料

- 39歳以下の方限定カード

- ポイント還元率1.0%~5.5%(※1)

- 世界中のたびらば提携店舗で優待が受けられる

- パートナー店でポイント上乗せ

- 最短5分でカード番号発行(モバ即)(※2)

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※2【モバ即の入会条件】

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

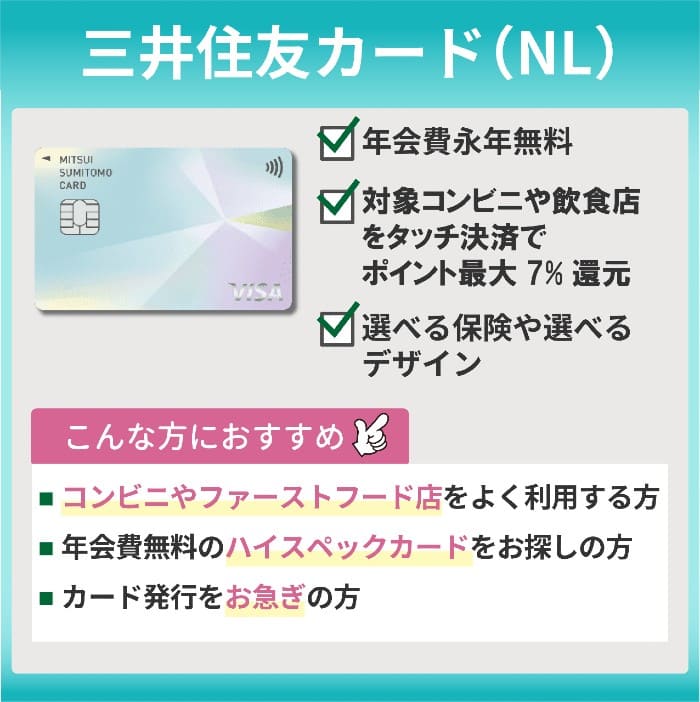

三井住友カード(NL)はVisaブランドをご希望方におすすめ

先にご紹介したJCB CARD W(plus L)は39歳以下の方限定のカードですので、40歳以上の方やVisaブランドをご希望の方には三井住友カード(NL)がおすすめです。

こちらのカードはなんと最短30秒と驚異のスピードで即時発行して貰えて、申し込みしたその日のうちに、ネットショッピングやApple Pay、Google Payで利用できる点も魅力ですね。

三井住友カード(NL)は還元率が高い点も魅力で、以下の店舗でApple PayもしくはGoogle Payのタッチ決済ならポイント最大7%もの高還元で利用頂けます。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

上記店舗をよく利用する方にも一押しの1枚と言えるでしょう。また、「ココイコ」サービスを利用すれば、高島屋や大丸などのメジャー店舗でも通常ポイントに加えて1%の上乗せポイントが貰えるなど、お買い物をお得に楽しむことができます。

三井住友カード(NL)は最短30秒で即時発行して貰えますので、今すぐにクレジットカードを使いたいという方にもおすすめの1枚と言えるでしょう。

PR:三井住友カード

- 年会費永年無料

- 対象店舗をスマホタッチ決済でポイント最大7%還元(※1)

- 最短30秒で即時発行(※2)

- 「ココイコ!」でポイントアップ

- 最高2,000万円の海外旅行保険付帯

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

間口の広さで選ぶ!審査が不安な方におすすめのクレジットカード

クレジットカードに申し込むと必ず審査が行われ、審査に通過しないとクレジットカードを作る事ができません。次はクレジットカードの審査が不安な方に、審査間口が広く優待が豊富な、おすすめのクレジットカードをご紹介していきましょう。

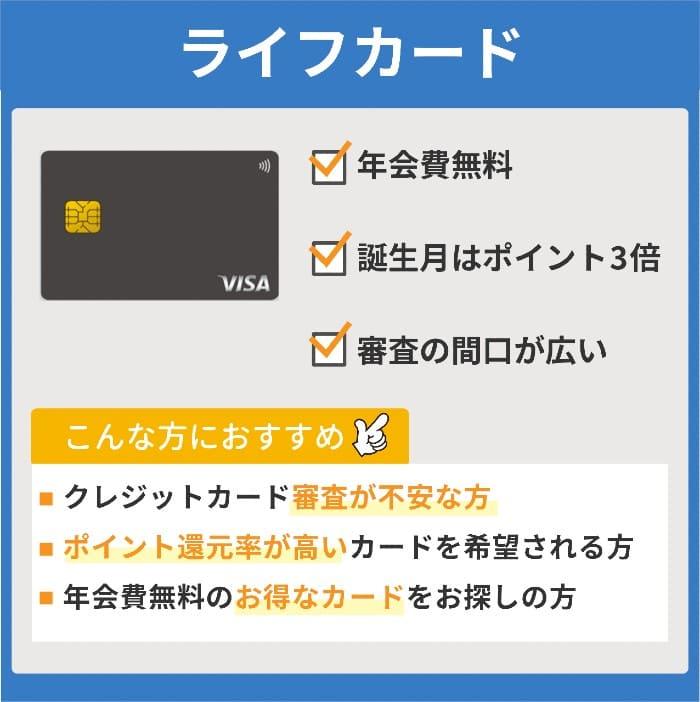

ライフカードは間口が広く審査が不安な方におすすめ

ライフカードは、消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。クレジットカードの審査は、消費者金融系<流通系<交通系<信販系<銀行系の順に難易度が上がっていきます。

つまり、消費者金融系カードが一番審査のハードルが低いという事になりますね。ライフカードは消費者金融系のクレジットカードですから、審査が不安な方におすすめのクレジットカードと言えるのです。

誕生月はポイント3倍(還元率1.5%)

ライフカードがおすすめな理由は、審査の間口の広さだけではありません。ライフカードなら入会1年間はポイント1.5倍(還元率0.75%)、誕生月の1カ月間は毎年ポイント3倍(還元率1.5%)と高還元な点もおすすめポイントです。

誕生月を高還元で利用できるライフカードなら、自分への誕生日プレゼントに高額商品を購入する楽しみも増えますね。

ライフカードの更にすごいところは、年会費が無料にも関わらず優待が豊富な点です。以下にライフカードを提示するだけで利用できる優待を、一部抜粋してご紹介しておきましょう。

- 東北サファリパーク:10%OFF

- 群馬サファリパーク:300円OFF

- 神戸ポートピアホテル:10%OFF

- 呉阪急ホテル:10%OFF

- ホテルマウント富士:10%OFF

- ルークプラザホテル:平日30%OFF休日前日20%OFF

- 海の博物館:10%OFF

- 千年の湯古まん:10%OFF

- 黄金崎ガラスミュージアム:10%OFF

- 大滝鍾乳洞:10%OFF

- おきなわワールド:10%OFF

ここでご紹介した優待はほんの一部です。ライフカードなら、まだまだ沢山の優待が利用頂けますので、お出かけに役立つこと間違いなしですね。

ライフカードは親会社が消費者金融のアイフルということもあり審査の間口が広い為、審査が不安だけどお得なカードが欲しいという方に一押しのクレジットカードです。

- 年会費無料

- 審査の間口が広い

- 入会1年間ポイント1.5倍(還元率0.75%)

- 誕生月は毎年ポイント3倍(還元率1.5%)

- 優待が豊富

- 最短2営業日で発行可能

マイルの貯めやすさで選ぶ!おすすめのクレジットカード

マイルが貯まるクレジットカードで年会費無料のクレジットカードはありません(学生専用カード除く)が、コストパフォーマンスに優れているカードを厳選して紹介します。

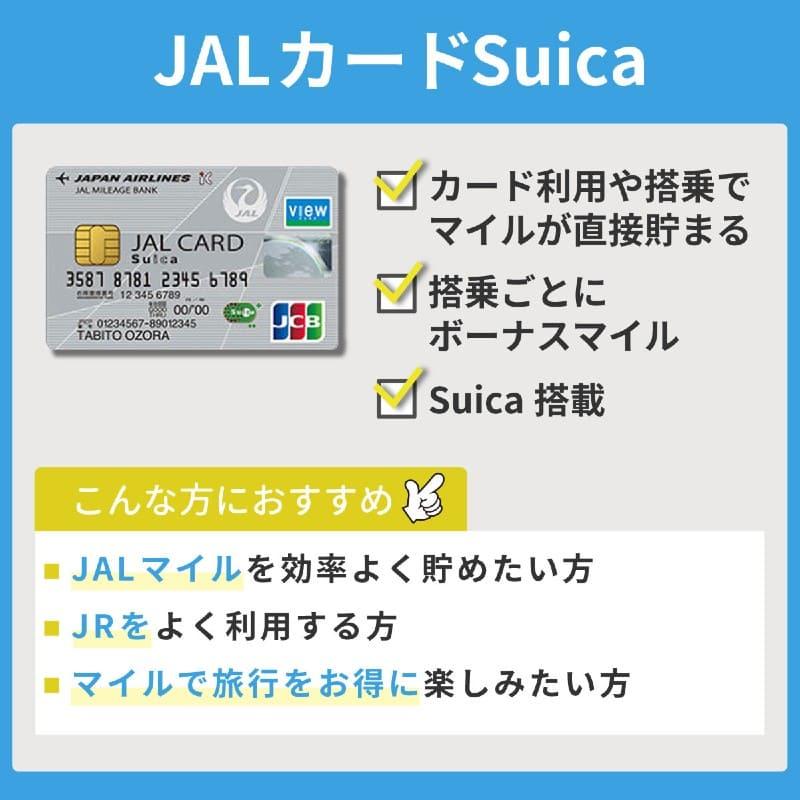

JALマイルを効率よく貯めたい方にはJALカード Suica

JALカード Suicaは電子マネーSuicaが標準搭載されていて、通勤や通学などでも効率よくマイルを貯められるおすすめの1枚です。

普段のお買い物や搭乗で直接マイルが貯まり、電車利用やモバイルSuica定期券購入ではJRE POINTが貯まって、貯まったポイントはマイルに手数料無料で交換できますから、日常生活の中でかなり効率よくマイルを貯めることができます。

更にJALカードSuicaはマイルがお得に貯まるだけでなく、優待が豊富な点も魅力のカードですよ。以下に利用できる優待の1部を抜粋してご紹介しますね。

- JRホテルグループ:宿泊料10%OFF

- 東急ホテルズ:宿泊料10%OFF

- 国内宅配JAL ABC優待サービス

- ブリーズベイホテルグループ:10%OFF

- 駅レンタカー:10%OFF

- カラオケ ビッグエコー:ルーム料金30%OFF

- 楽蔵:飲食代10%OFF(ランチは50円引き)

- 湊一や:飲食代10%OFF(ランチは50円引き)

このようにホテルや居酒屋などを割引き価格で利用できる為、日常生活をお得に楽しめるお得なカードでもあるのです。

- JALカード&Suica機能&JRE POINT機能搭載の多機能カード

- 改札も空港もタッチ&ゴーでスマート

- 普段のお買い物でJALマイルが直接貯まる

- Suicaチャージや乗車券購入でポイント3倍

- JRE POINTとマイル両方貯まる

- 貯まったJRE POINTはマイルに移行可能

- 優待が豊富

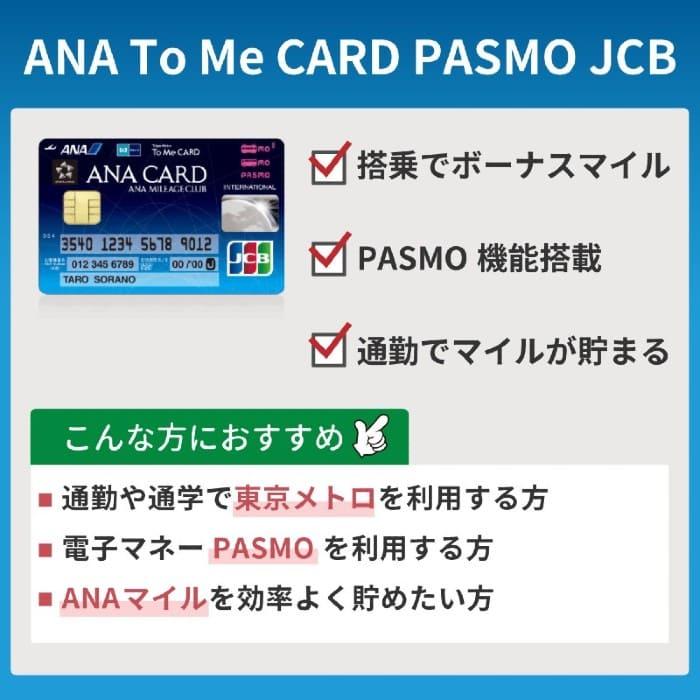

ソラチカカードはANAマイルを貯めたい方に一押し

ANAマイルを貯めている方に一押しのクレジットカードは、ANA To Me CARD PASMO JCB(ソラチカカード)です。このカードなら飛行機に乗る機会が少ない方でも、非常に効率よくマイルを貯める事ができます。

ソラチカカードは、電子マネーPASMOが標準搭載されてますので、PASMOで電車はバスに乗れば効率よく陸からもマイルが貯まります。

これなら搭乗機会が少ない方でも効率よくマイルを貯める事ができますね。また、ソラチカカードを提示するだけで様々な店舗を割引価格で楽しめる優待も魅力の1つと言えるでしょう。

また入会するだけで貰える1,000マイルや、毎年継続時に貰える1,000マイルも搭乗なしで貰える為、飛行機の利用が少ない方にも有利なプログラムとなっています。

ソラチカカードは空からも陸からも効率よくANAマイルを貯めたい方におすすめのクレジットカードです。

- PASMOと定期券とANAカード三位一体型

- 搭乗なしで毎年1,000マイル貰える

- PASMOへのオートチャージでポイントが貯まる

- 提示するだけで利用できる優待豊富

電子マネーで選ぶ!おすすめのクレジットカード2選

これからクレジットカードに入会しようとする殆どの方は、カード利用を是非節約に繋げたいと考えているはず。その証拠に、ポイントの貯まりやすいカードはいつでも人気の的です。

年会費無料のクレジットカードの中から、電子マネーをよく利用する方に特におすすめのクレジットカードを厳選してご紹介します。

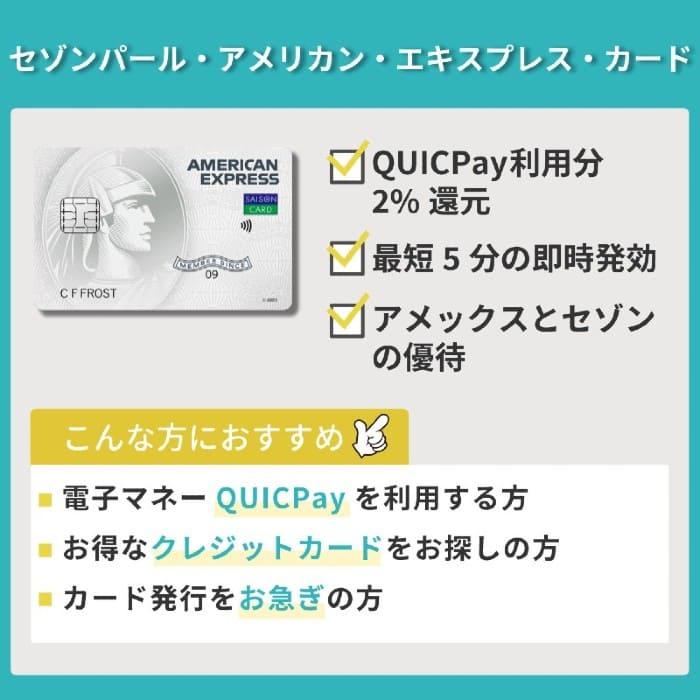

QUICPay利用で2%還元!セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カードは電子マネーQUICPay(クイックペイ)利用で2%もの高還元で利用頂けますので、Apple Pay(アップルペイ)とも相性抜群です。

ナンバーレスデジタルカードを最短5分で発行できるサービスが展開されていて、今すぐに使いたい方におすすめの1枚です。

しかも年に1度でも利用すれば年会費は無料!アメックスブランドをコストをかけずに持ちたい方にもおすすめですね。

こちらのカードはアメックスとセゾン両方の優待が利用できる為、先にご紹介したセゾンの優待に加えて「アメリカン・エキスプレス・コネクト」などのアメックスの優待も利用できる大変お得なカードです。

- 年1回以上のカード利用で年会費無料

- 最短5分のデジタルカード発行可能

- アメックスの優待が使える!アメリカン・エキスプレス・コネクトが利用可能

- セゾンの優待も使える

- 海外利用ポイント2倍

- 有効期限無期限の永久ポイントが貯まる

- QUICPay利用で2%還元

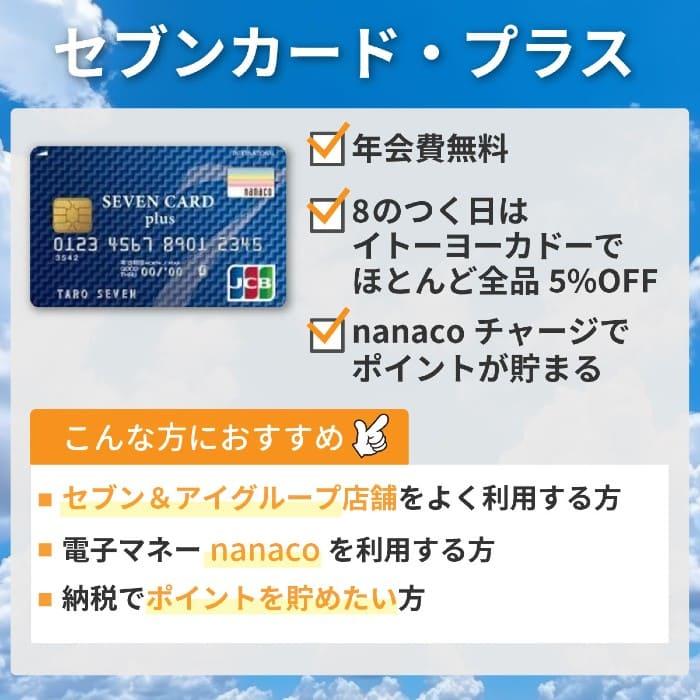

nanacoへのチャージでポイント2重取りできるセブンカードプラス

nanacoへのチャージでポイントが貯まるクレジットカードはセブンカードプラスのみです。こちらのカードがあれば、nanacoへのチャージとnanaco利用でポイントの2重取りが可能となります。

nanacoへのオートチャージにも対応していて、オートチャージを設定すれば残高不足で慌てる必要もなく大変便利です。その他にも対象店舗の累計利用額に応じてボーナスnanacoポイントが貰えるお楽しみもあります。

これからnanacoを手に入れたいと思っている方にもおすすめの1枚で、セブンカードプラスに入会すれば無料でnanacoを手に入れられます。

セブンカードプラスならnanacoチャージで0.5%ポイントを獲得できますし、nanacoが無料搭載されてますから、nanaco発行手数料300円(税込)も不要です。

更にイトーヨーカードで8のつく日がほとんど全品5%OFFになる上にセブン&アイグループ店舗は常にポイント2倍とお得なクレジットカードです。

セブン&アイグループをお得に利用できるカードですので、これらの店舗をよく利用する方に一押しのクレジットカードと言えるでしょう。

- 年会費無料

- 電子マネーnanacoが無料で手に入る

- nanacoチャージでポイントが貯まる

- 8のつく日はイトーヨーカードでほとんど全品5%OFF

付帯サービスで選ぶ!おすすめのゴールドカード

便利やおトクも重要ですが、クレジットカードには持つ人の社会的信用を表すという意味もあります。あなたも1枚はステータスの高いカードを持ちたいと思いませんか?

ここからはおすすめのゴールドカードを厳選してご紹介していきます。

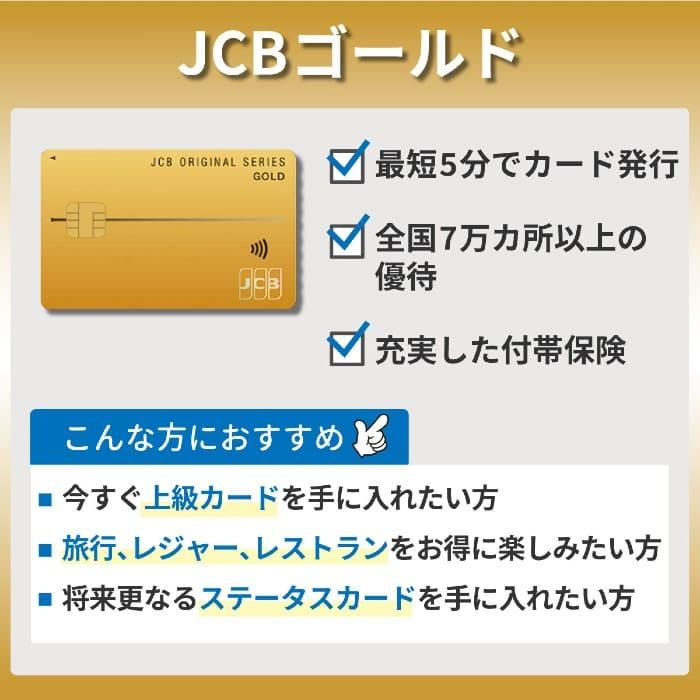

リーズナブルな価格で上級特典が利用できるJCBゴールド

ワンランク上の上級特典を利用したい方には、JCBゴールドがおすすめです。

こちらのカードは対象のレストランを20%OFFで利用できたり、映画やスポーツジムなど全国7万ヵ所以上の施設を優待価格で利用できるJCB GOLD Service Club Offなど、上級カードならではのお得な特典が利用頂けます。

また、暮らしのお金相談ダイヤルで税務、年金、資産運用などについて無料で相談できたり、人間ドックも優待価格で利用できるなどサービスの幅が広い点も魅力的です。

旅行保険に至っては、なんと年会費31,900円(税込)もするアメックスゴールドカードと同額の補償金額で、リーズナブルな年会費で高額のゴールドカードと同じ補償レベルというコストパフォーマンスに大変優れたカードでもあるのです。

- 最短5分でカード発行(モバ即)※

- 空港ラウンジサービス

- 最高1億円の海外旅行傷害保険(利用付帯)

- 最高5,000万円の国内旅行保険(利用付帯)

- 最高500万円のショッピングガード保険(海外国内)

- JCB GOLD Service Club Offの優待

- 家族カード:本会員支払い型:1名様無料

【モバ即の入会条件】

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

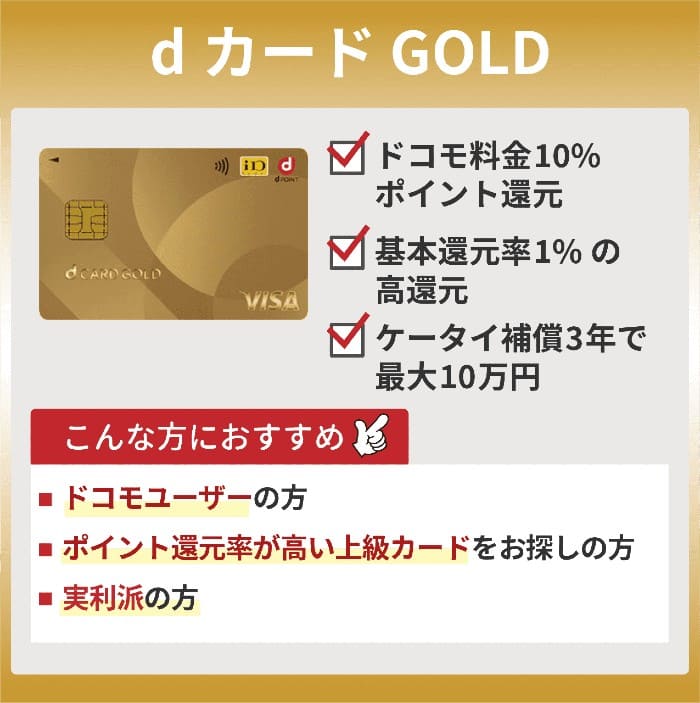

dカード GOLDはドコモユーザー最強のクレジットカード

dカード GOLDはドコモ料金が10%も還元されますので、ドコモに月10,000円支払っている方なら、1,000円×12カ月=12,000円となり年会費の元が簡単に取れてしまうドコモユーザー最強のクレジットカードです。

基本還元率も1%と高く、特約店であるマツモトキヨシで4%、メルカリで2.5%、マクドナルドで1.5%還元と、ゴールドカードにも関わらず高還元な点も魅力の1つです。

その他にも同行する家族の方も一緒に補償してくれる充実した海外旅行保険や、カードで購入した商品が破損や盗難にあった場合に補償してくれるショッピング保険など、付帯保険も大変充実しています。

また、空港ラウンジが無料で利用頂けたり、優待提携店の居酒屋が10%OFFで利用頂けたり、カラオケのシダックスが20%OFFで利用頂けるなどのドコモポイントクラブによる優待特典も豊富ですよ。

勿論ドコモユーザー以外の方でも十分お得なクレジットカードですが、ドコモユーザーの方ならポイントだけで簡単に元が取れる為、実質年会費無料でこれらワンランク上の付帯サービスが利用頂けるのです。

更に、電子マネーiDも標準搭載されてますから少額決済時にも役立つ、ドコモユーザーの方にとってコスパ最強のクレジットカードと言えるでしょう。

- ドコモ料金10%還元

- 基本還元率1%

- 特約店では1.5~5%の高還元

- dポイントクラブで優待豊富

- 最高1億円の旅行保険

ゴールドカードのメリット

ゴールドカードは普通のクレジットカードよりも、上質な付帯サービスが提供されるクレジットカードのことです。

利用限度額も普通のクレジットカードより高めの設定になっていますし、空港利用や、ホテル、食事などのシーンでも様々なサービスを受けることが出来ます。

ゴールドカードは一般的なスタンダードカードとは異なり、年会費が必要ですが、以下のようなメリットがあります。

- ステータスが高い

- 付帯サービスのグレードが高い

- 空港ラウンジが利用できる

- 利用限度額が高い

- 付帯保険が充実している

- ゴールドカード会員限定デスクサービスでサポートして貰える

ゴールドカードの選び方

ゴールドカード選びは付帯サービスの見極めが大切です。いくら充実したサービスが付帯していても、自分が利用しないサービスばかりで使いこなせなければ、年会費の無駄になってしまいます。

例えば普段旅行しない人が「海外旅行に強いゴールドカード」を選んだとすれば、ホテル料金優待や高額補償の旅行保険、空港ラウンジサービスなど全く利用せずに終わってしまうでしょう。

自分に必要なサービスが適正な年会費で付帯されているか?つまり年会費に見合うメリットがあるかどうかが、そのゴールドカードの実力であり、カードを選ぶ際の基準なのです。

せっかく憧れのゴールドカード会員になっても、使わず放置していてはカード選びに失敗したと言わざるを得ません。

ゴールドカードはステータスも大切ですが、やはり「使ってなんぼ」です。中には年会費が格安になるものもありますが、少々高い年会費でも、よく使うなら十分元が取れるでしょう。

女性におすすめのクレジットカード!女性向け特典が豊富なお得なカード

クレジットカードの中には女性向けに特典を特価したカードも存在しています。ここからは女性におすすめのクレジットカードを厳選してご紹介します。

女性に嬉しいサービスが満載でポイント高還元!女性のメインカードにおすすめのJCB CARD W plus L

女性のメインカードにはJCB CARD W plus Lがおすすめです。JCB CARD W plus Lはポイント還元率が高いクレジットカードでご紹介したJCB CARD Wの女性向けカードで、JCB CARD Wの特典に加えて、女性の綺麗を応援してくれる「LINDAリーグ」や協賛企業からの優待や特典が盛りだくさんのお得な1枚となっています。

MAMADAYS総選挙2020お金部門で最優秀賞を受賞しているカードですから、ポイント還元率の高さは折り紙付きです。ポイントも基本還元率が1%と高い為、いつどこで利用してもお得です。

年会費が無料にも関わらず旅行保険まで付帯するハイスペックカードですから、女性のメインカードとして大活躍してくれること間違いなしの1枚と言えるでしょう。

- 年会費無料

- 39歳以下の方限定カード

- ポイント還元率1.0%~5.5%(※1)

- 低価格で女性向け保険をオプションでつけられる

- 世界中のたびらば[旅LOVER] 提携店舗で優待が受けられる

- 最短5分でカード番号発行(モバ即)※2

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※2【モバ即の入会条件】

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

Visaブランドをご希望の女性には三井住友カード(NL)

先にご紹介したJCB CARD W plus Lは39歳以下の方限定のカードですので、40歳以上の女性やVisaブランドをご希望の女性には三井住友カード(NL)がおすすめです。

こちらのカードもポイント還元率が高いクレジットカードでご紹介してるハイスペックカードで、女性向けにオーロラデザインも選べます。

先にもご案内しましたが対象のコンビニや飲食店をApple PayもしくはGoogle Payのタッチ決済でポイント最大7%※と高還元のお得なクレジットカードで、これらの店舗をよく利用する女性には一押しの1枚です。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

また、こちらのカードは海外旅行保険か選べる付帯保険どちらかを選択できる点もメリットで、海外旅行保険が不要な方は旅行傷害保険をお好きな保険に切替えできる点も嬉しいポイントです。

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険(交通事故限定))

- 持ち物安心プラン(携行品損害保険)

PR:三井住友カード

※スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

※Apple Watchでのお支払いも対象です。

※Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

※Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

※商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

※また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

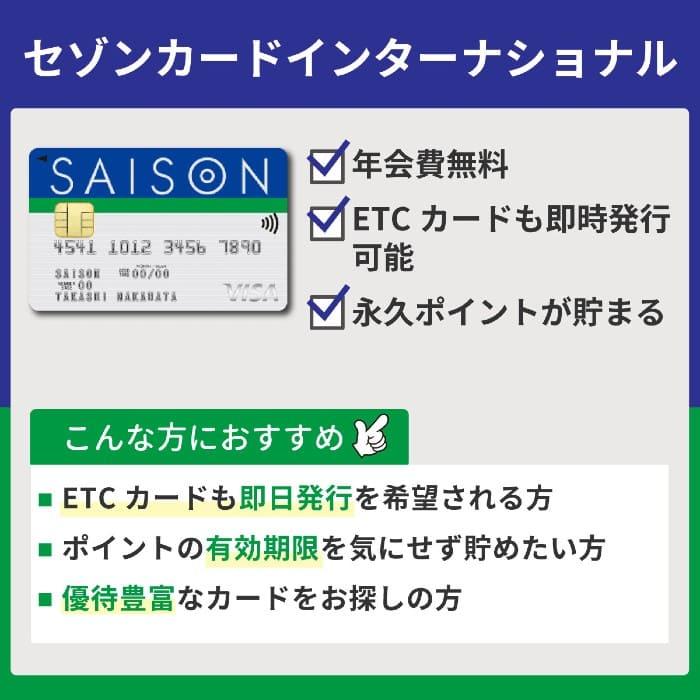

ETCカードをお急ぎの方におすすめのクレジットカード

即日発行に対応しているクレジットカードは何枚か存在してますが、クレジットカードだけでなくETCカードも一緒に即日発行に対応しているクレジットカードは、セゾンカードのみです。

ここからは今すぐにETCカードを手に入れたいという方におすすめのクレジットカードをご紹介します。

ETCカードをお急ぎの方におすすめ!セゾンカードインターナショナル

ETCカードをお急ぎの方にはETCカードも一緒に即日発行に対応しているセゾンカードインターナショナルがおすすめです。こちらのカードはカード本体だけでなくETCカードも一緒に即日発行が可能な希少な1枚となっています。

また、デジタルカードを選べば最短5分で発行して貰えますので、すぐにApple Payでスマホ決済できたり、ネットショッピングで利用頂けます。

有効期限のない永久ポイントが貯まる点も魅力的で、セゾンにはポイントを運用で増やすことができるユニークなサービスもありますよ。

また、こちらのカードは優待が豊富なクレジットカードで、以下のような様々な優待が利用頂けるカードです。

- カラオケ館:30%OFF

- オリックスレンタカー:10~50%OFF

- 笑笑:10%OFF

- 塚田農場:飲食代5%OFF

- 魚民:飲食代10%OFF

- サンシャイン水族館:入場料約20%OFF

- 鴨川シーワールド:大人300円OFF

優待の数が多い為ここでは一部抜粋してのご紹介となりますが、セゾンカードインターナショナルは、年会費無料でホテルやレストラン、レジャー施設など幅広い範囲で優待を利用できるお得なクレジットカードですし、お急ぎの方に一押しのクレジットカードです。

- 年会費永久無料

- 最短5分で発行

- ETCカードも即日発行可能

- 有効期限のない永久不滅ポイント

- セゾンポイントモールでショッピングすると、ポイント最大30倍

- ネットショッピングも安心のセゾンオンライン・プロテクションが付帯

- レジャー施設など各種優待やトラベルサービスも充実

JCB CARD Wはポイント高還元率で年会費も無料

JCB CARD Wは年会費が無料で基本還元率が1%と高還元ですから、ETCにおすすめのクレジットカードです。

しかも、カード本体だけでなくETCカードもETC発行手数料も全て無料で、一切コストがかかりません。ETC利用で獲得したポイント分、そっくりそのままお得となりますよ。

パートナー店であるこれらの店舗で更なるポイント高還元で利用できますので、ETC以外でもお得です。

- 西友・リヴィン・サニー:ポイント3倍

- アピタ・ピアゴ・ユーストア:ポイント3倍

- マルエツ・マルエツ プチ・リンコス:ポイント3倍

- ビックカメラ:ポイント2倍

- ジョーシン:ポイント2倍

- apollostation、出光SS、シェルSS:ポイント2倍

付帯保険や優待サービスのトータルバランスがとても優れていますので、メインカードとしても遜色のない1枚です。

一定のステータスがあるプロパーカードを年会費無料で持てるメリットも大きく、旅行関連の優待も充実しています。

海外ではハワイでカードを見せるだけでバスが無料で乗車できたり、世界各国の「たびらば」提携店で優待が利用できてお得ですので、旅行好きの方なら是非とも持っておきたいカードの1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| ETCカード年会費 | 無料 |

| 電子マネー | QUICPay追加申込可能 |

| 特典 |

・基本還元率1.0~5.5%※ ・オリジナルパートナー店でポイント2~10倍 ・「たびらば」で世界各国提携店で優待が受けられる ・海外旅行傷害保険:最高2,000万円(利用付帯) ・海外ショッピングガード保険:100万円 ・JCB CARD Wが男性向け ・JCB CARD W plus Lが女性向け ・JCB CARD W plus Lなら低価格で女性向け保険に加入できる ・39歳以下の方限定 ・39歳までに入会すれば40歳すぎても利用可能 |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

トータルバランスが優れた三井住友カード(NL)

三井住友カード(NL)も年会費永年無料で持てるお得なクレジットカードとしておすすめの1枚です。ETCカードも年に1度でもETCを利用していれば無料ですから実質無料です。

こちらのカードのスゴイところは、以下店舗をApple PayもしくはGoogle Payのタッチ決済で利用すればポイント最大7%還元となる点で、これらの店舗をよく利用する方にもおすすめの1枚です。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

また、年会費永年無料にも関わらず海外旅行保険が付帯するなどスペックも高く、一定のステータスもありますのでトータルバランスが優れいている分ETCだけでなく普段使いにも最適です。

PR:三井住友カード

| 年会費 | 無料 |

|---|---|

| ETCカード年会費 | 年に1度でもETCカードを利用すれば無料 ※利用ない場合550円(税込) |

| 特典 |

・基本還元率0.5% ・対象店舗をスマホのタッチ決済でポイント最大7%還元(※1) ・海外旅行保険:最高2,000万円(利用付帯) ・最短30秒の即時発行サービス(※2) |

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

審査が不安な方はETCカードも審査の間口が広いライフカードで発行する

ライフカードも年会費が無料で、誕生月がポイント3倍(還元率1.5%)になる人気の高いクレジットカードです。クレジットカードの審査は、「消費者金融系<流通系<交通系<信販系<銀行系」の順に難易度が上がっていきます。

ライフカードを発行しているライフカード株式会社は、消費者金融アイフルの子会社ということもあり、銀行系カードや交通系カードに比べて審査ハードルが低めなのが特徴です。

審査なしで持てるETCパーソナルカードは、最低でも2万円のデポジット入金が必要な上に年会費が毎年1,257円(税込み)かかりますから、年会費無料でETCカードを持てるライフカードの方が圧倒的に経済的ですよね。

ライフカードはホテルやレジャー施設をカードを提示するだけで優待価格で利用できるなどお出かけに役立つ優待が満載ですから、是非持っておきたいカードの1枚とも言えるでしょう。

- 東北サファリパーク:10%OFF

- 海の博物館:10%OFF

- ホテルマウント富士:10%OFF

- 大滝鍾乳洞:10%OFF

- 池田20世紀美術館:10%OFF

- 黄金崎ガラスミュージアム:10%OFF

- 神戸ポートピアホテル:10%OFF

- 呉阪急ホテル:10%OFF

- 富士急ハイランド:大人フリーパス200円OFF

ETCカード(クレジットカード)審査に自信のない方は、ライフカードがおすすめと言えるでしょう。

| 年会費 | 無料 |

|---|---|

| ETCカード年会費 | 無料 |

| 特典 |

・基本還元率0.5% ・初年度ポイント1.5倍(還元率0.75%) ・誕生月ポイント3倍(還元率1.5%) ・優待豊富 |

三菱UFJカード VIASOカードはETC利用分は常にポイント2倍

三菱UFJカード VIASOカードも審査が不安な方におすすめのETCカードです。

三菱UFJカード VIASOカードはETC利用分が常にポイントが2倍と高還元で、年会費無料でありながら、クオリティの高いサービスが付帯している人気のカードです。

ETC利用分だけでなく携帯電話料金(NTTドコモ、au、ソフトバンク、ワイモバイル)もポイントが2倍です。しかも、嬉しい事に貯まったポイントは1ポイント1円としてキャッシュバックしてくれます。

オートキャッシュバックでポイント交換の手続きが不要な点も、このカードの魅力の1つと言えるでしょう。また、三菱UFJカード VIASOカードも旅行中の病気やケガも補償してくれる海外旅行保険が付帯しますので、旅行にも役立ちます。

更に最短翌営業日に発行が可能なカードですから、カード発行をお急ぎの方にもおすすめですね。

| 年会費 | 無料 |

|---|---|

| ETCカード年会費 | 無料 |

| 特典 |

・基本還元率0.5% ・ETC&携帯利用分ポイント2倍(還元率1%) ・POINT名人経由でボーナスポイント加算 ・海外旅行傷害保険:最高2,000万円(利用付帯) ・ポイントオートキャッシュバック(年1度) ・最短翌営業日発行可能 |

ブラックの場合にはETCパーソナルカード

債務整理などブラックでクレジットカード審査に通らずETCカードが持てない方でも、審査なしで持てるETCカードは存在します。それは、ETCパーソナルカードです。

- サービスエリア等に設置してあるのを貰う

- 電話して事務局から郵送してもらう

クレジットカード抜きで申込めるETCカードは、通常のものと区別して「ETCパーソナルカード」と呼ばれています。

- クレジットカードがなくても申込める

- 平均利用月額の4倍のデポジット(保証金)が必要

- 最低3,000円の保証金が必要

- 申込みから利用までに3週間程度かかる

問題はこのETCパーソナルカードには発行までに時間がかかり、そして多額のデポジット料金が必要になることです。

ETCパーソナルカードは到着まで3週間は必要です。

デポジット額は、1ヶ月に使う予定の高速道路料金を4倍すれば計算できます。

| 月平均のETC利用額 (5千円単位は切り上げ) |

デポジット (預託金、保証金) |

|---|---|

| 5,000円 | 20,000円 |

| 10,000円 | 40,000円 |

| 15,000円 | 60,000円 |

| 20,000円 | 80,000円 |

申込み時のデポジット額は自己申告です。ただし実際にETC利用が始まったら、以下の点にご注意ください。

- 未決済残高がデポジットの80%を超えたら利用停止

- デポジットの増額に応じない場合は利用停止

この通りETCパーソナルカードは、実際の利用額に応じた適正な金額を預託しない限り、利用を続けることはできないようになっています。

またETCパーソナルカードはデポジットとは別に、年会費も毎年1,257円(税込)徴収されます。デポジットは解約すれば戻ってきますが、一度払った年会費は戻ってきません。

ですからなるべくETCカードはクレジットカードで作った方がお得です。

ETCカードの作り方。クレジットカードで追加発行するのが一番お得

ETCカード発行は、ほとんどのクレジットカードに付帯するオプションサービスです。従ってクレジットカード会員であれば、いつでも自由にETCカードを作れます。

- クレジットカード新規入会と同時に申し込む

- 保有しているクレジットカードで追加発行を申し込む

- ETCパーソナルカードに申し込む

新規入会と同時に申し込んでも構いませんし、今お手持ちのクレジットカードで手続きすることも可能です。

ETCパーソナルカードは前述の通り年会費が必要な上に、平均利用額の4倍のデポジット(保証金)が必要です。

一方クレジットカード会員であれば、費用をかけずにETCカードを発行することが可能です。ETCカードは、コスト面でも手続きの手軽さからもクレジットカードで申込むのが一番です。

また、クレジットカードならETC利用分のポイントが貯まる上にクレジットカードの優待が利用できます。ETCカードはクレジットカードで作った方が断然お得なのです。

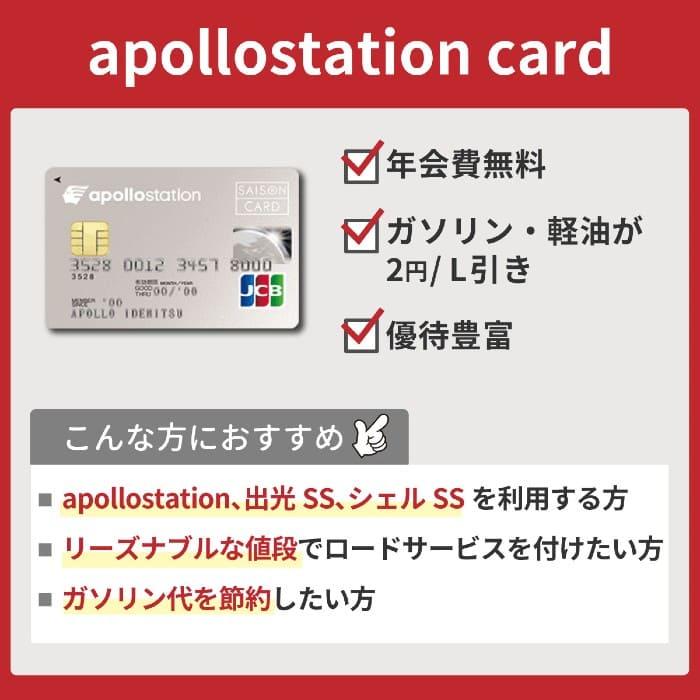

ガソリン代が節約できるおすすめのクレジットカード

「本当に車・ガソリン用のクレジットカードって必要なの?」と思う方もいらっしゃるかもしれません。確かにお手持ちのカードでもガソリン代を支払えますが、ガソリン代の割引特定のクレジットカードしか得られないサービスなのです。

そこで年会費無料で持てる上にガソリン代が割引できるおすすめのクレジットカードを厳選してご紹介します。

出光SS・シェルSS・apollostationで常に2円/Lオフ!apollostation card

apollostation cardはガソリン代の割引とオプションのロードサービスが魅力のカードで、年会費無料でどなたも気軽に入会できます。

常に2円/L値引きされますし、年会費無料でアメックスブランドを搭載できる魅力あるカードです。

給油やショッピングにカードをよく使う方なら、年会費550円(税込)のオプション「ねびきプラスサービス」への加入で、カード利用代金に応じて翌々月の給油代がさらにお安くなります。

月間3万円以上利用すれば3円/L引き、4万円以上なら4円/L引きというように月間利用額に比例して値引き額がアップし、最大8円/Lもの値引きが実現します。

また、便利なロードサービスに加入できることも見逃せません。

- バッテリーあがり

- ガス欠

- キー閉じ込み

- スペアタイヤ交換

- 落輪引き上げ

- その他軽作業もOK

こちら有料のオプションサービスですが、年会費はたったの825円(税込)。以下のトラブルに電話1本で対応してもらえる、便利でお値打ちなサービスです。

またこのロードサービスの年会費は、まいどプラスの利用で貯まるプラスポイント850ポイントで支払うことも可能です。

- 出光SSとシェルSSでいつでもガソリン・軽油2円/L引き

- 入会後1ヵ月間は出光系列SSでガソリン・軽油5円/L引き

- ウェブ明細利用で毎年5月のガソリン代追加値引き

- 出光ロードサービスに特別価格で入会可能

- 有料オプション『ねびきプラス』でさらにガソリン値引き

- アメックスブランドなら海外利用時ポイント2倍

個人事業主の方におすすめの法人クレジットカード

個人事業主(自営業)の方にはビジネスに役立つ法人クレジットカードがおすすめです。個人事業主の方は事業用のクレジットカードとプライベート用のクレジットカードを分けて利用しないと、経費処理が煩雑になってしまいます。

経費処理の簡素化だけでなくビジネスにも役立ちますので、個人事業主の方は法人クレジットカードを是非活用しましょう。

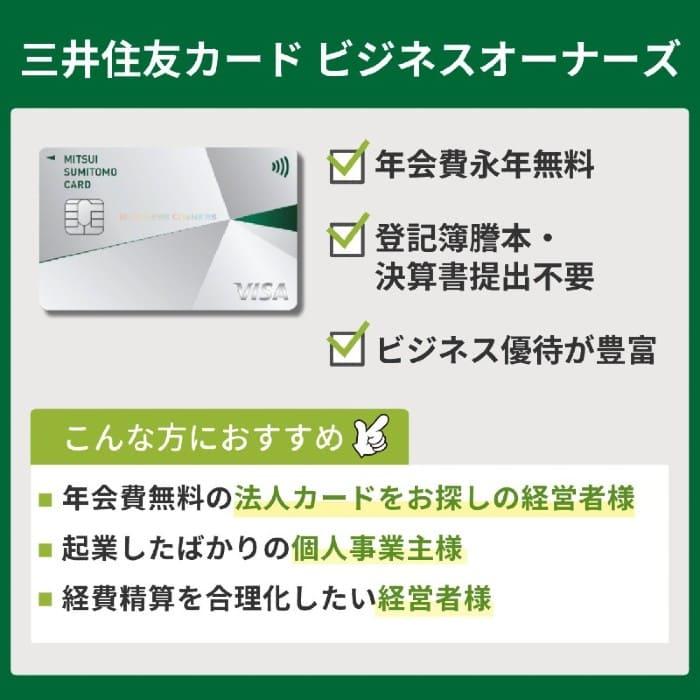

年会費無料の法人カードを希望の方におすすめ!三井住友カード ビジネスオーナーズ

起業したばかりで審査に自信がない事業主の方や、年会費無料の法人クレジットカードをご希望の事業主様には、三井住友カード ビジネスオーナーズがおすすめです。

こちらのカードは登記簿謄本や決算書の提出が不要で本人確認書類(免許証など)だけで審査して貰えますので、手軽に申し込めます。

限度額も高めに設定されてますのでビジネスにおける急な設備投資や大量仕入れにも対応できるでしょう。ビジネスに役立つ優待もしっかり利用できますし、年会費無料とは思えないほど特典も充実しています。

カードの利用金額200円(税込)につき1ポイント貯まりますが、三井住友カード(NL)など対象のカードと2枚持ちするとさらにポイントがアップします。

また「個人的な買い物」と「仕事に必要な備品」を同じカードで購入していると、あとから経費と私費の区別がつかなくなり困ることもあるでしょう。

三井住友カード ビジネスオーナーズと、三井住友カード(NL)の2枚持ちなら、お得なだけでなく経費管理が楽になります。

年会費無料の法人カードを希望の方、ビジネスを飛躍させたい方にもおすすめの一枚です。

PR:三井住友カード

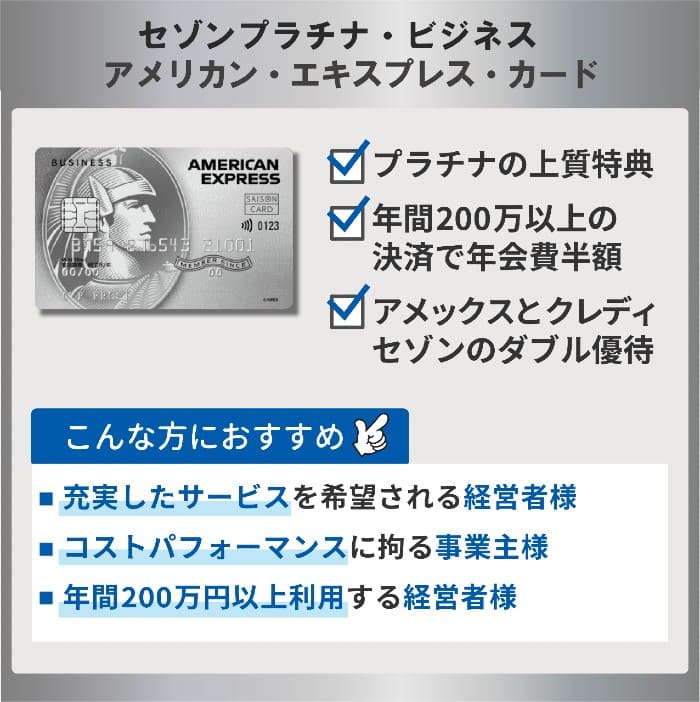

上質のサービスを希望する事業主様にはセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

ワンランク上のステータスカードをご希望の事業主様には、プラチナのサービスを破格の年会費で利用できるセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードが一押しです。

こちらのカードは年間200万円以上の利用で年会費が半額の11,000円(税込)と破格のお値段で、プラチナの上質サービスが利用できる極めてコストパフォーマンスが高いハイスペックカードです。

ホテルオークラやリーガロイヤルホテルなどを優待価格で宿泊できたり、ダイニングやスパを割引価格で楽しめるentree(オントレ)や、コンシェルジュサービス、充実した付帯保険やビジネス・アドバンテージなど、プラチナカードならではの充実した特典は、ビジネスライフを強力にサポートしてくれること間違いなしです。

年会費が経費で落とせますから、充実した付帯サービスやステータスを求める事業主様にはセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめです。

個人事業主の方が法人クレジットカードを持つ6つのメリット

法人カードとは企業の代表者に対して発行されるクレジットカード。そのなかでも大企業向けの「コーポレートカード」、中小企業・個人事業主向けの「ビジネスカード」の2つがあり、会社の規模によって分けられます。

個人事業主(自営業)の方が法人クレジットカードを利用するメリットはとても多く、法人クレジットカードを活用すれば経費処理の手間が激減するだけでなく、様々なメリットがあります。

経費管理を簡素化できる

現金で経費を支払った場合、領収書を発行して日付・内容を手入力しなければいけません。この方法では時間がかかる上に、ミスが発生しやすいというデメリットもあります。

一方、法人カードで支払うと利用明細を見るだけで内容も把握でき、経費管理の手間も省けます。

従業員にも追加カードを発行すれば、経費を1本化することも可能です。また代表者の個人的な買い物と分けることで、経費と私費が混同するのをふせげるのも便利です。

必要品の購入などでポイントが貯まる

事業運営では様々な費用がかかりますが、それらを法人カードで支払うことでポイントがどんどん貯まります。たとえば次のような支出は、クレジット払いが断然お得。

- 税金

- 仕入れ

- オフィスの水道光熱費

- 賃料

- 通信費

貯まったポイントを必要品の購入に充てれば、経費削減にもつながるでしょう。ポイントをマイルに交換すれば、出張のときも便利です。

カードによっては、貯まったポイントをマイルに交換することも可能で、出張が多い方はマイルで航空券を購入すれば経費削減にも繋がります。

利用限度額が高くて高額決済も安心

法人クレジットカードは、個人向けのカードと比べて比較的利用限度額が大きく設定されています。そのため高額の仕入れなど「大きな出費」に備えて、法人カードを一枚持っておくと安心です。

利用限度額がある程度高くないと、すぐに限度額オーバーでいざという時に使えません。事業用のクレジットカードは限度額にゆとりがあるほう高額決済時にも安心して利用頂けます。

ビジネスに役立つ付帯サービスが充実している

法人クレジットカードには、ビジネスに役立つ様々なサービスが付帯しています。

- 海外旅行保険の補償が手厚い

- 海外・国内の空港ラウンジ利用

- レンタルオフィスの割引優待

- 規定回数内なら無料で税理士・弁護士に相談できる

そのほか多くの特典が充実しているので、ビジネスを飛躍させたい個人事業主の方にぴったりのサービスが利用頂けます。

会計ソフトと連動できる

多くのクラウド型会計ソフトは、銀行口座・クレジットカードを設定すると、自動で履歴を取得して帳簿に反映してくれます。

忙しい事業主の方にとって、本業とは別に自身で会計処理をおこなうのは難しいもの。会計ソフトと連動することで、会計処理にかけていた時間の節約にもつながるでしょう。

また、会計ソフトと連動させることで確定申告もラクになるでしょう。

キャッシュフローにゆとりができる

長期的な事業運営を見据える場合、「手元に現金がないけれど仕入れが必要」という場面が出てくることもあります。

法人クレジットカードで決済した分の支払いは2ヶ月先ぐらいですので、キャッシュフローにゆとりができます。手元のお金が足りないことを理由に諦めなくてよくなるのもメリットの1つでしょう。

個人用のクレジットカードを事業に利用すると規約違反になる可能性もある

プライベート用のクレジットカードを事業用に使用することを原則禁止としているカード会社も多く、お仕事関連の決済をプライベート用のクレジットカードで決済しているとクレジットカードの利用規約に違反しています可能性もあります。

法人クレジットカードを持つ事で個人の利用分と事業での利用分をハッキリ分けられますし、クレジットカードの年会費も経費で落とせますから、個人事業主(自営業)の方は法人クレジットカードを利用することをおすすめします。

自営業(個人事業主)の方が通過する為のポイント

ここからは審査に通過する為の3つのポイントをご紹介していきましょう。

起業したばかりの方は審査の間口が広いクレジットカードを選ぶ

申込時に申告する勤務年数が自営業の方では営業年数となってきます。会社員の場合だと、この勤務年数が長いほど属性は良くなりますので、自営業の方は営業年数が長いほど、良い属性となるのです。

- 1年経過しないと確定申告が出来ないので、収入の証明が出来ない

- 年度をまたいで確定申告していたとしても、1年分の収入にはならない

- もしくは開業1年未満の申し込みでも審査通過可能性が高いカードを選ぶ

開業1年は申込みを我慢して着実に利益を出すことを心がけて、信用をアップしておく方法が確実ではありますが、開業1年未満でも審査に通過する可能性が高いカードを選んで申込した方がいいでしょう。

法人クレジットカードの審査が不安な方は、最初は審査の間口が広いライフカードビジネスライトがおすすめです。

焦って準備が出来るまでに申込みを行ない、審査落ちしてしまうと、審査に落ちた記録も6ヶ月間信用情報機関に登録されてしまいます。

審査に落ちた記録はカード会社が警戒を強めてしまう為、大変不利な状況になるのです。我慢する期間が延びるだけですからね。

法律に従い、開業届けを提出して個人事業主になる

自営業として収入を得ていても、屋号を持っていても、税務署に個人事業主として開業届けを提出していなければ、自営業は自称となってしまうのです。

- 開業届けは税法上のルールで、税務署に屋号を届出する必要がある

- 開業届けを出すことで、個人事業主として認められる

ですが、多くの方は開業届けを提出していません。その理由のほとんどが確定申告を、行う必要があり、税金を払う必要が生じるからなのです。

つまり、税金を納めないといけないので、多くの方が提出を避けていて、開業していなくても商売をすることは出来ますが、本来は確定申告が必要なのですよ。

- 開業届けを提出していないと、社会的に認められていないので信用がない

- 確定申告を行うことで、収入を証明出来ることを拒否していることとなる

- 結果、収入を証明する手段が無いので審査落ちしてしまう

このように開業届けを出していないことが、審査に落ちてしまう一番の原因なのです。税金を払いたくない気持ちは判りますが、カード会社には通じないでしょうね。

ですから、自営業の方は税務署に開業届けを提出し、個人事業主として登録することで、社会的な信用を得ることが出来るのです。

楽天市場などでネットショップを開く場合は、必ず開業届けが必要になります。

楽天に限らず、全てのオンラインストアでは開業届けが必要であり、届けを出していない方は個人事業主として認めてもらえないのですよ。

また確定申告をすることで自営業の方は、それが収入証明となりますので、審査時に必要な書類を作れることになるのです。

薄利でも、確実な収入が信用につながる

3つ目のポイントは確実な収入を実現していくことで、ポイント2で我慢している1年の間に、確実な収入を得られるようにしておくことが重要なのです。

- 薄利でも月々平均的な収入となるように努力する

- 最終的に利益が確保出来ていても、収入の波が大きすぎると審査は厳しい

- 安定した収入となるようにすることが最も重要

クレジットカードの申込み条件は、安定した収入があることなので、個人事業主として月々の収入が平均して得られるようにしておくことが、最も重要なこととなってきます。1年目に出来るだけ、安定した収入になるように工夫することが必要ですね。

自営業の収入パターンを比較!年収が低くても安定がポイント

ここで例として、自営業の方の2種類の収入パターンを比較してみましょう。A、Bどちらの方が、審査時のポイントが高いと思いますか!?

| 月 | パターンA:年収800万円 | パターンB:年収240万円 |

|---|---|---|

| 1月 | 150万円 | 20万円 |

| 2月 | 20万円 | 20万円 |

| 3月 | 0円 | 20万円 |

| 4月 | 30万円 | 20万円 |

| 5月 | 300万円 | 20万円 |

| 6月 | 0円 | 20万円 |

| 7月 | 0円 | 20万円 |

| 8月 | 100万円 | 20万円 |

| 9月 | 10万円 | 20万円 |

| 10月 | 10万円 | 20万円 |

| 11月 | 100万円 | 20万円 |

| 12月 | 80万円 | 20万円 |

一見すると年収の高いパターンAが有利なように感じますが実は、パターンBの方が年収は低くても、ポイントは高くなるのです。

パターンAは、年収800万円ですが、収入が0円の月がありますので、安定した収入とは言えなくなりますが、パターンBでは毎月20万でも確実な収入を得ているので、安定した収入とみなされるのです。

個人事業主のクレジットカードの会計処理について

クレジットカードを使った決済は、「実際に買い物や仕入れをおこなった日」と「預り金から代金が引き落とされる日」が異なります。そのため、会計処理も2段階でおこなうのが一般的です。

またクレジットカード決済の勘定科目には、未払金、事業主借、事業主貸の3つがあります。

未払金

商品以外の物品を、後払いなどで購入したときに使用します。主にクレジットカードで事業費用を支払った場合の仕訳で使うことが多いでしょう。

小売店の仕入れなど、販売を目的に仕入れた商品の代金は、未払金ではなく「買掛金」となります。

事業主借と事業主貸

「事業主借」は事業主が個人のお金を事業用に使った場合の仕訳に使われます。「事業主貸」は事業資金を事業主個人のために支出した場合の仕訳に使われます。

個人事業主の方が青色申告特別控除を受けるためには複式簿記で記載しなければなりませんが、法人クレジットカードを使って、会計ソフトと連動しておくと、確定申告の時もスマートです。

貯まったポイントの活用方法と会計処理

法人カードで貯めたポイントは、使い方によって勘定科目が異なります。本章では「貯まったポイントの使い道」と「それにともなう会計処理」について解説しましょう。

まず前提として、法人カードの利用によりポイントが貯まった場合、会計処理をする必要はありません。

ポイントが貯まったときではなく、ポイントを使うときに会計処理をおこないましょう。法人カードで貯めたポイントを使った際の会計処理は、2種類あります。

1つ目は、ポイント使用後の金額を計上する「値引き処理」。2つ目は、ポイント使用前の金額と、ポイントの使用額を雑収入として計上する「両建処理」です。

ポイントの使い方によって、上記2つの仕訳方法を使い分けましょう。

なお法人カードで貯めたポイントの使い道は、たとえば次の5つです。

- 商品と交換する

- 商品券や金券と交換する

- お買い物の際にポイントで支払う

- マイルに移行する

- キャッシュバックを受ける

今回は「お買い物の際にポイントで支払う」を例に、仕訳方法を見ていきましょう。まずポイントを使って支払う場合は、「値引き」もしくは「雑収入」として計上します。

なおクレジットカードの決済は、カード代金を翌月末にまとめて払うことから「未払金」として計上してください。

例:1,000円のオフィス用品を購入する際、貯まったポイント(500円分)を利用して支払った

【値引き処理の場合】

| 借方 | 貸方 |

|---|---|

| 消耗品費500円 | 未払金500円 |

この方法は「500円分のポイントを使用して、500円の値引きを受けた」と考えて会計処理をおこなっています。

【両建処理の場合】

| 借方 | 貸方 |

|---|---|

| 消耗品費1,000円 | 未払金500円 雑収入500円 |

この方法は「ポイントを“値引き”ではなく、“雑収入”を得た」と考えて会計処理をおこなっています。ご自身で処理される場合は、上記2つの仕訳方法のいずれかに統一するとよいでしょう。

ここまで法人カードで貯めたポイントの使い方と、それにともなう会計処理の方法について解説しました。くわえて「事業主や従業員が、個人のポイントを使用して会社の経費を支払った場合」などは、会計処理がもっと複雑になります。

上記で解説した以外の方法によってポイントを使用する場合や、多額のポイントを使用して備品を購入する場合も、考え方が難しくなるでしょう。その際は税理士などの専門家に相談するのがおすすめです。

また法人カードの利用によるトラブルをふせぐためにも、社内で規約を作成しておくと安心でしょう。

クレジットカードのお得な使い方!2枚持ちをオススメする理由

ところで「クレジットカードを持ちたくない」「カード枚数を増やすのは嫌だ」という声をよく耳にしませんか?

この中にも、2枚目や3枚目の申し込みをためらう方が居るかもしれません。でもそれって一般的な傾向なんでしょうか?

クレジットカード1人あたりの平均保有枚数は2.8枚

一般社団法人日本クレジット協会の2021年の調査結果より日本人成人の1人あたりの平均保有枚数は2.8枚という結果となっています。

クレジットカードは1枚だけでなく2枚・3枚持ちの人も多く、僅差で2枚持ちが最多という結果が出ています。そしてこういった傾向には、やはりそれなりの理由があるのです。

メインカードとサブカードの使い分けが合理的

クレジットカードを上手に使いこなせる人は、実はこのような使い分けをしています。

- メインカード:普段使い

- サブカード:メインカードを補うために使う

- ステータスカードが欲しい

メインカードは日常的に一番よく利用するクレジットカードです。公共料金や家賃の支払いに使うことも多く、家計の中心的存在です。

サブカードでメインカードにない機能を補う

一方のサブカードは、メインカードにない機能を埋める役割です。自分に必要な付帯サービスをサブカードで補えれば、生活もより豊かになります。

また、海外旅行の際には、旅行傷害保険を充実させるためにカードを追加すると合理的です。海外旅行保険の補償額は複数のカードを所持する事により合算できて、補償額もアップするのです。

その他にも、電子マネー機能がついていたり、よく利用する店舗でポイントが貯まるカードを2枚目に選ぶと、全体として生活がより便利でお得になりますよね。

クレジットカードはある日突然使えなくなることもある!?

しかし2枚目のクレジットカードをおすすめする理由は他にもあります。クレジットカードは大変便利なものですが、様々な理由で一時的に使えなくなることがあるのです。

カード機能がストップする原因としては、以下のようなことが考えられます。

- 磁気不良

- カード本体の破損や劣化

- 紛失や盗難

- 不正使用

- 限度額オーバー

困ったことにある日突然こうなってしまうと、すぐには復活できません。カードを再発行するにしても、手続きにはある程度の日数が必要です。

緊急用としても2枚目のカードは必要

しかしこんな場合も、手元に予備のカードがあれば慌てずに済みますよね。緊急用という意味合いでも、2枚目のカードをキープしておくことはとても重要なのです。

海外旅行に2枚以上のクレジットカードの持参を薦められるのも、このような事情からなんですね。なお海外旅行には、ブランドの異なるカードを組みわせるようにしましょう。

海外の小都市では、特定ブランドのカードが使えないケースもあるからです。

メインカード1枚+サブカード1~2枚を使い分けるのが最強

では複数のクレジットカードを持つとしたら、どのような組み合わせがよいのでしょうか?今お持ちのカードが気に入っているからと言って、2枚目も同じ様なカードでは、新しく作る意味がないですよね。

複数持ちに慣れた方は、カードを用途に応じて使い分けています。なので2枚目以降には、1枚目とは用途やタイプの異なるカードを選んでください。

基本的には以下の様な組み合わせが最強です。

- メインカード:一番良く使うカード1枚

- サブカード:補助的なカード2~3枚

クレジットカードの選び方!【メインカード編】

中心はあくまでもメインカードですので、これを上手く選ばないと先に進めません。そこでまずはメインカードの間違いのない選び方をご説明したいと思います。

メインカードは一番よく使うカードだけに、自分のライフスタイルや好みに合うかどうかも重要なポイントになります。

もしもあなたがステータスの高いカードを持ちたいのなら、ゴールドやプラチナをメインカードに選ぶのもいいかもしれません。

マイラーの方は、マイルが貯まるクレジットカードをメインに据えることによって、陸上でも効率的にマイルを増やすことができます。

自分の目的にあったクレジットカードを選ぶ事が重要

人によって、付帯サービスを重視したい方やステータスを重視したい方、コストを重視したい方など様々ですから、必ずしも還元率だけにこだわる必要はありません。

一般にポイント還元率は高いほど良いと言われますが、それにこだわる必要もないのです。以下カードの基準のうち、どれを最優先するかはあなた次第。自分のライフスタイルに合う選択こそベストです。

- 年会費

- 標準還元率

- ポイント利用方法

- 優待・付帯サービス

- マイルを貯める

【年会費】サービスとのバランスで適切さを判断

クレジットカードの特典や機能とのバランスが重要で、年会費の金額だけで即断しないことです。あなたにとって必要なサービスには、それなりの代価を支払う価値はありますよね。

しかしこの年会費、実は無料や半額になることもあるってご存知でしたか?「年会費の免除」は、一部のスタンダードカードやゴールドカードに見られる特別なサービスです。

年間のカード利用額など一定の条件を満たせば、年会費は実質0円になる可能性もあるので、こういった細かな条件も見落とさないようにしてくださいね。

【基本還元率】1%あれば理想的!?

クレジットカードがどのくらいお得かを考える際に、重要なのが「基本還元率」です。これはサービス特典抜きの純粋なポイント還元率のこと。一般のお店や公共料金の支払いなどに使った場合の獲得ポイントです。

メインカードは一番よく使うカードだけに、還元率は高いに越したことはありません。

しかし現在発行されている一般的なクレジットカードの基本還元率は0.5%が普通で、これを越えるカードは極めて少くなっています。

還元率が高くても使い勝手が悪ければメインカードには向きませんから、ここはあまり欲張らない方がいいでしょう。

ただ公共料金の支払いに使うなら、還元率は1.0%以上が望ましいです。ポイントで年会費分の元が取れるかどうか、入会前に一度は試算してみてくださいね。

ポイントの使い道も考慮

還元率に目を奪われると、うっかりしがちなのがポイントの使い道。ポイントは貯め込むばかりでは能がありません。ポイントは大抵獲得から1年~2年で失効しますので、それまでに使えなければ貯める意味がないのです。

使い勝手の悪いポイントは大量に貯めても処理に困るだけ。生活の中で無駄なく使い切れるポイントが一番ですし、そういったクレジットカードを選ぶべきです。

ご参考までに、使いやすいポイントの特徴をまとめておきましょう。

- キャッシュバックできる

- ネットショップで1円単位で使える

- よく使う電子マネーと交換できる

- マイルに移行できる

貯めると使うを効率よく回せば、カードポイントは家計の節約にも大いに役立ちますよ。

【優待・付帯サービス】年会費との兼ね合いで選びたい

優待・付帯サービスもまた、メインカードを選ぶ際の重要ポイントです。付帯サービスはそのクレジットカードの特性が大きく現れるところ。選び方にも個性が出ます。

主なサービス例をあげると以下のようになりますが、これ以外にも個性的なサービスを提供するクレジットカードは数多くあります。

- 関連企業の優待サービス

- 提携店舗でのポイントアップや割引

- 電子マネー

- 旅行傷害保険

- その他付帯保険

- 旅行関連サービス

あなたにとって利用価値の高いサービスを受けられるのなら、クレジットカードの年会費が少々高くても入会する意味はありますよね。

クレジットカードの選び方!【サブカード編】

生活のメインとなるクレジットカードに慣れたら、次は必要に応じて足りない機能を補うサブカードを追加してみましょう。

今お使いのカードで「こうだったらいいのに」という欲が出てきたら、もうサブカードを考えてもいい時期ですよ。さて、2枚目はどんな基準で選べばいいのでしょうか?

メインカードの不足を埋めるのがサブカード

もしもコスト最優先で1枚目に年会費無料のカードを選んだなら、「付帯サービスが貧弱」「ステータスが低い」といった不満が出てくるかも。それならサブカードには、付帯サービスの充実したカードやステータスの高いカードが候補となるでしょう。

この調子でメインカードの不足を埋めるカードを選んでいけばいい訳です。ただカードを増やしすぎてしまうと、年会費がかさんだり管理しきれずにポイントを使い切れないこともあるので気をつけてくださいね。

サブカードは利用頻度が高い分野から選び、優待内容もチェック

自分がよく利用する特定の店舗で割引を受けられたり、特定店舗でメインカードよりも格段に高い還元率を誇るクレジットカードを選べば、家計の節約にも繋がります。

サブカードに求める機能として、もっともポピュラーなのはポイント倍率がアップする「特定店舗の優待」でしょう。優待店の種類はカードによって異なるので、カードが2枚あればお得なお店をもっと増やせますよね。

5%OFFなら還元率5%と同じ

ところで対象店がスーパーの場合、ポイント上乗せではなく割引が適用されるケースも多いのですが、一般に割引率と還元率はイコールと考えてOKです。

つまり5%OFFなら還元率5%と同じですので、クレジットカードとしては相当お得だということになりますね。

付帯サービスでサブカードを決めることもある

また保険やラウンジサービス以外にも、各クレジットカード毎に特徴あるサービスが見られます。

- 医療相談ダイヤル

- ホームセキュリティ

- カーサポート

- 特定の施設優待

- ミニ保険

- 女性向け保険

中には有料のケースもありますが、一般加入よりお得だったり、カード会員限定だったりするので、これ目当てに入会を決める方も多いのです。

複数持ちでカードライフが充実する

クレジットカードを複数持ちする目的とは、1枚のカードだけでは足りないサービスや機能を、別のカードで補うことに他なりません。

クレジットカード複数持ちのメリットを項目にしますと、以下のようになります。

- カード利用枠が増える

- ポイントを貯めやすい

- 使える特典やキャッシュレスの幅が広がる

- 付帯保険を強化できる

- 緊急時の予備として

1枚よりも複数のカードを持つことによって、あなたのカードライフが更に充実することは明らかですよね。これから複数持ちのメリットについて、さらに詳しく解説します。

【複数持ちのメリット】カード利用枠が増える

単純に利用枠が増えることも、クレジットカード複数を持ちすることのメリットの一つです。

利用枠とはカードを利用できる上限額のことで、その金額は審査によって決まります。問題は利用枠をオーバーすると、その時点でカードが使えなくなってしまうことです。

もしも外出先や旅行先で、突然カードが使えなくなってしまったら大変ですよね。でも2枚目のカードを持っていれば、こんな時でも慌てず対処ができるでしょう。

【複数持ちのメリット】ポイントを貯めやすく使える特典が増える

サブカードとメインカードを複数持ちすれば、毎日がおトクになります。これは利用先に応じて、最もメリットの多いカードを使い分けることができるからです。

例えば以下3枚のクレジットカードがあれば、日常生活の様々なシーンでオールラウンドにポイントを獲得できるのです。

| 使用するカード | 還元率 | |

|---|---|---|

| 電気料金 | JCBカードW | 1% |

| ・セブン-イレブン ・マクドナルド |

三井住友カード(NL) | 7%(スマホタッチ決済) |

| イオン | イオンカード | 20.30日5%OFF |

クレジットカードでトクできるのは、ポイント還元だけではありません。どのカードにも何らかのサービスが付いていますから、複数枚のカードを持つことによって、利用できる特典や優待の幅が広がります。

1枚よりも2枚のカードを持っている人の方が、より多くのレジャー施設などの割引、コンビニやスーパーなどの優待サービスを利用できるのです。

また近年は決済サービスが搭載されたカードが増えていますので、カードを複数持ちすればキャッシュレスの幅も一気に広がります。

【複数持ちのメリット】付帯保険を強化できる

また複数のクレジットカードを保有していると、会員にはそれぞれのカードの付帯保険が適用されますから、より充実した補償を受けることができます。

- 海外旅行傷害保険

- 国内旅行傷害保険

- ショッピング保険

- シートベルト保険

クレジットカードの付帯保険は保険料を支払う必要がないこともあって、普段あまり意識されることがもありませんが、最低でも一度は付帯保険の内容に目を通しておきましょう。

旅行傷害保険については、各カードの補償内容を強化することも可能ですが、その場合は旅行中に保険が有効になっていることや保険会社が同一ではないことなど、一定の条件を満たす必要があります。

【複数持ちのメリット】緊急時の予備として活躍してくれる

クレジットカードは普段はとても頼りになる存在ですが、ある日突然使えなくなることも皆無とは言えません。カードが使えなくなる原因としては、限度額オーバー以外にも以下のことが考えられます。

- 有効期限切れ

- 不正利用の疑い

- 盗難、紛失

限度額オーバーや有効期限切れについては、気をつけていれば事前の対処も可能ですが、不正使用・盗難・紛失は交通事故のようなもので、防ぎようのないケースも多々あります。

いずれの場合も、2枚以上のクレジットカードを持っていれば、とりあえず別のカードでその場の決済を無事完了することができるでしょう。

クレジットカードを複数持ちしていれば、万が一外出先や旅行先でカードが使えなくなっても、常に落ち着いて対処することができるのです。

クレジットカード最強の2枚!JCBカードW × 三井住友カード(NL)

では具体的にどのカードを組み合わせるといいのか、実際のクレジットカードを例にとって活用法をご説明しましょう。

最初にご紹介するのは、JCBカードW × 三井住友カード(NL)の組み合わせです。どちらのカードも発行が非常にスピーディーで、申し込み当日中に使い始めることができます。

【JCBカードW】基本の還元率が1%!どこで使っても高還元

先ずはそれぞれのカードの特徴からご説明しましょう。JCBカードWは基本の還元率が1%の高還元率カードですから、メインカードとしては最適ですね。ただしこのカードWには年齢制限があり、申し込みは39歳までの方が対象となっている点に注意が必要です。

JCBカードWは高還元率カードですので、どこで使ってもポイントがよく貯まりますが、優待店(JCBオリジナルパートナー)では以下の様にポイントアップします。

ポイントアップは登録制ですので、公式サイトにて利用先ごとの事前登録を忘れないでください。

- スターバックスカード(オンラインチャージ):5.5%

- セブン-イレブン:2%

- Amazon:2.5%

- メルカリ:1.5%

- ビックカメラ:1.5%

海外旅行の際には、JCBカードWの以下の海外特典がお役に立ちます。出発前にはぜひJCBの海外優待サイト「たびらば」をチェックしてくださいね。ここには各国の優待情報が多数掲載されています。

- JCB PLAZA/JCB PLAZAラウンジ(海外での会員サポート)

- ワイキキトロリーバス(カード提示で乗車料無料)

- 「たびらば」(海外レストランやおみやげ店の優待)

またJCBカードWには、以下の付帯保険がセットされています。

- 最高2,000万円の海外旅行傷害保険

- 最高100万円のショッピングガード保険

お急ぎの方は、ぜひ「モバイル即時入会サービス(モバ即)」で申し込むことをおすすめします。モバ即なら審査に通るとカード情報がアプリに表示され、スマホ決済やサブスクがすぐ使えるようになりますよ。

【三井住友カード(NL)】コンビニや対象飲食店でポイント最大7%還元

PR:三井住友カード

三井住友カード(NL)もスピーディーで、申し込み受付けから最短5分でカード情報が発行されます。カード情報を登録すれば、スマホ決済のApple PayやGoogle Payが即利用可能となります。

三井住友カード(NL)のメリットは、このApple PayやGoogle Payのタッチ決済をポイントアップ対象店舗で使用することによって、ポイント還元率が最大7%※まで大幅アップすることです。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

三井住友カード(NL)にはこの他にも、以下のポイントアップのチャンスがあります。特に家族ポイントが加算されれば、ポイントアップ対象店舗では最大12%還元になります。

- 家族ポイント:家族会員の登録+最大5%

- ココイコ!:エントリーしてお買い物+最大1.5%

- 学生ポイント:対象サービスの利用+最大9.5%

- ポイントUPモール:経由してショッピング+最大9.5%

また三井住友カード(NL)には最高2,000万円の海外旅行傷害保険が付帯しますが、必要に応じて普段の生活に役立つ保険にスイッチすることも可能です。

- 最高2,000万円の海外旅行傷害保険

- 【切替可】ゴルフ安心プラン(ゴルファー保険)

- 【切替可】弁護士安心プラン(弁護士保険)

- 【切替可】スマホ安心プラン(動産総合保険)

- 【切替可】日常生活安心プラン(個人賠償責任保険)

- 【切替可】ケガ安心プラン(交通事故限定の入院保険)

- 【切替可】持ち物安心プラン(携行品損害保険)

(※)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※)Apple Watchでのお支払いも対象です。

(※)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

最強の2枚でポイントを効率的に貯める活用法

次にJCBカードW × 三井住友カード(NL)の具体的な活用法を見ていくことにしましょう。JCBカードWの基本還元率は1%ですので、こちらがメインカードですね。

メインカードのJCBカードWで光熱費や電話料金を支払うことによって、毎月自動的にポイントが積み上がっていきます。

サブカードの三井住友カード(NL)は、セブン-イレブンやマクドナルドなどポイントアップ対象店舗で使用してください。これによって還元率が最大7%までアップします。

ただしポイントアップ対象店舗で普通にカード決済してしまうと、むしろメインカードのJCBカードWの方が高還元です(基本還元率1%、パートナー店は1%以上)。

三井住友カード(NL)で最大7%還元を実現するには、必ずスマホ決済もしくはタッチ決済を使う必要があります。

利用するお店に応じて、適切なカードや決済方法を使わないと、思った様にポイントが貯まりませんのでご注意ください。

最強の2枚で付帯保険を充実させる活用法

またJCBカードW × 三井住友カード(NL)を2枚持ちすることによって、付帯保険を充実させることも可能です。この2枚のカードの付帯保険を調べると、以下の様になっています。

| JCBカードW | 三井住友カード(NL) |

|---|---|

| 海外旅行傷害保険 | 海外旅行傷害保険(切替可) |

| ショッピングガード保険 | – |

| – | ゴルファー保険(切替後) |

| – | 弁護士保険(切替後) |

| – | 動産総合保険(切替後) |

| – | ゴルファー保険(切替後) |

| – | 個人賠償責任保険(切替後) |

| – | 交通事故限定の入院保険(切替後) |

| – | 携行品損害保険(切替後) |

どちらのカードの海外旅行傷害保険も利用付帯ですから、保険を有効にするためには旅行費用をカードで支払わなくてはなりません。

具体的な活用法としては、海外旅行時にはJCBカードWで旅行費用を支払って、海外旅行傷害保険を有効にしましょう。三井住友カード(NL)の海外旅行傷害保険の方は、お好きな保険に切り替えてください。

こうすることによって、海外旅行傷害保険とショッピングガード保険(JCBカードWでの決済が条件)に加えて、もう一種の保険に加入できることになります。

審査の通りやすさとおトク度で選ぶクレジットカード最強の2枚!JCBカードW×ライフカード

次にご紹介するのは、JCBカードW × ライフカードの組み合わせです。いずれも年会費は永年無料で、審査に自信のない方におすすめの2枚です。

【JCBカードW】年齢制限つきだから若年層に有利

JCBカードWには、申し込みは39歳までという年齢制限があります。しかしこの年齢制限があるからこそ、若い方が審査に通りやすいのです。

JCBカードWは年会費無料のJCBプロパーカードで、なおかつ基本の還元率が1%と高く、メインカードには相応しい1枚です。

このカードで電気代やガス代など公共料金や、保険料や税金を支払うことによって、年間を通じて多くのポイントを獲得できます。

普段のお買物にも、積極的にメインのJCBカードWをご活用ください。なぜならサブのライフカードには、スーパーやコンビニの優待が付いていないからです。

特に以下のJCBオリジナルパートナー店では還元率がアップしますので、積極的にJCBカードWで決済するようにしましょう。

- スターバックスカード(オンラインチャージ):5.5%

- ミニストップ:2%

- Amazon:2.5%

- イトーヨーカドー:2%

- SEIYU、リヴィン、サニー:2%

JCBは海外優待が豊富で、海外旅行の際には以下のサービスを利用できます。

- JCB PLAZA(海外での会員サポート)

- JCB PLAZAラウンジ(無料の観光ラウンジ)

- ワイキキトロリーバス(乗車料無料)

- 「たびらば」(世界中の優待店情報を発信)

JCBカードWには以下の保険が付帯します。サブカードのライフカードには付帯保険が付いていませんので、JCBカードW × ライフカードの組み合わせで利用できるのはこれらの保険のみとなります。

- 最高2,000万円の海外旅行傷害保険

- 最高100万円のショッピングガード保険

【ライフカード】審査の間口が広くレジャー優待も豊富

次にサブのライフカードをご紹介しましょう。ライフカードの審査の柔軟さには定評がありますが、これはライフカードが消費者金融系のカードだからです(アイフルが親会社)。審査に自信のない方も、ライフカードなら審査通過できる可能性があります。

ライフカードの基本の還元率は0.5%ですが、この通りポイントアップのチャンスが多いため、実際の還元率はもう少し高くなります。

- 入会初年度:0.75%

- 誕生月:1.5%

- ステージ制プログラム:利用額により最大1%までアップ

またライフカードのポイントアップサイト「L-Mall」を経由すれば、ポイント倍率が最大25倍になります。ネットショッピングやふるさと納税には、ぜひL-Mallをご利用ください。

- 楽天市場:ポイント2倍

- Yahoo!ショッピング:ポイント2倍

- DHCオンラインショップ:ポイント2倍

- 【さとふる】ふるさと納税サイト:ポイント3倍

- ふるさと納税サイト「ふるなび」:ポイント2倍

- マイナビふるさと納税:ポイント3倍

- じゃらん:ポイント3倍

- 楽天トラベル:ポイント2倍

ライフカードでは、他社カードの様にコンビニやスーパーはおトクになりませんが、その代わりに国内レジャー施設などで優待を利用できます。

以下はその一例ですが、いずれもライフカードを提示するだけで、所定の割引が適用されます。

- サカイ引越センター:基本料金20%オフ

- 押入れ産業:トランクルーム15%オフ

- 乗馬クラブクレイン:乗馬スクール30%オフ

- 東北サファリパーク:入場料10%オフ

- 群馬サファリパーク:入場料300円オフ

- ブリキのおもちゃ博物館:入園料50円オフ

またライフカードは国際ブランド別に、以下の海外優待を利用できます。

JCBの海外優待は、メインカードのJCBカードWの方で使えますから、ライフカードの国際ブランドはVISAもしくはMastercardを選ぶといいですね。

| 国際ブランド | 優待内容 |

|---|---|

| 【VISA】 | ・韓国と台湾の店舗の優待 ・アゴダ:最大15%オフ ・IHGホテルズ&リゾーツ:最大20%オフ ・Booking.com:最大10%ポイントバック ・ホテルズドットコム:最大8%オフ ・エクスペディア:最大8%オフ ・海外WiFiレンタル:最大5%オフ ・JALエービーシー空港宅配:15%オフ |

| 【JCB】 | ・たびらば:世界各国の優待 ・ハワイのトロリーバス:運賃無料 |

| 【MasterCard】 | ・アゴダ:最大12%オフ ・Zoom Pro:35%オフ |

ANAマイラーに最強の2枚!三井住友カード(NL)×ソラチカ一般カード

三井住友カード(NL)×ソラチカ一般カードは、ANAマイルを貯めている方におすすめの組み合わせです。この組み合わせでは、どちらをメインカードとして考えて頂いても構いません。

三井住友カード(NL)では、貯めたポイントをANAマイルに交換することによって、陸でも効率的にマイルを貯めることができます。

またソラチカカード一般カードでは、フライトマイルが貯まるだけでなく、お買物や鉄道の利用で貯めたポイントをANAマイルへと交換できます。

【三井住友カード(NL)】貯めたポイントをANAマイルに移行できる

PR:三井住友カード

三井住友カード(NL)は前々章で詳しくご紹介をしましたので、ここではVポイントの交換について解説しましょう。

クレジットカードの利用者には、ポイントを貯めることだけに熱心な方が多いのですが、実はポイントは交換して使用するまでが一区切りです。

せっかく高還元率カードでポイントを貯めても、交換や利用に失敗すると1ポイントの価値が下がってしまい、結果的に還元率がダウンすることもあるからです。

ポイントの交換と利用に関しては、以下の2つのことがとても重要になります。

- 1.現金もしくは現金同様に使えるものと交換する

- 2.等価交換(1:1のレート)できる交換先を選ぶ

なぜ現金もしくは現金同様に使えるものと交換するのかと言うと、価値がはっきりしていて使いやすいからです。三井住友カード(NL)で貯まるVポイントは、以下のものに交換/移行が可能です。

| 交換先 | レート | 使い方 |

|---|---|---|

| Vポイントアプリ | 1:1 | チャージしてタッチ決済に利用 |

| キャッシュバック | 1:1 | カード代金に充当 |

| ・Amazonギフト券 ・Apple Gift Card ・Google Playギフトコード |

1:0.8 | ショッピング等に利用 |

| ・ANAマイル ・KLMマイル ・British Airwaysマイル |

1:0.5 | マイルは特典航空券等に交換 |

次に注目しなくてはならないのが交換レートです。レートが悪ければ、せっかく貯めたポイントの価値が目減りしてしまうからです。

ポイントの価値や還元率を下げないためには、できるだけ1:1で交換できるものを選びましょう。

幸いなことにVポイントは交換レートが高く、Vポイントアプリやキャッシュバックも1:1での等価交換が可能となっています。

Vポイントからマイルへの移行レートは1:0.5ですが、移行したマイルは価値の高い特典航空券に交換できるため、実質的なレートは1:1もしくはそれ以上になります。

日常生活で三井住友カード(NL)を使うことによって、陸上でも間接的かつ効率的にANAマイルを貯めることができるのです。

【ソラチカカード一般カード】空でも陸でもマイルが貯まる

次に2枚目のソラチカカード一般カードをご紹介しましょう。ソラチカカードの正式名称は、ANA To Me CARD PASMO JCBと云います。ちょっと長過ぎるのでソラチカカードという愛称で呼ばれていますが、フルネームを見るとこのカードの特徴がよく分かります。

このカードはPASMOが搭載されたANAカードで、空でも陸でもマイルを増やすことができます。

ソラチカカードは、以下3種類のマイル/ポイントに対応しています。このカード1枚で、ポイントとマイルをドンドン貯めることができるのです。

- メトロポイント:地下鉄乗車、PASMO利用

- Oki Dokiポイント:クレジット決済

- ANAマイル:フライト、ポイント交換、定期券購入、PASMOオートチャージ

それぞれのポイントは、次の様に交換することが可能です。

| Oki Dokiポイント → ANAマイル | メトロポイント → ANAマイル | メトロポイント → PASMOチャージ |

|---|---|---|

| ・1p=5m(1:1) ・1p=10m(1:2)※ ※5,500円(税込) |

100p=90m(1:0.9) | 10p=10円分(1:1) |

Oki DokiポイントからANAマイルへの移行には、2通りのレートが存在します。一つは5マイルコースで、こちらは無料です。もう一方はレートの高い10マイルコースで、年会費として5,500円(税込)が必要です。

10マイルコースの年会費5,500円(税込)は、マイル交換した年度のみ請求されます。

ソラチカカード一般カードの年会費は2,200円(税込、初年度無料)ですので、10マイルコースでマイル移行する年度のみ、合計で7,700円(税込)の年間コストがかかることになります。

Oki Dokiポイントは1ポイント=5円相当ですから、5マイルコースの実質的なレートは1:1で、10マイルコースのレートは1:2になります。

ANA搭乗時だけでなく、カード入会時やカード継続時にもボーナスマイルが加算されますので、ソラチカカードを持っているだけでも自動的にマイルが貯まっていきます。

さらにソラチカカード一般カードには、最高1,000万円の海外旅行傷害保険と最高1,000万円の国内航空傷害保険と、最高100万円の海外ショッピングガード保険が付いています。

ソラチカカード一般カードの海外旅行傷害保険と国内航空傷害保険は、条件なしに発動する自動付帯です。

1枚目の三井住友カード(NL)にも最高2,000万円の海外旅行傷害保険が付帯しますが、こちらは条件つきの利用付帯で、普段の生活に役立つ以下の保険に切り替えることも可能です。

- ゴルフ安心プラン(ゴルファー保険)

- 弁護士安心プラン(弁護士保険)

- スマホ安心プラン(動産総合保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(交通事故限定の入院保険)

- 持ち物安心プラン(携行品損害保険)

もしも海外旅行に行くご予定があるなら、保険の切り替えは急がない方がいいかもしれません。

三井住友カード(NL)の海外旅行傷害保険は、ソラチカカード一般カードの海外旅行傷害保険との合算が可能だからです。

ただし三井住友カード(NL)の海外旅行傷害保険を有効にするためには、旅行費用をこのカードで決済する必要があります。

サブカードに最適!優待サービスが豊富なおすすめクレジットカード3選

次に2枚目もしくは3枚目以降のサブカードにおすすめのクレジットカードをご紹介しましょう。

いずれも年会費無料ですから、何枚持っていただいてもコストは一切かかりません。しかも特典が豊富ですから、サブカードに加えるとおトクなお店の幅が一気に広がりますよ。

【エポスカード】おトクなのはマルイだけじゃない

エポスカードと言えば、マルイのセールで有名ですよね。

- エポスカードで支払えば期間中は10%オフ

- マルイとモディ各店、マルイウェブチャネルが対象

- 年に4回開催

またマルイやモディ含む全国の数多くのショップで、エポスカードの利用による割引やプレゼントも実施されています。

- Zoff モラージュ柏店:5%OFF

- PARIS MIKI:10,000円以上購入でプレゼント

- コンタクトのアイシティ 光が丘IMA店:10%OFF

- させぼ五番街:五番街の日special5DAYSは5%OFF

- ABC-MART フィール旭川店:毎月15・25日は5%OFF

エポスカードがおトクなのはこれだけじゃありません。エポスカードの優待サイト「エポトクプラザ」には、全国のおトクな優待情報がドッサリ掲載されています。

- ジャンボカラオケ広場:ルーム料金20%OFF

- よみうりランド:ワンデーパス200円OFF

- スモールワールズTOKYO:当日券10%OFF

- 吉祥寺オデヲン:300円OFF

- しゃぶしゃぶ温野菜:3,000円以上で500円OFF

- 目利きの銀次:ポイント5倍

- 白木屋:ポイント5倍

- 近畿日本ツーリスト:国内ツアー3%OFF

これ以外にもエポスカードには、最高3,000万円の海外旅行傷害保険が利用付帯します(2023.10.1より適用)。

【イオンカードセレクト】イオンがおトク!WAONチャージも可能

イオンカードセレクトは、イオングループのお店がおトクになるクレジットカードです。同時にWAONチャージでポイントが貯まる唯一のカードですので、イオンやWAONをご利用の方にとって必携の1枚です。

このカードは多機能タイプで、1枚で何通りもの使い方ができます。

- クレジットカード

- 電子マネーWAON

- JCBコンタクトレス

- WAON POINTカード

- イオン銀行キャッシュカード

イオングループのお店が一番おトクですが、毎月10日は一般店舗でもポイントが2倍になります。

- 毎月10日「AEONCARD Wポイントデー」はポイント2倍

- 【イオングループ】いつでもポイント2倍

- 【イオングループ】毎月15日「G.G感謝デー」5%オフ(55歳以上が対象)

- 【イオングループ】毎月20・30日「お客さま感謝デー」5%オフ

- 【イオンシネマ】映画鑑賞割引

イオンカードセレクトはイオン銀行のキャッシュカードを兼ねているため、以下のイオン銀行の特典も適用されます。

- イオン銀行ATMと提携ATMで手数料0円

- 振込手数料0円

- イオン銀行Myステージに応じた特典適用

またイオンカードで使える優待の数々もお見逃しなく!専用サイトには、レジャー・旅行・お食事・通販・サブスク等が割引になる優待特典がドッサリ掲載されています。

- 塚田農場オンラインストア:5%OFF(クーポンコード)

- 中国料理 東天紅:10%OFF(クーポンコード)

- スイーツ巡り便:定期便初回1,000円OFF(クーポンコード)

- ボルダリングパークPOPROCK:20%OFF

- メガネのサンアイ:1万円以上購入で500円OFF

- スタジオココロフル イオンモール日吉津店:振袖レンタル/購入3%OFF

- かかしイオンモール大牟田店:5%OFF

またイオンカードセレクトには、年間50万円までのショッピングセーフティ保険が付いています。

さらにイオンカードセレクトで一定の実績を達成すると(年間50万円以上の利用等)、自動的にゴールドに切り替わるという楽しみもあります。

イオンゴールドカードセレクトでは、付帯保険が充実するなど特典が一気に豪華になります。

- 年間300万円までのショッピングセーフティ保険

- 最高5,000万円の海外旅行傷害保険

- 国内主要空港の無料ラウンジサービス

年会費無料でゴールドカードを持てる貴重なチャンスですので、イオンカードセレクトに入会したらぜひ条件達成にチャレンジしてみてください。

【セブンカードプラス】セブン&アイグループがおトクになる

セブンカードプラスは、セブン-イレブン、イトーヨーカドー、ロフトなどセブン&アイグループのお店を利用する方におすすめのクレジットカードです。

基本の還元率は0.5%ですが、セブン&アイグループのお店では還元率が倍の1%になりますし、以下の優待も適用されます。

- イトーヨーカドー:8のつくハッピーデーは5%オフ

- セブン‐イレブン:対象商品の購入でボーナスポイント

- セブン&アイグループのアプリで決済:0.5%のセブンマイルが貯まる

セブンカードプラスをセブン&アイグループの専用アプリと連携させることによって、クレジット決済で自動的にセブンマイルが貯まるようになります。セブンマイルはnanacoに交換できて便利ですよ。

セブンカードプラスはnanacoのチャージでポイントが貯まる唯一のクレジットカードですので、電子マネーnanacoをご利用の方にもおすすめです。

新社会人におすすめのクレジットカード!初めてのクレカにぴったりなのは?

社会人になると先輩や同僚との付き合いなど、お金が出て行くイベントはそれなりにありますから、そんな時にクレジットカードがあれば安心してイベントに参加出来るでしょう。

会社に就職出来た方はクレジットカードを取得する為の、とても良い属性を得たことになります。結果として、クレジットカードを発行してもらえる確立が、とても高くなっているのです。

一般の方より新入社員の方の方がクレジットカード審査は柔軟であると言えます。その理由は、新社会人として就職をしてから、初めてクレジットカードを持つ方が多い現状があるからです。

新規顧客の間口を広げたいカード会社側は、将来の有望顧客を多く取り込む為、新卒の方や新入社員の方へのカード発行に関して、一般の方よりも柔軟に対応する傾向があるのです。

また、会社員になれたということは、毎月決まったお給料が貰えますから、安定した収入を得たことになります。

クレジットカード申込みの条件の1つである「安定した収入」においても、会社員になった時点でクリアできていますからね。

新入社員の方におすすめのクレジットカード3選

新入社員の方におすすめのハイスペックカードを紹介していきますね。初めてのクレジットカードは、長く利用できる上にトータルバランスが優れた低コストのカードの方がいいと思います。

ですから、年会費が無料、もしくは簡単な条件で年会費が無料になるスペックが高いクレジットカードを厳選して紹介いたします。

JCB CARD Wは年会費無料の高還元カードをお探しの新入社員の方におすすめ

JCB CARD Wは39歳以下の方限定のハイスペックカードです。JCBのプロパーカードというステータスカードが年会費無料で手に入れられます。

しかも、JCB CARD Wの基本還元率はJCB一般カードの2倍(還元率1%)と高還元。基本還元率が高くいつどこで利用しても高還元な点がこちらのカード最大の魅力です。

更に、JCBパートナー店であるAmazonで2.5%、セブン-イレブンで還元率は2%までアップします。

また、JCB CARD Wなら海外旅行保険も付帯しますし、カード決済した商品を補償してくれる海外お買い物保険も付帯しますから、安心してお買い物を楽しめますよ。

その他にも、世界の「JCBたびらば」提携店舗の優待サービスが利用できたり、ハワイのバス(ワイキキトロリー)が無料で乗車できるなど、日本国内だけでなく海外もお得に楽しめるクレジットカードなのです。

還元率が高いだけでなく、付帯サービスが充実している点においてもメインカードとして末永く活躍してくれること間違いなしの1枚と言えるでしょう。

JCB CARD W plus Lは女性に一押し

女性の方にはJCB CARD W plus Lがおすすめです。こちらのカードもJCB CARD W同様基本還元率が1%と高くお得な上に、Amazonや和民グループなどパートナー店では2%もの高還元で利用できるお得なカードです。

しかもJCB CARD Wの特典に加えて女性向けの特典もプラスされている優れもの。JCB CARD W plus Lは年会費も無料ですし、還元率も高く旅行保険まで付帯するなどスペックも高い為、女性のメインカードとして一押しの1枚と言えるでしょう。

39歳以下の方限定のハイスペックカードですので、今のうちに入会しておくことをおすすめします。

三井住友カード(NL)は今すぐに使いたい新社会人の方におすすめ

今すぐにクレジットカードを使いたいという新社会人の方に一押しのカードが、最短30秒の即時発行サービス(※1)を展開している三井住友カード(NL)です。

最短5分でカード番号を発行してもらえる為、ネットショッピングはもちろんのこと、Apple PayやGoogle Payを使って実店舗でもすぐに利用できるようになります。

三井住友カード(NL)は対象のコンビニ・ファーストフード・ファミレスなどをタッチ決済で利用すると、ポイント最大7%もの高還元(※2)で利用できるお得なカードでもあります。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

このようにポイント最大7%還元で利用できる店舗は身近なお店が勢ぞろいしてますので、日々の暮らしがよりお得になります。年会費も無料ですので今すぐにクレジットカードを使いたい新社会人の方には一押しの1枚と言えるでしょう。

PR:三井住友カード

(※1)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

(※2)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※2)Apple Watchでのお支払いも対象です。

(※2)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※2)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※2)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※2)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※2)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

新社会人の方がクレジットカード審査を通過する為のポイント

会社員の方の場合クレジットカード申込み時の、収入証明書類の提出は不要となっています。よくサイトの掲示板に「初めてクレジットカードを申込む時は、年収を多めに申告すれば通りやすい」などの情報が載っていますが、これは間違いです。

勤務年数も同様で申込み時に申告する情報は重要な個人情報であり、嘘偽りがあってはならないものなのですよ。

本当に間違えて入力する場合もあるでしょうけれど、明らかに嘘の申告をしているのが判明した場合、虚偽の報告をしたことになりますので、後で大変なことになる可能性もあるのです。

- 年収や勤務年数はサバを読まずにありのままを正直に申告する

- 間違いは正せるが虚偽の申告は後で大変なことになる

- 新入社員の収入が低いのはカード会社も承知の上

- 逆に新入社員で多額の年収は怪しまれる結果を招く

また、どうせクレジットカードを申込むなら、最初からゴールドカードに!と、ステイタスの高いランクのクレジットカードに挑戦することは我慢しましょう。

ゴールドカードにも色々ありますので一概には言えませんが、上級カードは年会費も高い傾向にありますし、審査も普通のクレジットカードよりも厳しいです。

審査基準が厳しくステータスが高いカードを持ちたい場合は、先ずは、普通のクレジットカードを取得して、良好な取引実績を積んでからゴールドカードへの挑戦をおすすめします。

以上が、新入社員の方がクレジットカードの審査を、無事通過する為のポイントです。

クレジットカードは、あなたをサポートしてくれる強力な生活アイテムですが、使い方を誤ると自分が傷つくことになってしまいます。

これから、社会で働いて行く中で「マイカー、結婚、マイホーム」と大きな借入が控えていることを忘れないでください。

そのためにも新入社員の内から正しいクレジットカード利用を心がければ、良いクレヒスが出来上がってきますので将来にプラスになるのは確かなのです。

アルバイトにおすすめのクレジットカード。審査で注意すべきなのは?

一般的にアルバイトやパート勤務の方がクレジットカードへ申込んだ場合、クレジットカード審査通過が難しいと言われています。

その理由の一つに、アルバイトの方は正規雇用の方に比べて返済能力が低いことが挙げられていますが、簡単に言えば「収入が少ない」と言うことが要因の一つになっているのです。

収入が低いから返済能力が無い!と言われるのは、少し心外ですよね。ですが、次から解説する勤務年数でアルバイトの方の収入が低いマイナス条件はカバー出来ますし、審査の間口が広いクレジットカードに申し込めば問題ありません。

アルバイトやパートの方におすすめのクレジットカード

クレジットカードを分類別に大きく分けると「流通系・信販系・銀行系・消費者金融系」に分類されますが、この中で最もカード発行が多いクレジットカードが「消費者金融系」と「流通系」のクレジットカードになります。

そして最も審査に通りやすいクレジットカードと言われているのが、「消費者金融系のクレジットカード」です。

年会費無料のライフカードはパートアルバイトの方におすすめ

ライフカードを発行しているライフカード株式会社は、消費者金融アイフルの子会社です。ですからライフカードは、消費者金融系クレジットカードの部類に入ります。

間口の広さにおいてもライフカードはパート・アルバイトの方におすすめのクレジットカードと言えるでしょう。

また、ライフカードは年会費も無料ですし、誕生月はポイント3倍(還元率1.5%)の高還元、優待も豊富なクレジットカードです。

ここで、ライフカードを提示するだけで利用できる優待を、一部抜粋してご紹介しておきますね。

- ホテルマウント富士:10%OFF

- 神戸ポートピアホテル:10%OFF

- 東北サファリーパーク:10%OFF

- ルークプラザホテル:30%OFF(休日前20%OFF)

- 海の博物館:10%OFF

- 呉阪急ホテル:宿泊10%OFF

- サカイ引越センター:20%OFF

- 黄金崎ガラスミュージアム10%OFF

ここでご紹介してる優待はごく一部です。ライフカードは年会費無料とは思えないほど沢山の優待が利用できる大変お得なクレジットカードですから、お出かけ時に大活躍してくれること間違いなしですの1枚です。

三菱UFJカード VIASOカードは旅行保険付きカードを希望のアルバイトの方におすすめ

- 年会費無料!家族カードも無料

- 最短翌営業日に発行

- ポイントはオートキャッシュバック

- ETC料金・通信費はポイントの2倍

- 最高2,000万円の海外旅行傷害保険付帯

- お得なMasterCard特典付き

- POINT名人.comでポイント2重取り

海外旅行保険付きのカードをご希望のパートアルバイトの方には、年会費無料の高還元カードである三菱UFJカード VIASOカードが一押しですね。VIASOカードも、パートアルバイトの方が安心して申し込めるクレジットカードです。

また、VIASOカードはETC利用分や携帯電話料金がポイント2倍(還元率1%)と高還元な上に、POINT名人.com経由でネットショッピングをすれば、ボーナスポイントが加算される、かなりお得なクレジットカードなのです。

POINT名人.comは、2倍~24倍のポイント倍率で利用頂ける為、ネットショッピングをかなりお得に楽しめます。

また、年会費が無料にも関わらず傷害・疾病補償がつく海外旅行保険も付帯しますし、オンライン不正利用保険も付帯しますから、安心してネットショッピングを楽しめるカードでもありますよ。

最短翌営業日に発行可能なクレジットカードですから、お急ぎの方にもおすすめですね。

JCB CARD Wは39歳以下のアルバイトの方におすすめの高還元率クレジットカード

JCB CARD Wは39歳以下の方限定のハイスペックカードです。若年層の方をターゲットとしているカードですので、一般のカードよりも間口が広い傾向にあります。

こちらのカードは基本還元率が1%と高く、セブン-イレブンやAmazonなどのパートナー店では2%還元とメジャーな店舗を高還元で利用できる点も大きなメリットです。

こちらのカードは基本還元率が高い為、公共料金の引き落としやETCカード利用分もお得となります。

年会費も無料ですし、旅行保険や多くの優待が利用できるハイスペックカードですので、メインカードとしては一押しの1枚と言えるでしょう。

JCBカードW plus Lは39歳以下の女性におすすめの高還元率クレジットカード

女性の方ならJCBカードW plus Lがおすすめです。こちらはJCB CARD Wの女性向けカードで、還元率の高さや基本的なスペックはJCB CARD Wと同じです。

こちらのカードは2020年MAMADAYS総選挙お金部門第1位の栄冠を獲得したカードで、全国のパパやママが選んだ人気の1枚でもあります。

還元率の高さは折り紙付きですね。また、JCB CARD Wの豊富な特典に加えて女性のキレイを応援してくれるLINDAリーグなど女性に嬉しい特典が付帯してる点も魅力です。

JCBは「たびらば」で世界中の店舗を割引価格で楽しめたり日本国内でもホテルや特定の飲食店を割引価格で楽しめるなど豊富な優待が利用できます。

39歳以下の方みは見逃せない1枚となることでしょう。

パートアルバイトの方がクレジットカード審査に通るための秘訣

クレジットカードには以下のようにグレードがあり、グレードが高くなればなるほど審査の難易度が上がっていきます。

- 一般カード < ゴールドカード < プラチナカード < ブラックカード

また一般カードの中でも年会費が有料のカードよりも年会費が無料のカードの方が間口が広い傾向になり、カード会社によっても審査基準が多少異なることにより、審査が厳しいカードと審査が甘いカードが存在します。

パートアルバイトの方が最初にクレジットカードを作る時は、審査を通過しやすくする為にもなるべく間口が広いクレジットカードへ申し込むのがおすすめです。

お金を借りる為のキャッシング枠も同時に申し込みをすると、下記2種類に関する審査が行われます。

- ショッピング:割賦販売法に基づく審査

- キャッシング:貸金業法に基づく審査

総量規制などの絡みで審査通過が難しくなるケースもある為、キャッシング枠は0円で申し込みする方が審査に通過する確率は上がります。※総量規制とは借入額が年収の3分の1を超えないよう規制する法律のこと

ちなみに、アルバイトやパートの方がもっとも不安に思うところが年収かと思いますが、年収が低くても審査通過となる好条件が存在します。

- 独身で、住まいは実家、親の持ち家一戸建て

- この条件の場合、申込んだ本人の給料は全て自由に使うことが可能

- 生活費等を考慮しなくて良いので、年収が低くても審査通過率は高くなる

このように、毎月の収入の中から生活費として必然的に出ていくお金が、全くない状態であれば審査通過率はとても高くなってくるのです。

つまり、稼いだお金を全て自由に使うことができて、最悪の場合でも親に頼れる状況であれば、働いて収入があれば派遣社員でも契約社員でも、審査通過する条件が揃ってくるのです。

流通系のクレジットカードに申込めば、高い確率で審査通過して無事カード発行となるはずです。

クレジットカードの審査が不安な方は、今回ご紹介したクレジットカードのいずれかに申込んでみてください。

専業主婦におすすめのクレジットカードと審査通過のポイント

専業主婦だと収入がないから審査に通らないと、クレジットカードの申込を不安に感じてしまいますよね。

確かに、収入がない専業主婦の方はステータスカードは難しいかもしれませんが、流通系のクレジットカードは主婦の方は大歓迎。つまり審査が甘いクレジットカードを選べば、専業主婦も申し込みしやすいのです。

結論から言って、専業主婦の方でも自分名義のクレジットカードが持てます。

専業主婦の場合、配偶者の年収(世帯収入)が審査対象となります。専業主婦の方は本人bに収入がありませんので、配偶者や他の家族の収入と合わせた世帯年収を審査し、クレジットカードの作成可否を決めています。

専業主婦の方でも内職などで1万円以上の収入があれば、申告して世帯収入を増やしておく方が有利です。

しかしなんといっても家計で財布の紐を握るのは主婦!クレジットカード審査では、誰が稼いでいようと家計全体の収入が安定していればOKです。

信用情報機関への照会や登録は、本人の同意がないとできません。申し込みの時に本人の同意は得ますが、配偶者の方に同意を取得することはありません。

従って、クレジットカード審査では申込者本人以外の信用情報を照会されることはありませんので、たとえ配偶者の方に金融事故情報があったとしても少々のことは問題ありません。

ただし、申し込みしたカード会社で配偶者の方が過去に長期延滞をしていたなどクレジットヒストリー(カード利用履歴)に問題があった場合、社内ブラックとして登録されてしまいます。配偶者の方が社内ブラックとなっているそのカード会社に申し込みをしても審査には通りません。

専業主婦の方におすすめのクレジッットカード

専業主婦の方が申し込みやすくお得なクレジットカードを幾つかご紹介していきましょう。どれも年会費が無料で、家計管理に役立つクレジットカードばかりです。

JCB CARD W plus Lは年会費無料で還元率が高い為主婦の方におすすめ

- 年会費無料

- 基本還元率1%の高還元

- 最短5分でカード番号発行可能

- 女性疾病保険を低価格でつけられる

- LINDAリーグで女性のキレイを応援

- 海外旅行保険最高2,000万円

- 海外ショッピング保険付帯

JCB CARD W plus Lは39歳以下の方限定のハイスペックカードで、主婦の方に一押しのクレジットカードです。一旦入会してしまえば40歳以降も引き続き利用頂けます。

若年層をターゲットとしたクレジットカードですので審査の間口も広く、入会しやすい点においても専業主婦の方向けのクレジットカードと言えるでしょう。

こちらのカードは基本還元率が高いだけでなく、メジャーなスーパーやショッピングセンターを高還元で利用できますので、主婦の方におすすめです。

コンビニやファミレスをよく利用する主婦の方におすすめ!三井住友カード(NL)

- 年会費永年無料

- 対象店舗をタッチ決済(Apple Pay/Google Pay)でポイント最大7%還元(※1)

- 最短30秒で即時発行(※2)

- 「ココイコ!」でポイントアップ

- 最高2,000万円の海外旅行保険付帯

三井住友カード(NL)はコンビニやファミレスをよく利用する主婦の方に一押しの1枚です。

こちらのカードは、以下の店舗をApple PayもしくはGoogle Payのタッチ決済で利用すると、なんとポイント最大7%の高還元で利用できる大変お得なクレジットカードだからです。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

これらの店舗をよく利用する主婦の方には見逃せない1枚となっています。年会費が無料にも関わらず海外旅行保険が付帯するなどスペックも高く、主婦の方のメインカードとしても大活躍してくれること間違いなしの1枚と言えるでしょう。

PR:三井住友カード

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

ライフカードは審査が不安な主婦の方におすすめ!優待も豊富でお得

審査が不安な主婦の方におすすめのカードが、ライフカードです。ライフカードは親会社が消費者金融のアイフルということもあり審査の間口が広く審査が不安な主婦の方でも安心して申し込み頂けます。

おでかけに役立つ優待も豊富な1枚で年会費が無料とは思えないほど沢山の特典が付帯しています。

- 東北サファリパーク:10%OFF

- ホテルマウント富士:10%OFF

- 群馬サファリパーク:300円OFF

- 富士急ハイランド:200円OFF

- 弥彦山ロープウエイ・パノラマタワー:10%OFF

- 那須テディベア・ミュージアム:10%OFF

- 海の博物館:10%OFF

- 池田20世紀美術館:10%OFF

- 黄金崎ガラスミュージアム:10%OFF

- 千年の湯 古まん:10%OFF

- 呉阪急ホテル:10%OFF

- サカイ引越センター:20%OFF

また、誕生月はポイント3倍などポイント還元率も高くお得なクレジットカードで、主婦の方におすすめの1枚と言えるでしょう。

三菱UFJカード VIASOカードは40歳以上の主婦の方におすすめ

- 年会費無料

- 最短翌営業日発行可能

- 間口が広く専業主婦も申し込みやすい

- ポイントは自動的にキャッシュバック

- ETCと携帯料金がポイント2倍

- オンライン不正利用補償でネットショッピングも安心

- 最高2,000万円の海外旅行傷害保険付帯

審査に自信のない方やポイント交換の手続きが面倒な方に是非おすすめしたいのが三菱UFJカード VIASOカードです。

三菱UFJカード VIASOカードは、現在ユーザー獲得に力をいれている為、専業主婦の方でも審査に通りやすく間口が広いカードです。

VIASOカードではETCでの利用や、携帯電話代などの通信費がポイント2倍になりますので、高速道路をよく利用する方がVIASOカードを利用すれば、ポイントを多く稼げますよ。

VIASOカードはネットショッピングをよく利用する方にも便利で、POINT名人経由なら、通常ポイントに加えボーナスポイントが加算され、更なる高還元カードに変身するのです。

VIASO eショップは楽天市場やYahoo!ショッピングなどメジャーなショップが利用頂けますから、VIASOカードはネットショッピングをよく主婦の方に一押しのクレジットカードです。

三菱UFJカード VIASOカードは最短翌営業日に発行が可能ですし、ネット上の不正利用を補償してくれるオンライン不正利用補償も付帯していますので、安心してネットショッピングを楽しんでくださいね。

専業主婦の方がクレジットカード審査を通りやすくする6つのポイント

今回ご紹介する専業主婦の方がクレジットカード審査に通りやすくなる6つのポイントを守って申込みをすれば、審査に合格する確率は高くなってきます。

- 流通系クレジットカードを選ぶ

- 一般カードに申し込む

- 世帯年収は必ず記載する

- 申し込みするクレジットカードは1枚だけにする

- キャッシング枠は「ゼロ」にする

- ショッピング枠は30万円以下で申込む

スーパーやショッピングセンターなどの顧客ターゲットは主婦の方ですから、流通系クレジットカードは主婦の方が審査に通りやすいのです。

一番買い物する機会が多いのも主婦ですし、定期的に利用して貰えるため、カード会社も提携店舗も大歓迎です。

本人に収入がない専業主婦の方はゴールドカードやプラチナカードのように年会費が高い上級カードではなく、一般のクレジットカードの申し込みがおすすめです。

一般のクレジットカードなら、申し込み者本人に収入に関する条件がないため、専業主婦でも審査に通りやすいでしょう。

クレジットカード申し込み時に、配偶者を含む世帯年収を忘れずに記入しましょう。収入がない、わずかな収入しかない専業主婦がクレジットカードを作成するには、世帯で安定した収入があることを証明する必要があるからです。

配偶者の年収の記載漏れがあると、世帯年収が0と判断されるリスクがあるため忘れずに入力するようにしましょう。

クレジットカードの審査に落ちやすくなるため、申込みをするクレジットカードは1枚だけにしておきましょう。

もし、複数枚のクレジットカードを作成したい場合は、最初のクレジットカードを申込みしてから最低でも1カ月は空けることをおすすめします。

審査に通りたいなら、キャッシング枠は申し込まない方がいいです。ショッピング目的で申し込む方が殆どですが、クレジットカードには以下のように2つの利用枠があります。

- ショッピング枠:通常のお買物に使う

- キャッシング枠:お金を借りる時に使う

お金を借りる為のキャッシング利用は「貸金業法」と言う法律に係わってしまうため、ショッピング枠と併せて2重の審査が必要となります。

そこで申込書でキャッシングを「ゼロ」にしておけば、審査をショッピング1つに絞ることが出来るのでより審査通過しやすくなるんですね。なお再度審査が必要ですが、後日キャッシング枠を作ることも可能です。

またショッピング枠も、できる限り少ない目で申し込むのがおすすめです。

「利用限度額を30万円以下に設定する」と、法律上では「支払可能見込額の調査を行わなくて良い」ので、審査に通りやすくなるからです。

法律では、利用可能枠が30万円以下のクレジットカードであれば、クレジット会社は、延滞がないなど一定の条件を確認することにより、支払可能見込額を調査することなく、発行・更新ができることになっています。

引用元:日本クレジットカード協会

「専業主婦は無収入だから、クレジットカードを作るのは無理!」と、諦めなくても大丈夫です。

安定した収入やわずかな収入しかない専業主婦でも、世帯年収で返済能力をチェックするためクレジットカードを作成できます。

結婚して専業主婦になっても、独身時代に作ったクレジットカードは継続利用できます。また専業主婦でも配偶者の方に収入があれば「キャッシング無し・利用限度額30万円以下」のカード発行は十分に可能ですよ。

クレジットカードを2枚以上持つならコレに気をつけて!複数枚持ちの注意点

最後にクレジットカードを複数持つ場合、何に注意すればいいのかを見ていきましょう。これから2枚目のカードを作ろうとしている方は、ぜひ最後まで目を通してください。

年会費の負担は少ない方がいい

今回ご紹介したクレジットカードは、1枚を除き全てが年会費無料です。このタイプのカードは、何枚作ってもコストが一切かかりません。

しかし何枚も有料のカードを持つようになると、費用の負担も馬鹿になりません。

年会費はただカードを保有しているいるだけでも請求されます。クレジットカードを複数持ちするなら、できるだけ年会費のかからないタイプを選ぶようにしましょう。

国際ブランドは重複しないように

国内で発行されるクレジットカードの券面には、必ず以下の国際ブランドのロゴマークがプリントされていることはどなたもご存知でしょう。

- VISA

- Mastercard

- JCB

- American Express

- Diners Club

クレジットカードを複数作るなら、国際ブランドを重複させず、VISAもしくはMastercardのいずれかを含めるようにしてください。

理由は特定のブランドでは決済できないケースもあるからです。これは海外旅行時に限らず、国内のみで使用する場合も同じです。

同じカード会社のカードは利用枠を共有する

クレジットカード複数持ちのメリットをご紹介した時に、複数のカードがあれば利用枠を増やせるとご説明しました。ただしこれは、そのカードを発行するカード会社が異なる場合に限られます。

同じカード会社のカードは限度枠を共有しているため、限度額が多い方のカードがオーバーした時点で、2枚目も使えなくなってしまいます。仮に以下の3枚のクレジットカードを保有している場合、合計利用枠は120万円ではなく、80万円です。

A社発行のカード1とA社発行のカード2は限度枠を共有しているため、より高い60万円がこの2枚の合計限度枠となるからです。

A社発行のカード2:60万円

B社発行のカード:20万円

一度に何枚も申し込まない

複数持ちを目指している方は、クレジットカードは必ず1枚ずつ、期間を空けて申し込むようにしてください。

一度に何枚ものカードを申し込むと、一時的に審査に通らない状態(申し込みブラック)になってしまうからです。

- 申し込み件数が多過ぎると審査に通らなくなる

- 安全な目安は1ヶ月に2件以内

- 申し込み情報は半年待てば消滅する

一度申し込みブラック認定されると、半年間は審査に通らない状態が続きますので気をつけてください。

使わなくなったカードは解約する

いくら慎重に検討しても、クレジットカードに選択ミスはつきものです。申し込む時には気づかなかった欠点やデメリットに、後から気づくことってありますよね。

もしもそのカードを使わないのなら、できるだけ早めに解約するようにしましょう。せっかく申し込んだのに解約するのは勿体無い気がしますが、躊躇は無用です。

カードを使わないまま長く放置すると、管理が疎かになって不正利用のリスクが高まるなど、いいことは何一つありません。

クレジットカードの基本的な管理を徹底する

保有するカードの枚数が多くなればなるほど、基本的な管理を徹底する必要があります。以下は不正利用による被害を防ぐために、欠かすことのできない重要事項です。

- カードを人目につく場所に放置しない

- カードを人に貸さない(家族でもNG)

- 利用通知サービスを登録する

- 明細は最低でも月1回は確認する

さらに不正利用に気づいたらすぐカード会社に連絡を入れるために、各社カードデスクの電話番号の登録をおすすめします。

クレジットカードに関するQ&A!クレジットカードに関する疑問を解決

私たちの生活に広く普及しているクレジットカード。所有率も年々増加していますが、一方で「まだ作ったことがない」「クレジットカードについて、そもそもよくわかっていない」という方も少なくないはずです。

そこでここからは、クレジットカード初心者の方に向けて「クレジットカードに関するQ&A」をまとめました。

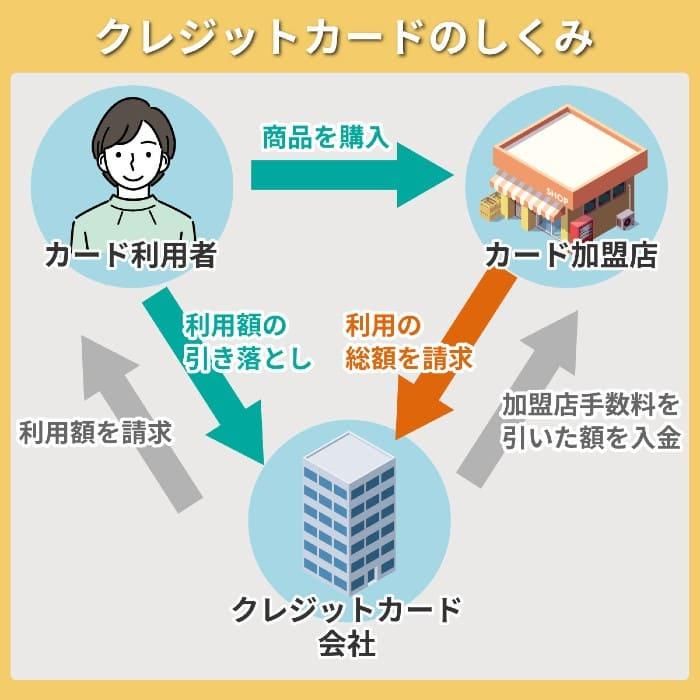

【Q】クレジットカードとは!?どのような仕組みになっているの?

【A】クレジットカードとはそもそも、購入代金の支払いを後払いにできるカードのことです。お買い物をしたときやサービスの支払いをしたときに、一旦カード会社に立て替えてもらい、あとから返済する仕組みになっています。

クレジットカードがあれば、手元にお金がなくても商品やサービスの購入ができます。一般的に、クレジットカードを使った場合の「代金の決済」や「引き落としの流れ」は、以下のとおりに進みます。

・加盟店は、クレジット決済を利用された場合、カード会社に手数料を支払う

・カード会社は、「手数料を差し引いた金額」を加盟店に支払い、後日「立て替えた代金」を利用者に請求する。

カード会社は、年会費だけでなく「加盟店から支払われる手数料」でも利益を出せているわけですね。なおクレジットカードは、「1ヶ月分の利用代金」がまとめて口座から引き落とされる仕組みですが、1ヶ月の始まりと終わりはカードごとに違います。たとえば「締め日」が15日のカードなら、16日から翌月15日までの利用代金が「1ヶ月分」です。

また口座から引き落とされる「支払日」は、締め日から3週間~1ヶ月後に設定されることが多いもの。支払い金額が確定したら、指定口座に十分な残高があるかチェックしておきましょう。

【Q】クレジットカードの種類は?

【A】クレジットカードは、一般的に以下のランクに分かれます。

- 一般カード

- 格安ゴールドカード

- ゴールドカード

- プラチナカード

- ブラックカード

一般カードがもっともハードルが低く、ブラックカードが一番ステータスが高いクレジットカードとなります。ステータスが高いクレジットカードは審査の難易度も高く一部のプラチナ・ブラックカードは「インビテーション(招待)」がないと入会できません。

近頃は、年会費無料の一般カードでもスペックが充実したものが増えていますので、一概に「高ランク=サービスが優れたカード」とはいえません。それぞれのカードの特徴をチェックして、自分の用途に近いものを選びましょう

【Q】クレジットカードの支払い方法は?

【A】クレジットカードは、分割払いやリボバラ卯など支払い方法を選択することができます。支払いのルールを知らずに利用していると、手数料がかかったり、支払い総額が増えてしまうことにもなりかねませんので、支払い方法の種類も確認しておきましょう。

- 1回払い

- 2回払い

- ボーナス払い

- 分割払い

- リボ払い

- スキップ払い

順番に補足します。

1ヶ月分の利用代金を毎月の引き落とし日にまとめて支払う方法です。手数料はかかりません。

1ヶ月分の利用代金を、2回に分けて支払う方法。1回払いと同様に、手数料はかかりません。たとえば5万円のお買い物を2回払いで支払う場合、2万5千円ずつを毎月の引き落とし日に払います。

夏と冬のボーナス月にまとめて支払う方法です。ボーナス1回払いなら手数料はかかりませんが、ボーナス2回払いは手数料が発生するカード会社が多く、手数料の金額はカード会社によってい異なります。

任意の回数に分けて支払う方法です。分割回数は3回、6回、12回、24回などが一般的ですが、カード会社によって異なります。また分割回数が3回以上になると、手数料を支払わなければいけません。分割払い手数料は実質年率12~15%ぐらいでカード会社によって異なります。カード会社が定めた手数料率にもとづいて計算されます。

リボ払いは「毎月1万円」など、月々の支払い額を自分で決めて払う方法です。支払う総額の残高と、自ら決めた「毎月の支払い額」によって支払い回数が変わってきます。リボ払いは残高に応じて手数料が発生します。

スキップ払いとは、1回払いで購入したお買い物の支払いを「最長6か月以内の任意のタイミング」に変更できるシステム。分割払いやリボ払いと比べて、手数料や支払い総額、支払期限がわかりやすく、シンプルに管理できますが、手数料が発生します。

【Q】初心者の方におすすめのクレジットカードは?

【A】初めてクレジットカードを作る方は年会費無料のクレジットカードで「ライフスタイルに合った1枚」を選ぶのがおすすめです。年会費が無料なら、たとえ使わなくなってしまっても「コストゼロ」ですみますので損することはありません。

また、ライフスタイルにあったクレジットカードを選ぶことにより、優待で得できたりポイントが貯まりますくなります。

特定の利用店舗がない方はポイント還元率が高いクレジットカード(基本還元率が高いクレジットカード)を選べば、いつどこで利用してもポイント還元率が高くなりお得に利用頂けます。

【Q】クレジットカードの利用限度額とは?

【A】クレジットカードには利用限度額が設けられており、それを超える利用はできません。1回払いや分割払い、リボ払いなどで未払い分がある場合、その分だけ利用限度額が減る仕組みです。

毎月の利用金額だけでなく、残りの利用限度額もこまめにチェックしておきましょう。なお利用限度額は、カード利用者の返済能力によって決まることが多いもの。

収入や雇用形態、勤続年数などを総合的に審査し、返済能力に応じた利用限度額を設定するのが一般的です。大きな買い物を考えていたり、海外旅行に行くときなど「利用限度額を一時的に引き上げたい」という場合、カード会社によっては対応してくれることがあります。

手持ちのカードに「一時的な引き上げ」が適用されるか、一度問い合わせみてもよいでしょう。

【Q】クレジットカードのメリットは?

【A】便利でお得なイメージが強いクレジットカードですが、具体的には以下のようなメリットがあります。

- 現金を沢山持ち歩かなくてすむ

- 毎月のお金の管理がしやすい

- 付帯保険

- 信用(クレジットヒストリー)を作れる

現金をたくさん持ち歩かなくて済む

現金をたくさん持ち歩くと、荷物もかさばりやすく面倒ですよね。クレジットカードがあればお金がなくてもお買い物ができ、決済もスムーズにおこなえます。

また海外旅行に行くときは、多額の現金を持ち歩くことがリスクになりがちです。クレジットカードを支払いのメインにすることで、盗難に遭ったときの被害を最小に抑えられるでしょう。

ポイントが貯まる

クレジットカードで決済すると、利用金額に応じてポイントが還元されます。一般的に0.5~1.0%のポイントが還元されるカードが多く、いつものお買い物がお得になるのは大きなメリットです。

ショッピングだけでなく、各種サービスや公共料金の支払いにも充てられるため、利用金額によってはかなり多くのポイントが貯められるでしょう。

毎月のお金の管理がしやすい

現金での支出を管理するには、レシートをもらったり「家計簿」をつける必要があります。また帳簿の際にミスをしてしまうなど、正確さが損なわれる場合も。しかしクレジットカードなら、毎月発行される利用明細が家計簿代わりになります。

さらにアプリやカード会員専用サイトなどで、「利用状況」を随時チェックできるのもメリットです。「どれくらいの支出があるか」をこまめに見られることで、使いすぎ防止にも役立つでしょう。

付帯保険がつく

多くのクレジットカードには、旅行保険が付帯しています。これは、「国内旅行や海外旅行中に発生した事故・ケガなどの損害分」をカード会社が補償するシステム。

補償額や適用条件はカードごとに異なりますが、旅行の際は安心のためにも付けておきたいところです。あまり旅行に行かない方は、ショッピング保険に注目するのも一案です。

ショッピング保険は、カードで購入した商品が一定期間内に破損してしまった場合、修理代金を一部補償してくれるサービスです。いずれも「損害額が大きいとき」には心強い存在になるでしょう。

信用(クレジットヒストリー)を作れる

クレジットカードで利用実績を積むと、信用(クレジットヒストリー)を作ることができます。信用が大きいと将来的にステータスの高いカードが作れたり、将来ローンを組むときなども有利に働くでしょう。

ただし毎月の利用分を滞りなく返済ことが条件ですので、支払い遅延などをおこさないように気を付けましょう。

【Q】クレジットカードのデメリットは?

【A】便利なクレジットカードですが、使い方を誤ると悪影響を及ぼすこともあります。クレジットカードのデメリットとしては「使いすぎてしまう可能性がある」ということでしょう。

クレジットカードは、使い方次第で現金よりもお得な支払い方法になります。とはいえ「お金を使っている感覚」が湧きにくく、つい使いすぎてしまう方も少なくありません。

カードによっては「使いすぎ防止サービス」があるので、上手く取り入れてみるとよいでしょう。また会員専用サイトやアプリにログインし、定期的に使用状況を把握するのもおすすめです。

【Q】クレジットカードを申込む時年齢制限はある!?

【A】クレジットカードを作成することが出来る年齢の上限に、特に規定はありません。年齢制限がある会社も一部あるようですが、70歳以上の方でも原則クレジットカードの作成は可能です。ただ「安定した収入」と言う条件はクリアしないといけません。

クレジットカードでは、受給する年金も収入として認められています。会社を退職し年金受給者となった場合、受給する年金は安定した収入とみなされますので、クレジットカードの申込は可能なのです。

ただし、老齢年金のみの収入の方は、他に収入がある方よりは若干クレジットカード審査が厳しい傾向にあります。理由として、年金のみでは収入が少なく返済が困難となる可能性があるからです。

収入が老齢年金のみという方は、審査が甘いクレジットカードから選ぶ方が無難でしょう。

クレジットカードに関するアンケート結果!利用していて一番お得に感じた点第1位は!?

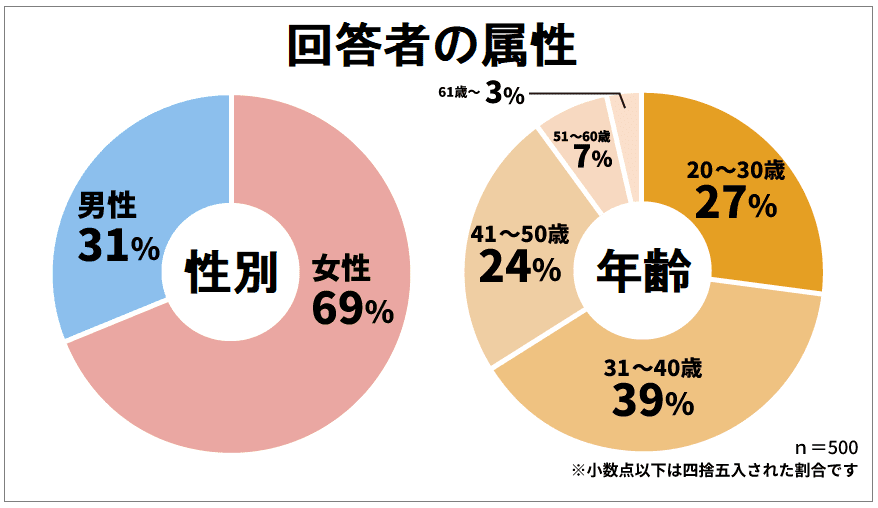

クレジットカードを利用している男女500人を対象に、クレジットカードに関するアンケート調査を行いました。

クレジットカードを実際に利用している方に記述式で「クレジットカードのメリットや利用していてお得に感じた点」を回答頂きました。

アンケート結果を元にクレジットカードを利用している方の声をご紹介します(自社調べ)。

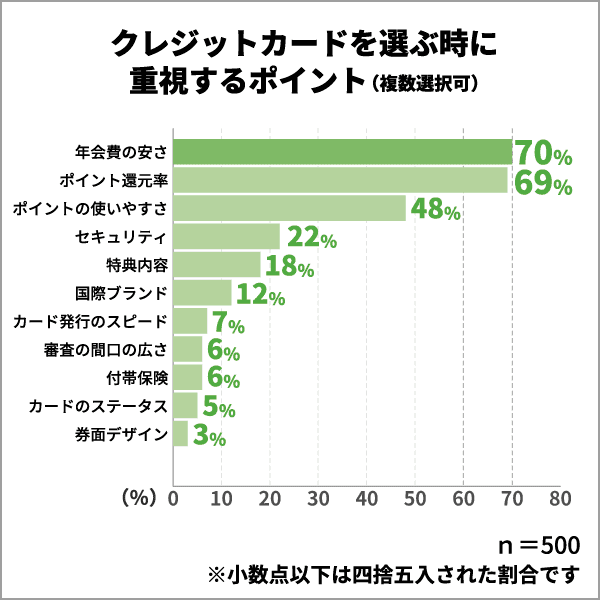

クレジットカードを選ぶ時に重視するポイントの第1位は年会費の安さ

クレジットカードを選ぶ時に重視するポイントとして回答数が多かった順にご紹介していきます。

- 第1位:年会費の安さ

- 第2位:ポイント還元率

- 第3位:ポイントの使いやすさ

- 第4位:セキュリティ

- 第5位:特典内容

- 第6位:国際ブランド

- 第7位:カード発行のスピード

- 第8位:審査の間口の広さ

- 第8位:付帯保険

- 第9位:カードのステータス

- 第10位:券面デザイン

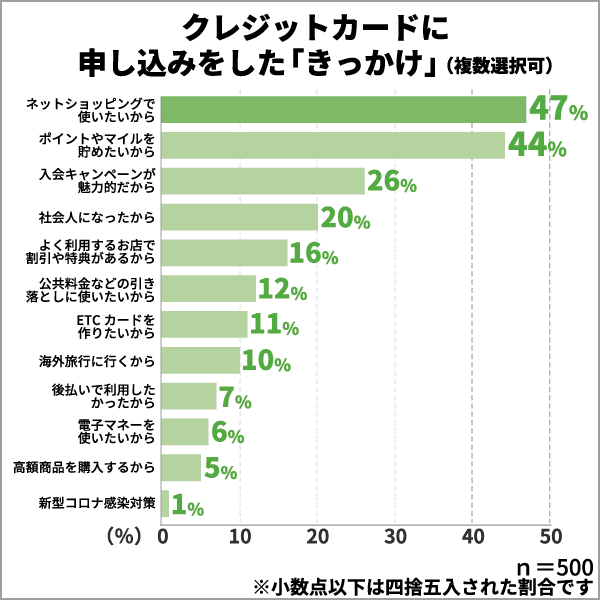

クレジットカードに申し込みした「きっかけ」は!?

クレジットカードに申し込みをした「きっかけ」で一番多かった回答は「ネットショッピングで使いたいから」でした。

新型コロナウイルス感染症による外出の自粛により、ネットショッピングの需要が高まり、ネットショッピングを便利に利用できるクレジットカードの需要も同時に高まったようです。

クレジットカードでネットショッピングを利用する事のメリットは、以下の点があげられます。

- ①代金引換えの手数料がかからない

- ②現金のやり取りの手間が省ける(代引きにした場合)

- ③コンビニまで後日代金を払いに行かなくてよい

- ④利用金額分ポイントが貯まってお得

クレジットカードで決済すればポイントが獲得できる分、現金払いよりお得と言えるでしょう。

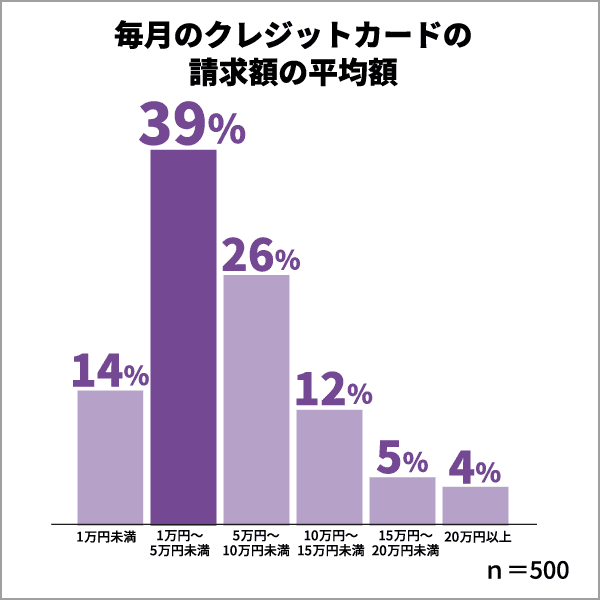

クレジットカードの月の請求金額は平均でいくら!?

クレジットカードの毎月の請求額の平均額を調査したところ、1万円~5万円未満が39%と最も多く、続いて5万円~10万円未満という結果になりました。

請求額の平均が10万円以上の方が2割を超えています。公共料金などの固定費をクレジットカードで決済すれば月の請求額も上がりますから、固定費などでもクレジットカードを利用してらっしゃる方も多いようです。

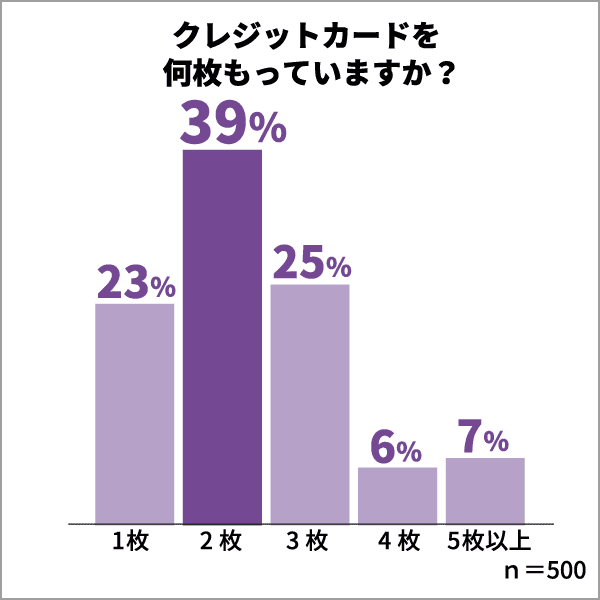

クレジットカードを現在何枚持っている!?

クレジットカードの保有枚数は、7割以上の方がクレジットカードを複数枚持っている結果となりました。多くの方が複数枚のクレジットカードを場面に応じて使い分けていることが伺えます。

クレジットカードには特定の店舗で割引を受けられたりポイント還元率が上がるなどの特典がありますので、使い分けることによってよりお得に利用頂けます。

- 利用する店舗によって使い分ければサービスの幅が広がる

- 1枚目のカードが破損などで使えない場合の備えになる

- 1枚目にない特典を補える

- 旅行傷害保険の補償金を合算して強化できる

- 異なる国際ブランドカードを持てば利用の幅も広がる

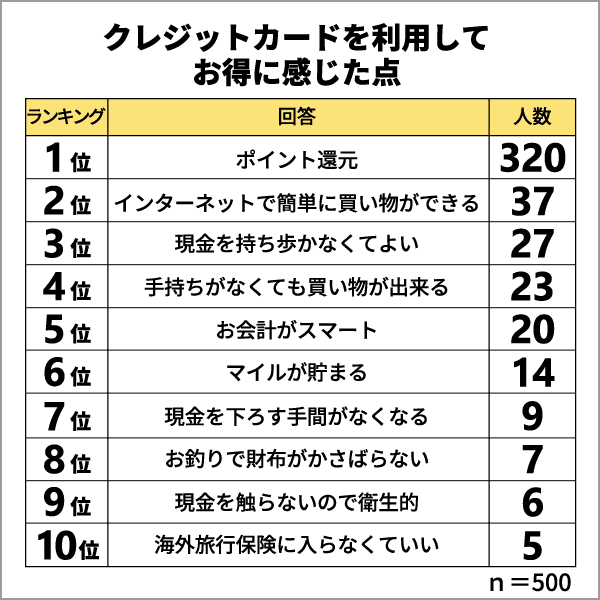

クレジットカードを利用していて一番お得に感じたことは!?

クレジットカードを利用している方に「利用していてお得に感じた点」やクレジットカードに関する感想を記述式で回答募集したところ、「ポイント還元がある分現金払いよりお得」と感じていらっしゃる方が圧倒的に多い結果となりました。

その他にも、「ATMにわざわざ現金を下ろしに行く手間が省ける」、「お会計がスピーディー」など、現金払いよりキャッシュレス決済にメリットを感じている方の声が多かったです。

コロナ禍ならではの声として「現金でやり取りしなくてよい為、衛生的で安心できる」という回答も。クレジットカードの利用明細を家計簿代わりに利用して節約に役立てている方もいらっしゃいました。

無料で利用できる家計簿アプリにはクレジットカードや電子マネーと連携できますので、手軽に家計簿をつけたい方には収支を自動で計算してくれる家計簿アプリもおすすめです。

クレジットカードが初めての人にありがち!カードに関する3つの誤解

クレジットカード初心者の中には、カードに関してちょっとした考え違いをしている方がいます。もしもあなたが以下のような考えをお持ちなら、まずはその誤解を解くことが第一。カード申し込みはそれからです。

誤解① クレジットカードは怖いもの?

あなたはクレジットカードを、何となく怖いものだと思っていませんか?延滞の督促、支払い不能、自己破産といったネガティブな言葉を連想して、クレジットカードに良い印象を持てない方は案外多いようです。

しかしこれは全て誤ったクレジットカード利用の結果です。

いずれも支払い能力以上のカード利用、特にお金を借りるためのキャッシング機能を多用する方によく見られる失敗例で、ショッピングにだけ適切に使うなら、絶対にこのようなことにはなりません。

どのカードもキャッシング枠がありますが、心配ならキャッシング枠0円で申し込むことをおすすめします。こうしておけばお金は借りられませんし、何より審査にも通りやすくなります。

誤解② クレジットカードは危険なもの?

また近頃はカード犯罪のニュースを目にする機会も多く、クレジットカードは危険だと尻込みする方もいます。

しかし防犯機能ゼロの現金に比べれば、クレジットカードの方が遥かに安全です。例えば盗難に遭遇した場合も、クレジットカードには盗難保障がついていますから、カードの持ち主が損害を被ることはありません。

その他クレジットカードには、安全に使うための様々な仕組みが備わっています。それはまたこの後のカード紹介の中でも追々ご説明しますね。

誤解③ クレジットカードには費用がかかる?

また「クレジットカードは年会費が高いから嫌だ」と考える方もいますが、これも勘違いです。

実際にはクレジットカードの多くが年会費無料で、持っているだけなら1円もかからないことが殆どだからです。

年会費が高いのはステータスの高いクレジットカードに限ったことで、それは全体からすれば極一部に過ぎません。またその年会費もピンキリで、かなり低価格のステータスカードも多数発行されています。

クレジットカード比較で目的にピッタリ合う1枚を見つけましょう

初めてのクレジットカード選びで失敗しないためには、できるだけ数多くのカードをチェックすることです。初めてのクレジットカード選びに先入観は不要!いきなりゴールドカードも全然OKです。

様々な特徴あるカードの記事を閲覧しながら、是非あなたのファースト・カードを見つけてくださいね。良いスタートを切れれば、その後の充実したカードライフが約束されます。

クレジットカードを比較して、あなたの目的やライフスタイルに合致したカードを選んでくださいね。節約やステータスなど目的が異なれば、当然選ぶクレジットカードは違ってきます。

ピッタリな1枚を選ぶことも大切ですが、利用シーンに合わせた複数カードの使い分けもご提案したいと思います。

クレジットカードの利用に慣れない方にとっては、抵抗のある話かもしれませんが、クレジットカードは絶対に複数持ちがおすすめです。

メインとサブの最強の2枚を使い分けることによって、オールラウンドに効率よくポイントが貯まるようになります。またカードの保有枚数分だけ、利用できる特典や優待が増えますし、キャッシュレス決済の幅も広がります。

1枚目のカードの利用に慣れたら、ぜひ2枚目と3枚目を検討してみてください。カードライフが一気に豊かになりますよ

メインカードを1枚だけお持ちの方も、これを機会にサブカードを持って、クレジットカードの幅を広げてみてはいかがでしょうか。

2024.04.26

2024.04.26