審査が甘いクレジットカード【最新版】通りやすくする秘訣

クレジットカード審査は、どのような点に着目して行われるのでしょうか?クレジットカードは、申込むカード会社やカードの種類によっても審査の難易度が変わります。

今回は審査が不安な方が事前に対策が打てるよう、クレジットカードの審査に通りやすくする秘訣もお伝えしていきます。

あわせて審査が甘くてお得なクレジットカードおすすめ6選もご紹介しますので、審査が不安な方は是非チェックしてみてくださいね。

ライフカード

に今すぐ申し込む

クレジットカードの審査はどのような点に着目しているのか!?

覚えておいて頂きたいのは、「必ず審査が通るクレジットカード」というものは存在しないということです。即日発行のクレジットカードでも、やはり審査に落ちる可能性はあるからです。

カード会社は信用のある人だけを審査に通しますから、「申し込めば100%手に入る」とは言い切れません。審査時間が最短であっても、必要な審査はちゃんと行われているのです。クレジットカードは決済カードですから、会員証やポイントカードとは訳が違います。

審査が甘いカードを選べば落ちる心配がない

カード会社はカード会員の信用でお金を立て替えしている為、クレジットカードは信用のない人には発行されません。申込した方の信用度は、審査によって判断します。審査に落ちてしまうとクレジットカードは発行されず、カードを手にすることができません。

審査基準は、クレジットカードの種類によって異なります。つまり確実にクレジットカードを手に入れたいのなら、できるだけ審査のゆるいクレジットカードを選ぶ必要があるのです。

今回ご紹介するのは、審査基準のハードルが他よりも低く、審査に通りやすいクレジットカードです。過去の履歴に自信のない方・多重に優しいクレジットカードをお探しの方は、ぜひカード選びのご参考になさってください。

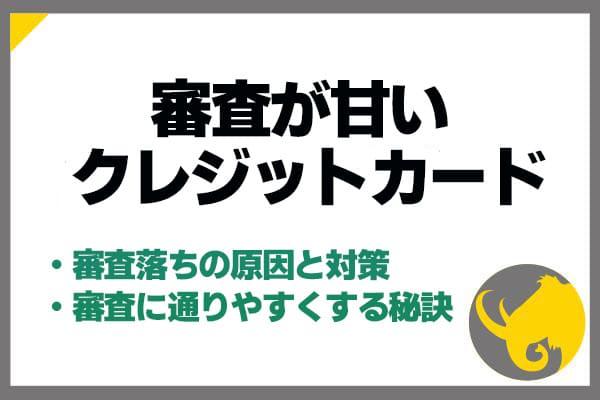

最も必要な条件は返済能力があるのかどうか

ではカード会社は、一体どの様な基準で審査を行っているのでしょう?年収が低いことを気にする方もいますが、実はクレジットカードは無職の方でも持つことが可能です。

クレジットカードの審査に通るためには、「返済能力があるのか!?」が、最も重要な条件となります。もしも返済能力が基準以下だと見なされれば、審査には落ちてしまうのです。

返済能力があるかを判断するにあたって、クレジットカード会社では下記の3つの観点から審査を行っています。

クレジットカード審査の3つの観点

- 返済能力(Capacity )

- 本人の性格(Character)

- 資産や財産(Capital)

それでは、クレジットカード審査の3つの観点を順に解説していきましょう。

審査の観点その① 返済能力(Capacity )

クレジットカード会社は、安定した収入があるか、返済能力があるかを、以下の項目から判断しています。

返済能力の判定基準

- 職種

- 勤務先の規模

- 雇用形態

- 勤続年数

- 年収額

- 借入額

勤続年数は長い方が有利

勤務先の種類や年収も重要ですが、もっと大切なのは勤続年数(そこで働き始めてからの年数)です。新入社員は別として、転職して間もない方は審査に不利だと言われています。

勤続年数が長いほど返済能力が高いと判断されるのは、就職してもすぐに退職してしまう方は、次の職場に就いてもすぐに離職してしまう可能性が高く、安定した収入の面で疑問視されてしまうからです。

ただし審査が甘いカードなら、勤続年数が1年未満の方だけでなく、無職の方でも審査に通る可能性はあります。勤続年数は6ヶ月以上なら評価の対象となると言われているため、よほど審査基準の厳しいステータスカードでもない限り、さほど神経質になる必要はありません。

年収額・借入額のバランスで返済能力を判断

カード会社は現在の借入額と年収とのバランスを確認し、返済能力の有無を判断しています。勤務先情報や年収額などから、返済が可能かどうかを判断しているのです。

年収額においては、あくまで自己申告ですが絶対に虚偽申告はしないでくださいね。勤務先情報や雇用形態などから妥当な年収額を判断できますし、キャッシング枠をつける場合収入証明を求められるケースもあります。

虚偽申告が発覚すると、信用の面で評価が下がって審査落ちしてしまいます。

収入のない専業主婦は審査に通るの?

結論から言って、収入のない専業主婦の方でもクレジットカードを作る事が可能です。

流石にブラックでは無理ですが、無職の方でも配偶者に収入があれば審査に通ります。

ただし選ぶカードを間違えると、主婦の方はクレジットカード審査に通りません。1度で審査を通過する為にも、専業主婦の方は主婦の方が審査に通りやすいカードを選んで申し込みしてくださいね。

審査の観点その② 本人の性格(Character)

本人の性格(Character)とは、返済日に遅れる事なくきちんと返済してくれるかを判断している項目になります。

申込者のクレジットカード利用履歴(クレジットヒストリー)を確認して、「返済遅延がないか・延滞がないか」を確認しているのです。

返済状況は問題が無いかは、信用情報機関へ照会を行い確認を行っています。

審査の観点その③ 資産や財産(Capital)

住居など担保となる不動産を所有している場合、審査が有利になります。住居形態(持ち家か賃貸か)や、居住年数などを確認し、評価の対象としているのです。

居住年数が長い持ち家の方が有利ですが、実際に登記簿謄本などで住居形態を調査される事はありません。申込書では預金額を申告するケースもありますが、こちらもあくまでも自己申告です。

審査が甘いクレジットカード!おすすめランキングとその全貌

それではここで審査が不安な方に審査が甘いクレジットカードについて解説していきます。

クレジットカードには様々なジャンルのカードが発行されていて、それぞれのカードによってスコアリングの点数が変わることにより審査が緩いカードが厳しいカードかが変わってくるのです。クレジットカードの審査基準は、このスコアリングが関係します。

審査の間口が広いのは「流通系カード」と「消費者金融系カード」

クレジットカードのジャンルは大きく分けると、次の6つのジャンルに分類されます。実はカードのジャンルによって、スコアリングの基準が異なるのです。

クレジットカードのジャンル

- 消費者金融系クレジットカード

- 流通系クレジットカード

- 石油系クレジットカード

- 航空系クレジットカード

- 信販系クレジットカード

- 銀行系クレジットカード

クレジットカードでも審査の難易度は「消費者金融系<流通系<交通系<信販系<銀行系」の順に難易度が高くなっていきます。

そして、上記のジャンルによってスコアリングの点数が異なり、最も高い点数を獲得できるジャンルは流通系クレジットカードとなっています。

理由として流通系クレジットカードは、顧客獲得と集客を目的とした「営業戦略」が含まれたクレジットカードだからです。だからスコアリングの基準がゆるく、多重にも優しい傾向があるのです。

流通系クレジットカードが審査が甘い4つの理由

流通系クレジットカードは、返済能力に少々不安があっても、多くのカードを発行しないと顧客拡大にはつながらない為、ある程度のリスクは覚悟の上でカード発行を行います。

流通系クレジットカードの間口が広い理由

- ①スーパーなどの顧客ターゲットは主婦層

- ②ネットショッピングの顧客ターゲットは若年層

- ③幅広く顧客を獲得するにはクレジットカードサービスが重要

- ④大勢のカードホルダーを獲得しないと販売促進にはつながらない

流通系クレジットカードの発行目的は、基本的に顧客獲得の為です。顧客獲得を目指し営業ツールとしてクレジットカードを活用している為、審査に甘いカードと呼ばれているのです。

それではここで、審査に通るか不安な方に審査の間口が広いお得なクレジットカードをご紹介していきましょう。

ライフカードは年会費無料で優待豊富

ライフカードを発行しているライフカード株式会社は、消費者金融アイフルの完全子会社です。繰り返しになりますが、消費者金融系のクレジットカードは銀行系や航空系クレジットカードに比べて審査難度が低い為、審査が不安の方におすすめなのです。

ライフカードなら誕生月の1ヶ月間どこで使ってもポイント3倍(還元率1.5%)と高還元で、年会費も無料です。

更にカードを提示するだけで提携ホテルを10%OFFで利用頂けたり、レジャー施設を割引価格で楽しめるなど優待が豊富ですから、お出かけの際にきっと役立つことでしょう。

優待が多くて全てを紹介しきれませんので、一部を抜粋してご紹介しておきますね。

- サカイ引越センター:20%OFF

- 富士急ハイランド:200円OFF

- 東北サファリパーク:10%OFF

- ホテルマウント富士:10%OFF

- 呉阪急ホテル:10%OFF

- ルークプラザホテル:平日30%OFF・休日前:20%OFF

- 神戸ポートピアホテル:10%OFF

- 海の博物館:10%OFF

- 大滝鍾乳洞:10%OFF

- 東海汽船:10%OFF

このようにライフカードは、とても優待が豊富なクレジットカードで、この特典だけでも持っておく価値があるお得なカードなのです。

ライフカードの優待はまだまだ沢山ありますから、お出かけのお供に一押しのクレジットカードとも言えますね。年会費も無料ですから、誕生月専用のサブカードとして活用してもいいのではないでしょうか。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで2%の高還元

セゾンパール・アメリカン・エキスプレス・カードも比較的審査の間口が広く、コストをかけずにアメックスブランドのカードを手に入れたい方にもおすすめの1枚です。

こちらのカードは年に1度でも利用すれば年会費が無料ですから実質無料ですし、最短5分の即時発行サービスが展開されてますので、今すぐにカードを使いたい方にとっても見逃せない1枚です。

こちらのカードのスゴイところは電子マネーQUICPayでの利用分がなんとポイント2%の高還元となる点で、Apple Payでの利用でも2%還元が適用されます。

更にこちらのカードはセゾンカードとアメリカンエキスプレス両方の優待が利用できる点も魅力で、特にセゾンの優待はこのように日常生活の中で活用度が高い優待ばかりです。

ここでセゾンカードの優待の一部を抜粋してご紹介しておきましょう。

- カラオケ館:30%OFF

- ジャンボカラオケ広場:20%OFF

- ハーツレンタカー:20%OFF

- 笑笑:飲食代10%OFF

- 魚民:飲食代10%OFF

- 千年の宴:10%OFF

- 山内農場:10%OFF

- 焼肉MONSTER:一人500円OFF

- マルサ水産:10%OFF

セゾンカードの優待はとても豊富でまだまだ沢山の優待が利用頂けますので、この優待だけでも作る価値がある1枚と言えるでしょう。

dカードは流通系でポイント高還元

ドコモユーザーの方や使い勝手が良いポイントを貯めたい方にはdカードがおすすめです。dカードは流通系のクレジットカードで審査の間口が広く、安心して申し込み頂けるカードとなっています。

年会費も無料ですし、dカードは基本還元率が1%と高く、特約店のマツモトキヨシで4%、高島屋で2.5%とメジャーな店舗を高還元で利用できます。

カード利用で貯まるdポイントは使い勝手が抜群で1ポイント1円でdポイントの提携店でそのまま使えますので、ポイントの使い道に困ることはないでしょう。

ドコモユーザー以外の方にも十分お得なカードですが、ケータイ補償などドコモユーザーの方に有利な特典が付帯してますので、ドコモユーザーの方にとってメリットが大きい1枚です。

次章よりクレジットカードの審査についてより詳しく解説していきます。

照会する情報機関は同じ!カード会社で審査が異なる理由

情報機関が同じでも、クレジットカード会社やカードの種類によって審査基準が異なってきます。

このことが「審査が甘いクレジットカード」「審査が厳しいクレジットカード」と、一般的に呼ばれる理由となってくるのです。

クレジットカード審査はスコアリングシステムが採用されている

クレジットカードの審査は、スコアリングと呼ばれるシステムが採用されています。スコアリングとは各審査項目(属性情報)に点数をつけて、合計点数によって合否を判定する方式のことです。

スコアリングは統計学的モデルを元に信用度を判断しているシステムになりますね。クレジットカード会社で行われる審査内容は、どの会社もほぼ同じ審査内容となっていますが、審査されるスコアリングの基準が異なっているのです。

- 審査される項目は、どのカード会社もほとんど同じ

- スコアリングによる点数や合格点がカード会社によって異なる為、同条件でも合格ラインが違う

| 属性項目 | 申込者情報 | A社点数 | B社点数 |

|---|---|---|---|

| 年齢 | 29歳 | 5点 | 7点 |

| 勤務年数 | 5年 | 5点 | 6点 |

| 雇用形態 | 会社員 | 5点 | 6点 |

| 年収 | 400万円 | 6点 | 6点 |

| 既婚有無 | 独身 | 7点 | 10点 |

| 居住形態 | 親と同居 | 7点 | 10点 |

| 他社借入件数 | 2社 | 3点 | 6点 |

| 他社借入額 | 30万円 | 3点 | 6点 |

| 合計点数 | 36点 | 51点 |

※上記表のスコアリング点数は説明用の点数であり、実際の点数とは異なります

結果から言うと、A社よりB社の方が「審査に通りやすいスコアリング基準」となっています。

項目ごとのスコアリング点数や合計点が何点以上などの基準は、カード会社やカードの種類によって異なります。

ですから、同じ属性であってもクレジットカード会社によって、審査に通る確率が大きく異なってくるのです。また、同じカード会社でも、ゴールドカードなどのステータスカードは合格基準が高めに設定されてます。

反対にアルバイトの方や専業主婦の方でも審査に通るクレジットカードは、合格基準が低めに設定されているのです。

スコアリング後、延滞情報や借入実績などの信用情報を審査

スコアリングに合格した後に、信用情報機関に登録されている信用情報を細かく確認して、最終的な合否と利用限度額の設定が行われます。

信用情報でのチェック項目

- 連続した遅延返済になっていないか

- 他社の借入は、正常に返済されているか

- 収入に対しての借入額の比率は正常であるか

- キャッシングの借入が多くなっていないか

- JBA(銀行個人信用情報センター)での借入に問題はないか

上記のような詳細な審査が行われて、最終的に合否を決定する流れになりますね。これらの信用情報機関に登録されている情報のことを「クレジットヒストリー」(通称クレヒス)と呼んでいます。

審査時に照会される個人信用情報機関

信用情報機関

- CIC:割賦販売法指定信用情報機関

- JICC:日本信用情報機構

- JBA:全国銀行個人信用情報センター

国内の金融商品を扱う企業は、必ず上記のいずれかの機関の会員となっているのです。また、各機関に登録している会員は、登録情報をいつでも確認することが出来るようになっています。

| 信用情報機関 | 会員企業の状況 |

|---|---|

| CIC | クレジットカード会社・リース会社全般・消費者金融会社・携帯電話会社など |

| JICC | 消費者金融会社・クレジットカード会社・信用組合・信用保証会社など |

| JBA | 銀行・信用組合・信用保証会社・信用金庫など |

CRINで事故情報は共有される

各機関に登録している会員企業は、それぞれ「FINE」(ファイン)と「CRIN」(クリン)の2種類のシステムによって、お互いに情報共有を行っているのです。

相互交流される情報は「延滞・異動・紛失・盗難・同姓同名の情報」のみとなっていて、通常の信用情報は相互交流されません。

CRINで交流される情報は、限られた情報となっていても、銀行のローンで延滞するなど返済に問題があれば、全ての信用情報機関で共有されますので、審査にも大きく影響を及ぼしてしまうのです。

事故情報とはどんな情報!?「異動」情報が記載されること

信用情報機関に登録される情報で事故情報があるとクレジットカードだけでなく、あらゆる金融商品の審査に落ちてしまいます。

このことを世間一般的に「ブラックリストに載った!」と呼んでいます。事故情報と呼ばれる理由は「金融事故」を起こした場合に使われる言葉です。

- 延滞をしている

- 債務整理を行っている

- 保証会社が債務として支払いを行った

上記の状況にあれば必ず異動情報として信用情報に「異動」の文字と理由、記載された年月日が記録されてしまいます。

事故情報はいつ消えるの!?

事故情報である異動の文字は、延滞の場合で支払いを行ってから5年を超えない期間登録されます。JBA(全国銀行個人信用情報センター)の場合は、自己破産の履歴が10年残ってしまいます。

自身の情報は開示請求を行えば閲覧することができますので、確認してみるのもよいでしょう。

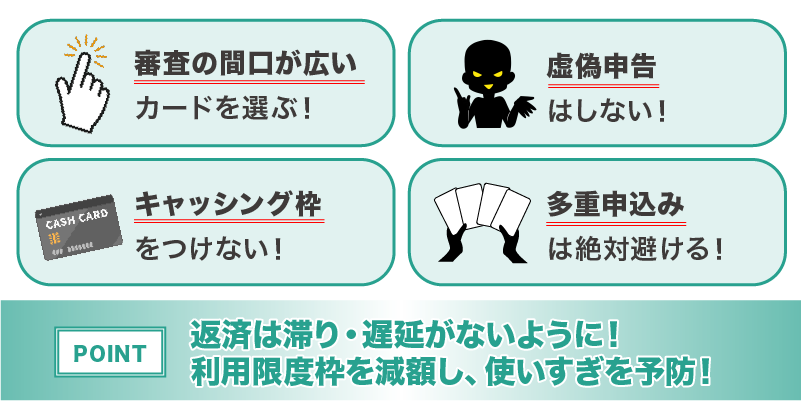

クレジットカード審査を通りやすくする為の4つポイント

重ねての説明になりますが、一度審査に落ちてしまうと、他のカードに申し込んだ場合、審査に通過するのが厳しくなってしまいます。

クレジットカードの審査に不安をお持ちの方は1度で審査に通過できるよう事前に対策を立てておきましょう。

審査に通りやすくなる為のポイント

- ① 審査の間口が広いクレジットカードに申し込む

- ② 虚偽申告はしない

- ③ キャッシング枠をつけない

- ④ 多重申し込みは避ける

① 審査の間口が広いクレジットカードを選ぶ

先にご説明しましたが、クレジットカードの審査は「消費者金融系<流通系<交通系<信販系<銀行系」の順に難易度が変化していきます。

銀行系のクレジットカードが、一番審査難度が高くなります。審査に不安がある方は、流通系のクレジットカードか消費者金融系のクレジットカードへの申し込みがおすすめです。

また、クレジットカードのグレードによっても審査の難易度は変わります。一般カードに比べて上級カードになるほど審査は厳しくなっていきます。

審査に不安がある方は年会費無料のクレジットカードで申し込み利用実績を作ると、カード会社からの信頼を得られて審査が厳しい上級カードも作りやすくなります。

| ランク | 審査難易度 |

|---|---|

| 一般カード | 易しい |

| 格安ゴールド | 普通 |

| ゴールドカード | やや厳しい |

| プラチナカード | 厳しい |

| ブラックカード | とても厳しい |

② 虚偽申告はしない

信用情報機関などクレジットカード会社の調査能力は優れていて、借入残高や借入件数、勤続年数や勤務先など、嘘をついてもすぐに分かってしまうのです。

「信用」の部分において、嘘をつくと評価が大きく下がってしまいますので、申込内容は丁寧に且つ正確に記入もしくは入力してくださいね。入力ミスや記入ミスにも十分気を付けましょう。

申込書も埋められる箇所は全て埋めて、丁寧に書いてくださいね。申込書を丁寧に書くことも信用を高められる重要な要素の1つとなりますからね。

③ キャッシング枠をつけない

キャッシングを申込めば下記の2種類の審査が行われ、※総量規制などの絡みで審査に落ちてしまう可能性も出てきます。

- ショッピングは「割賦販売法」に基づく審査

- キャッシングは「貸金業法」に基づく審査

※借入額が年収の3/1を超えてはならないという規制

既にキャッシングの借入がある場合は、カード申込み時にキャッシング枠を利用しない、もしくはキャッシング額0円で申込みをすれば、審査通過率はアップします。

④ 多重申込みは絶対避けること!1枚毎に実績を積んで申し込む

複数のクレジットカード会社への多重申込みは絶対に避けて、1枚毎の申込みをするようにしてください。多重申込は審査に通りにくい原因の1つになります。

多重申込が審査を通りにくくする理由は、多重申し込みをしているとカード会社が以下のような疑念を持つからです。

- 多重申し込みをするほどお金に困っている?

- 何か問題があるから他社の審査に通らない可能性がある?

申し込みした情報は信用情報機関に半年間残りますので、1枚ずつ実績を作ることによって信用が上がり、結果として審査に通りやすくなるのです。

複数のクレジットカードを持つ事は可能

勘違いしてもらいたくないのは、クレジットカードは複数持つことが可能です。

- クレジットカードは一人で複数持つことは可能

- ただし、一度に多重申込みをすることはNG

- 1枚毎にしっかり実績を積んで、次のカードの申込みを行う

このように、しっかり良い実績を積んで次のカードへ申込みを行えば、ステータスの高いゴールドカードを最初の申込みで取得することも出来ますし、クレジットカードを複数持って使い分けできればかなりお得です。

返済は滞りなく!遅延も出来るだけ無いように工夫する

クレヒスを良い状態に保つには、遅延のない返済履歴が必要となります。人間ですから「つい、うっかり」口座への入金を忘れてしまうことはありますが、それも出来るだけ無いように、返済への工夫が必要ですね。

- 遅延しないように、月々の利用額を必ずチェック

- 引落し日前日までに入金出来るよう、ネットバンキングを利用する

- 1カ月以上の延滞は、絶対にしてはダメ

このように、ネットバンキングを利用して、24時間いつでも入金が可能な状況を作っておくのも良いでしょう。1カ月を超える延滞をしてしまうと審査落ちしてしまいますので、絶対にしてはいけない行為ですよ。

利用限度枠を減額して使いすぎを予防

信用情報に延滞は致命的。うっかり入金忘れも困りますが、使いすぎてカード代金を支払えないのはもっと困ります。

対策として考えられるのは、ショッピング枠をあらかじめ低い金額にしておくこと。カード利用可能額の上限は審査で決まりますが、使いすぎが心配な方は、これをより低い金額に設定しなおしましょう。

一例をあげますと、こんな風に変更すればこれ以上は使いようがないので安心です。

→30万円に変更

→0円に変更

この手続きは、インターネットの専用ページやカードデスクへの電話からも可能です。

30代以上の方でクレヒスがない方への対策

クレジットヒストリーの実績がない方は、返済履歴が確認できない為、審査が不利になります。

クレヒスを作る方法の1つに、携帯電話本体を分割で購入し、支払いをきちんとする事で、信用情報機関に支払履歴を登録することができます。

分割払いでの記録がクレヒスになりますので、30代以上の方でクレヒスが全くない方(スーパーホワイト)は、クレヒス履歴を作ってから申込をした方が審査に通りやすくなります。

もし携帯電話を分割で購入する機会がない方なら、電化製品など身近で必要な品を分割払いにしてみてもいいかもしれません。

公共料金など毎月の支払いをカード決済して実績を作る

こちらは既に1枚目のカードを持っている方への対策です。良好なカード実績に最適なのは、公共料金や家賃など毎月の支払いをクレジットカード決済することです。

これなら毎月必ず一定額カードを使うことになり、クレヒスは着実に積み重なっていくでしょう。カード決済すれば支払い忘れとも無縁ですし、カード利用のためショッピングする必要がありませんので、無駄遣いも防げて一石二鳥です。

割賦販売法改正により利用限度枠に制限

2010年の「割賦販売法改正」によりクレジットカードの利用に対する制限が、少し厳しくなりました。複数のクレジットカードを持つ事は勿論可能ですが、1回払い以外の利用限度枠に制限がかかります。

その制限内容は、収入に応じて支払可能見込額を算出し、利用可能枠が決まるというものです。ただし、支払可能見込額の調査対象は、1回払いを除く以下の支払い方法です。

支払可能見込額調査対象

- ショッピングリボ払い

- ショッピング分割払い

- ショッピング2回払い

- ボーナス払い

支払可能見込額の算出方法

支払可能見込額は、下記3つの金額を利用して算出します。

- 年収

- 生活維持費

- クレジット債務(1回払いを除く)

支払可能見込額算出式

- 支払可能見込額=年収等-生活維持費-クレジット債務

上記計算式で利用している「生活維持費」は「割賦販売法」によって定められているのです。家族の人数ごとに下記のように金額が定められていて、居住形態によってその金額は変わってきます。

| 居住形態 | 4人以上 | 3人世帯 | 2人世帯 | 単身世帯 |

|---|---|---|---|---|

| 持家住宅ローン無し・ 借家賃貸料なし |

200万円 | 169万円 | 136万円 | 90万円 |

| 持家住宅ローン有・ 借家賃貸料あり |

240万円 | 209万円 | 177万円 | 116万円 |

例

- 配偶者年収550万

- 専業主婦、子ども2人の4人世帯

- 賃貸アパートで生活

- クレジット債務は無し

改正割賦販売法では利用可能枠の設定時に上記で計算した支払可能見込額に経済産業大臣が定める割合(90%)をかけた金額の範囲内でしか設定できないと定められてます。

原則として、支払可能見込額に0.9(経済産業大臣が告示した率)を乗じた金額を超える利用可能枠を設定するクレジットカードの新規発行、更新はできません。また、利用可能枠を超えるクレジットカードの利用はできません。

引用元:社団法人日本クレジットカード協会

ですから、上記のような例の場合、支払可能見込額は次のようになります。

(550万-240万-0)×0.9=279万円

この計算の結果、クレジットカード会社では279万円を上限として、クレジットカードの※ショッピング枠の限度額を決めることになりますね。

※翌月1回払いを除いた支払い方法が対象

複数のクレジットカードを所有している場合、持っているカードの全ての合計割賦利用可能枠が279万円以内ということですね。

クレジットカード審査に落ちる最大の原因!信用情報に問題!?ブラック以外もご用心

「信用情報」は「信用」と似た言葉ですが、意味は全く異なります。信用情報とは個人のローンやクレジット利用の記録を集積したもの。

現在3つの信用情報機関が、お互いにやり取りしながら日々信用情報を管理しています。あなたがカードを申し込めば、必ずこの信用情報がチェックされます。

では一体どんな情報が見つかったとき、カード審査に落ちてしまうのでしょうか?

信用情報に問題があるとクレジットカードを作れない

信用情報はクレジットカード審査上、大変重要なものです。ここには個人のローン返済やクレジット利用についてのありとあらゆる情報が記録されているからです。

信用情報機関にアクセスした時、もしもそこに以下の問題が見つかったとしたら、残念ですが審査落ちの可能性大です。

- ブラック(債務整理、自己破産、長期延滞)

- 延滞

- 多重申し込み

- 借り入れ額が多い

ブラックの方は審査に落ちる

「ブラック」というのはよく耳にする言葉ですよね。債務整理、自己破産、長期延滞をまとめて事故情報・異動情報といいますが、この情報が登録されることを俗に「ブラックリストに載る」と言います。

ブラックリストに載るとローンもクレジットカードも問答無用で審査落ちとなるため、身に覚えのある人は喪明け(5年〜10年)まで審査を我慢するのが普通です。

でもブラック以外の場合、自分の信用情報について自覚のない方が少なくありません。軽い延滞でも審査には影響しますから、ブラックではないからと言って過信は禁物です。

軽い延滞でも審査には不利になる

ではブラック以外の審査落ちの原因をご説明しましょう。第一に気をつけていただきたいのが、カード代金の支払いやローン返済の期日遅れです。

「ちゃんと払うんだから少々遅れたって大丈夫!」と安易に考えて返済が遅れると、信用に響き審査落ちの原因になります。

軽い延滞でも信用情報機関に記録されてしまうのです。信用情報は、全カード会社への支払いやあらゆる借入れの返済が、網羅されていることを忘れてはいけません。

以下のどの支払い状況も、カード会社はすべてお見通しです。

- 各社クレジットカード利用

- カードローン

- 携帯端末の分割払い

- 車のローン

もしも現在延滞中ならカード審査には通りませんし、過去の履歴も審査に影響します。支払い実績は24ヶ月分を閲覧できるので、過去2年間の履歴が問題となります。

ブラックでなくても悪いクレヒスが審査落ちの原因になる

「カードローンの入金やクレジットカードの入金が間に合わず、今回は利息だけ返済した」場合でも、信用情報機関で確認ができます。

上記の例は悪いクレヒスの例で、ブラックでなくても返済能力が低いと判断され、審査に落ちる原因となります。

悪いクレヒスと良いクレヒスの例をご紹介した記事に、詳しい詳細をご説明してますので、是非お読み頂き、審査に有利な良いクレヒス実績を積んでくださいね。

リボ払い残高が膨らんでいて返済が自転車操業の方も審査には不利

例え延滞がなくても、リボ払いでクレジットカードを利用していて、リボ払い残高が膨らみ返済が自転車操業になってしまっている場合も、審査に落ちる原因になります。

特に、カードローンを利用をしている方の返済状況が、自転車操業(返済後、限度額内ですぐに借入している)状態の場合は要注意です。

多重申し込みでブラックになることもある

軽い延滞よりもさらに気づきにくいのが「多重申込み」です。多重申込みとは、短期間にまとめて数多くのカードやローンの申込みをすること。

審査に通ったか落ちたかは関係なく、「何社に審査を申込んだか」が問題となります。

カード会社は多重申込みを不審な動きと捉えるので、申込数が一定数を超えた人については、各社一斉にブラック扱いになってしまうのです。

一度に多数申し込むと、お金に困っていると勘違いされる可能性もあります。また、一度に多数のカードを限度額まで利用した場合、債務が急激に増える為、カード会社は多重申込を警戒するのです。

多重申込みが、多重債務に陥った人の行動パターンとそっくりなのも理由の1つです。

入会特典目的の多重申込もある

多重申込みをしてしまうと入会特典目的での申込みだと、判断されることもありますので要注意です。

その理由は、現在各カード会社では新規入会の特典として、5,000円~8,000円相当のポイントがプレゼントされる「新規入会キャンペーン」を展開していることに関係があります。

この入会特典のみを狙って、申込みをする方がいるのも事実なのです。

多重申し込みが原因で審査に通らなくなることを「申込みブラック」といいます。一度こうなると半年間は、ローンもクレジットカードも審査に落ちる可能性が高くなります。

借り入れ額が多いと審査に落ちることがある

キャッシングなどで多額の借り入れがある場合も、クレジットカードの審査に落ちてしまいます。これは総量規制に引っかかったことが原因です。

総量規制とは、借り入れ額が年収の三分の一を超えてはならないという法律で、対象となるのは、以下の2種類の借り入れです。

総量規制対象の借り入れ

- 消費者金融からの借り入れ

- クレジットカードのキャッシング

なお「銀行カードローン」や「クレジットカードのショッピング枠」は総量規制対象外ですが、年収に対して負債額が多いと審査に不利になる点は同じです。

総量規制には引っかからなくても、リボ返済額が多く、支払い能力に問題ありとみなされれば、クレジットカード審査落ちに繋がることもあります。

信用情報がまっさらのホワイトでも審査に落ちる!?

でも信用情報に借り入れの記録が一切なくても、実はクレジットカードの審査に落ちてしまうこともあるってご存知でしたか?

そのような状態を、「ホワイト」または「スーパーホワイト」と言います。これは延滞どころか利用の記録すら一切ない、文字通り真っ白な信用情報のことです。

スーパーホワイトとは!?

- 信用情報に利用記録が一切記載されていない状態のこと

- ローンやカードを一度も使ったことがない人の信用情報

若い頃の信用情報は誰でもマッサラですが、そのうちローンやカードを利用するようになってホワイトではなくなるのが普通です。

しかし中には現金主義を貫きホワイトのままの人も。それにしても、何故こういった人が審査に落ちるのでしょう?実は自己破産した人と間違われてしまうからなのです。

自己破産経験者の信用情報はホワイトに戻る

そうなる理由には信用情報の仕組みが関係しています。自己破産者はクレジットカードの審査に通らなくなるとお伝えしましたが、実はそれは登録中だけのこと。

つまりブラックの人も、登録期間が終わればまた元通りです。唯一他とは違うのは、直後は全ての信用情報がマッサラに戻ること。

つまり自己破産経験者の信用情報は、外見上スーパーホワイトと全く同じなのです。

クレジットカードの審査担当者には、現金主義者と自己破産経験者の見分けがつかないので、ホワイトを警戒するしかありません。

どちらのホワイトの方も、利用履歴が全く確認できず、きちんと返済しているのか判断できない為、審査通過が難しいのです。

30代以上の方がホワイトだと元ブラックと疑われる!?

一般的に30歳以上の方で、今まで一度もローンやカードを使った事がない方は稀ですから、信用情報機関に全く利用履歴がないと、過去に金融事故を起こしたと判断されてしまう可能性が高くなります。

今まで一度もローンを利用した事がない方も、自己破産から5年間経過したブラック喪明けの方も、信用情報機関の見た目は同じで区別がつかないのです。

ブラックの方でも作れるNexus Card

Nexus Cardは過去に金融事故を起こしてクレジットカードの審査に通らない方のために新しく作られたカードですので、ブラックの方でも持てる審査が甘いカードとなっています。

こちらのカードはデポジット型のクレジットカードで、事前に一定の金額をカード会社に預けることにより信用が担保されますので、ブラックの方でも審査に通りやすいのです。

預けたデポジット(保証金)はカードを解約した時に全額返金して貰えますし、デポジットが必要なこと以外は通常のクレジットカードと何も変わりません。

ポイントも200円利用につき1ポイント貯まりますし、貯まったポイントや電子マネーや商品券、Amazonギフト券など幅広く利用できますので使い勝手も抜群です。

過去に延滞履歴があるなどブラックでクレジットカード審査に通らない方は、Nexus Cardで取引実績を作って信用を取り戻せば、今後別のカードも作りやすくなりますのでおすすめです。

注目ポイント

- 審査の間口が広い

- ブラックでも持てる

- 200円につき1ポイント貯まる

- ポイントの使い勝手が抜群

クレジットカード審査落ちは解決できる!原因別に対策をご紹介

クレジットカード審査に落ちる原因や入会しやすいクレジットカードは分かりましたが、それを解決する方法がないと困ります。

そこでご説明してきた審査落ちの原因別に、それぞれの対策をご紹介しましょう。解決には時間のかかるケースもありますが、焦りは禁物ですよ。

申込書は正確さが第一!虚偽申告は審査落ちに繋がるので厳禁!

まず申込書が原因の審査落ちについてですが、これは入力に間違いのないよう気をつければOKです。ただ意図的に嘘をつくと、発覚した場合、審査に通った後でも強制退会ということもあるのでご注意を。

また本人確認の電話に出れないと、その間審査がストップするのでカード発行が遅れることもあります。

| 審査落ちの原因 | 解決方法 |

|---|---|

| 申し込み内容に相違・虚偽がある | 申込書の入力は正確に! 嘘はバレるので厳禁! |

| 在籍確認・本人確認がとれない | 申込み後の電話には気をつける (確認電話は必要に応じてかかってくる) |

無職でも家族がいれば審査に通る可能性大

収入が少ないことはどうしようもありませんが、こちらも正直な申告が一番です。無職なのに働いていると嘘をつくのはNGですが、内職の収入、また不動産収入や年金も収入とみなして構いません。

また配偶者や親族など働いている家族との同居も必ず申告しましょう。これで審査の通りやすさがかなり違ってきます。

なお勤続年数は1年を過ぎれば問題ないので、2年目に入ってすぐ申し込めば大丈夫です。

| 審査落ちの原因 | 解決方法 |

|---|---|

| 無職 | 少しでも収入があれば申告する |

| パート・アルバイト | 同居家族があれば必ず申告する |

| 勤続年数が少ない | 勤続1年以上経過してから申し込む |

信用情報に問題がある時はひたすら待つ

信用情報に問題がある場合は、解決に時間がかかります。以下のようにそれぞれ登録期間の終了をただひたすら待つしか方法がないからです。

| 審査落ちの原因 | 解決方法 |

|---|---|

| ブラック | 情報が消えるのを待つ (最大5~10年※) |

| 軽い延滞 (60日以下) |

情報が消えるのを待つ (最大2年) |

| 多重申し込み | 情報が消えるのを待つ (最大6ヶ月) |

| 借り入れ額が多い | 返済する |

※自己破産の場合の登録期間

・信用情報機関CICでの登録機関は5年

・信用情報機関JBA(全国銀行個人信用情報センター)での登録期間は10年

信用情報機関の記録を確認してみる

借金が返せないなど返済の遅延に身に覚えがないのにクレジットカード審査に落ちた場合、念の為に信用情報機関の記録をチェックしてみた方が良いでしょう。

自分の信用情報は、郵送やスマートフォンで開示請求ができますので、是非確認してみてください。

若い方の中にはスマホ本体の分割払いを延滞したせいで、ブラックリストに載ってしまったケースもありますので注意が必要です。

多重申込をしてしまった場合は半年待ってから次のカードに申し込む

多重申込みした情報や、申込後審査に落ちた記録は、半年間残ります。通常の方より一度審査に落ちてしまった方の方が、審査が厳しくなってしまいます。

「審査に通らないのは何か問題があるのでは?」とカード会社側も警戒する傾向があり、審査が通りにくくなってしまうのです。

申し込みブラック履歴が消えるまで待ってから、次のクレジットカードに申込みをした方が無難です。

この申し込みブラックに対する対策はお金を借りる場合も同様です。

ほとんど利用しないカードがあれば限度額を下げる

既にクレジットカードを持っていて、3枚目4枚目のクレジットカード審査が通らなかった方は、使っていないカードがないか確認してみましょう。

もし、ほとんど使っていないクレジットカードがあるなら、限度額を引き下げたり解約する事によって、次のカードの審査通過の確率が上がります。

全く使っていないカードで、今後も使う予定がないクレジットカードであれば、解約してしまいましょう。

ご注意!現金化などカード規約ルール違反は解決不可能!

クレジットカード審査落ちにはこのように必ず何らかの解決方法がありますが、実は解決不能な問題が一つだけあります。それはルール違反です。

カード会員には必ず守るべきルール「カード規約」が課せられており、違反すれば審査落ちどころか強制退会もあり得ます。そしてこれには解決の方法が見つかりません。

虚偽の申告については何度かご説明しましたが、クレジットカードのショッピング枠を利用した「現金化」もこのルール違反の一つです。

カード規約違反にご注意

- 申込書で嘘をついた

- クレジットカード現金化に手を出した

現金化は気軽にできるのでつい手を出す方もいるのですが、ルール違反は審査落ち以上のダメージの原因となります。クレジットカード審査落ちの原因はさまざま。原因さえわかれば対策を立てることが可能です。

これまで自分がどうして審査に落ちたのかわからなかった方も、ご紹介した理由のうちのどれかに思い当たったのではないでしょうか?

スタンダードタイプのクレジットカード審査なら、決して厳しいものではありません。審査に落ちてしまった後、対策を講じていれば、きっと希望のカードに入会できるはずです。適正なカード利用は、あなたの信用度を更に高めてくれるでしょう。

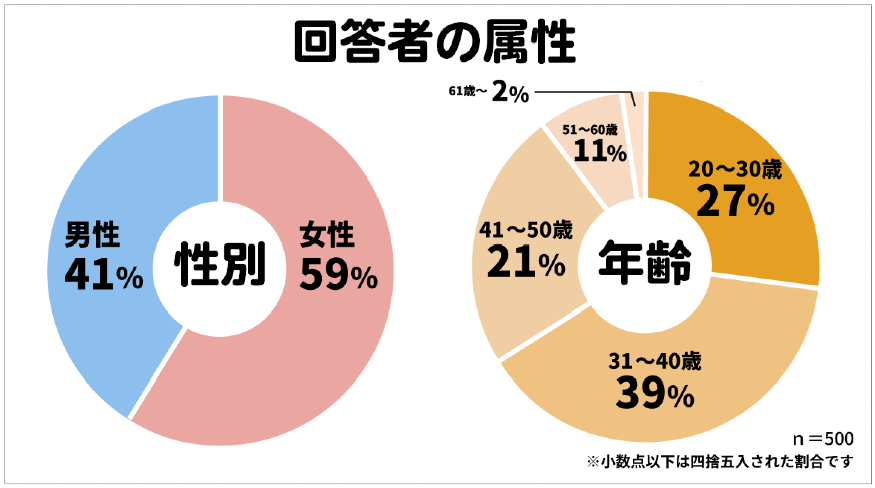

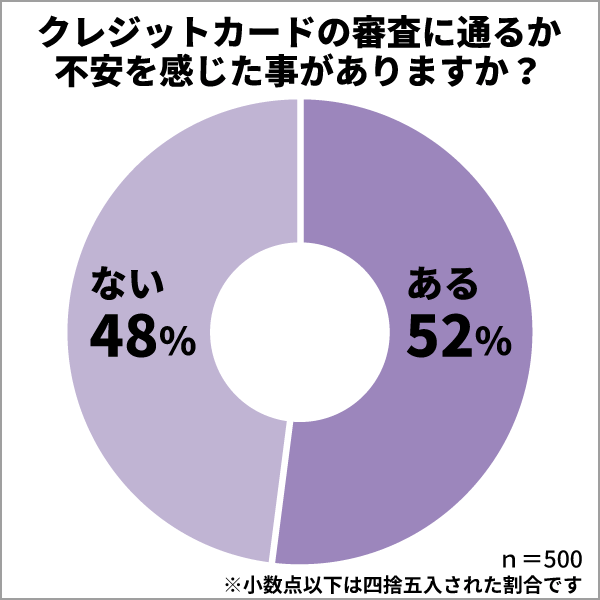

クレジットカードの審査に関するアンケート調査結果!審査に不安を持っている方は半数以上

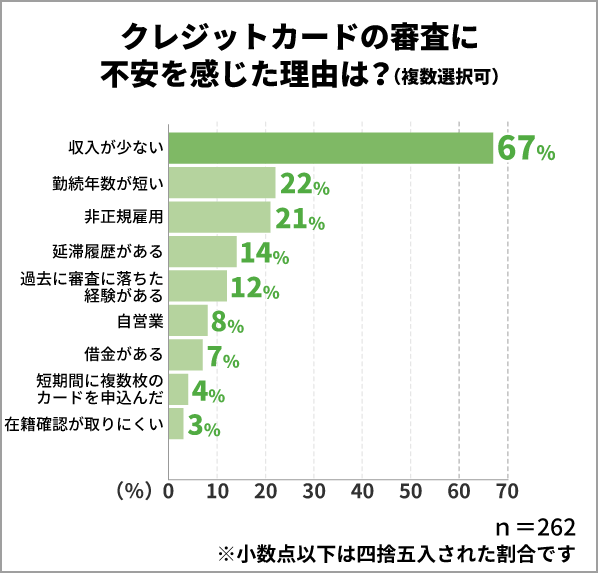

クレジットカードに申し込みをしたことがある方を対象に、クレジットカードの審査に関するアンケート調査を行いました。

500名を対象にアンケートを行った結果、半数以上の方がクレジットカードの審査に通るか不安に思っていることが分かりました。

半数以上の方がクレジットカードの審査に通るか不安に思っていると回答

クレジットカードの審査に不安を感じた理由第1位は「収入」

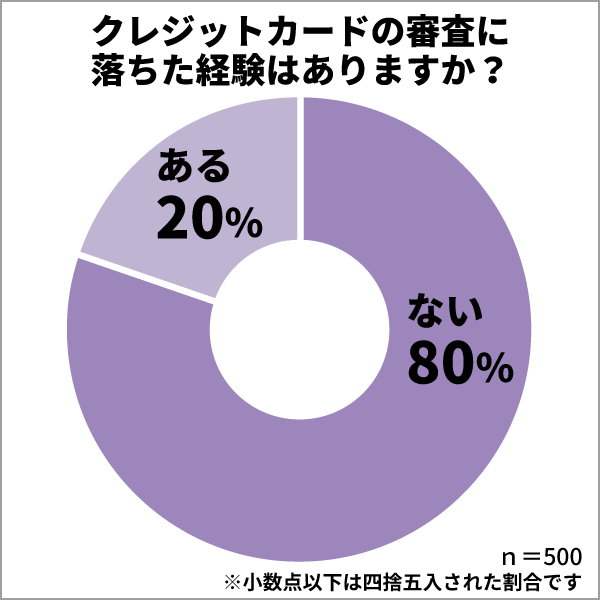

クレジットカードの審査に落ちた経験がある方は2割

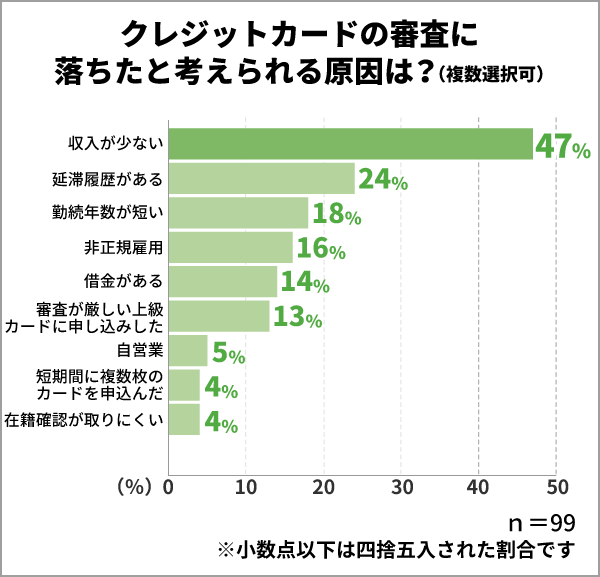

2割の方がクレジットカードの審査に落ちた経験をお持ちで、「審査に落ちたことがある」と回答した方に「落ちてしまった原因として考えられる理由」を聞いてみたところ、大半の方が「収入が少ない」という回答でした。

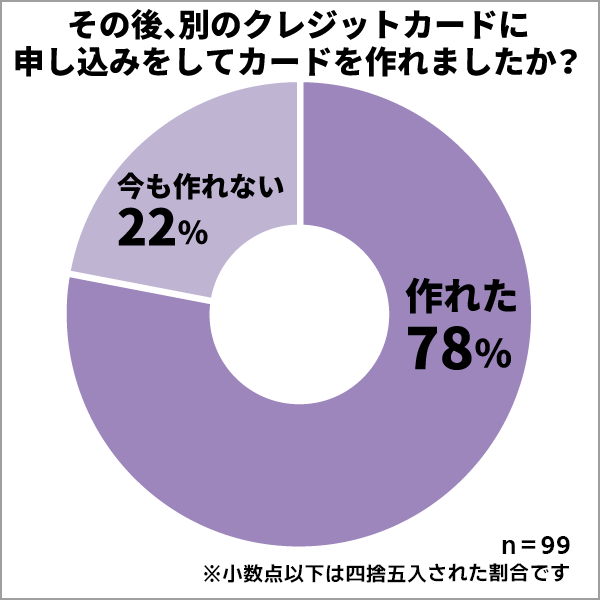

その後、別のクレジットカードに申し込みをしてカードを作れた方は78%

クレジットカードの審査に落ちてしまった後、別のクレジットカードに申し込みをした結果8割近くの方がカードを作れたと回答しています。

クレジットカードの審査が不安な方は最初は審査が甘いクレジットカードを作って良いクレヒスを積み上げてから、次のクレジットカードを作る方が審査難度が高いクレジットカードも作りやすくなるでしょう。

良いクレジットカード利用実績があるとカード会社からの信用が得られる為、審査が厳しいクレジットカードも作りやすくなるからです。

クレジットカード審査に自信がない方は消費者金融系カードか流通系カードがおすすめです

クレジットカードを申込む時に審査が通りやすい条件の1つが良いクレヒスであることですが、利用しているクレジットカードの返済で何回か遅延をしているなど、ご自身のクレヒスに不安のある方は審査の間口が広いクレジットカードに申込みをしましょう。

消費者金融系と流通系クレジットカードは審査が甘いクレジットカードと言われてるように、最も審査が通りやすいクレジットカードですので、審査が不安な方は最初は1枚にクレジットカードを絞って申込みましょう。

そして、返済を遅延すること無く良いクレジットヒストリーを作るよう心がけてくださいね。