お金を借りる方法30種。安全に今すぐお金借りる方法を紹介

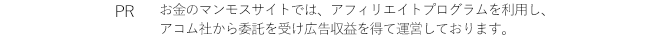

- 今すぐお金が必要

- どうにかしてお金を借りる方法が知りたい

- 一時的にお金を借りたいので安心できる借り方を知りたい

など、お金を借りる方法を知りたい方。お金を借りる方法はたくさんありますが、お金を借りたい人の希望や状況によって向いている借り方も、確実性も違います。

今すぐお金が必要で急いでいますか?できるだけ簡単に借りたいですか?ここでは、希望や状況にあわせて必ず安全なものを厳選して紹介していますので、ぜひこの中から自分に合う方法を見つけてみてください。

銀行で借りる?でも、実は借金がばれやすく、また銀行からお金を借りるには審査が少し厳しめです。無職でも審査なしでお金を借りる方法はあります。でも、注意しなければならないこともあります。

今回はお金借りる方法を種類紹介して、借り方の希望や、状況に合う借入方法についてを解説します。さらに、アルバイト、学生、主婦、派遣、無職などの属性ごとにもまとめて見やすく比較しています。

また、家族や友人などにお金を借りる際にどう切り出したらいいのか、言い方に悩む人は多いものです。身近な人にお金を借りる場合、相手の気分を害さない適切な言い方についてもご紹介します。

- 急ぎなら、優先審査あり、WEB完結なら電話連絡なしにできるSMBCモビットがおすすめ

- 急いでないなら銀行や信用金庫のカードローンもあり

- 公的支援は審査が厳しく、融資まで時間がかかる可能性がある

- 身近なところからの借入はトラブルに注意

お金を借りる方法一覧表。人によってカードローン・家族・市役所など様々

お金を借りるところはどこがあるのか、あまり思い浮かばないかもしれませんが、実は調べるといろいろとあります。例えばカードローンひとつとっても、目的や申込者により大手消費者金融や学生向け、事業者向け、銀行などあります。もちろん、それ以外にもあります。

主にお金を借りる方法や申込先をいくつか取り上げてみます。

| 借りる先・制度 | 即日融資 | 申込対象者など |

|---|---|---|

| 消費者金融カードローン | ◎ | 会社員・公務員・派遣社員・アルバイト・パートなど |

| おまとめローン 借り換えローン |

〇 | 他社に借金がある人 |

| 中小消費者金融 | 〇 | 会社員・公務員・派遣社員・アルバイト・パートなど、自己破産済みなど過去の履歴が心配な人 |

| 学生ローン | △ | 学生 |

| 奨学金制度 | × | 学生 |

| 国の教育ローン | × | 学生の保護者 |

| 日本政策金融公庫 | × | 個人事業主・自営業者・中小企業など |

| 事業者ローン | △ | 個人事業主・自営業者・中小企業など |

| クレジットカードのキャッシング | △ | クレジットカードを持っている人 |

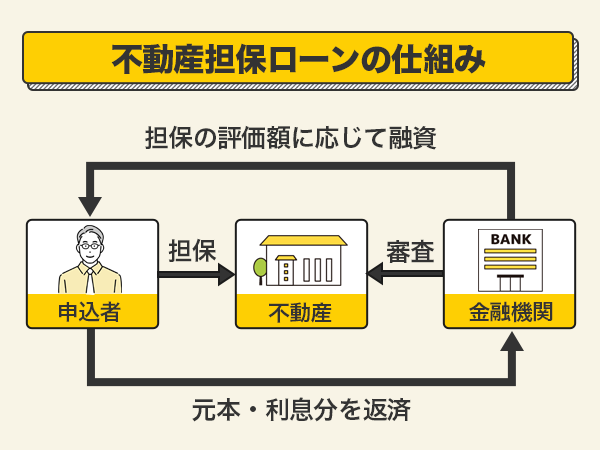

| 不動産担保ローン | × | 担保にする土地や建物がある人 |

| リバースモーゲージ | × | 高齢者・担保にする土地や建物がある人 |

| 配偶者貸付 | 〇 | 配偶者に収入がある人 |

| 年金担保貸付制度 | × | 年金受給者 |

| 生活サポート基金 | × | 生活を再建したい人・東京都・神奈川県・埼玉県・千葉県に住所がある |

| 銀行カードローン | × | 会社員・公務員・派遣社員・アルバイト・パートなど |

| PayPay | × | Pay Pay利用者 |

| LINEポケットマネー | 〇 | LINE利用者 |

| ゆうちょ銀行 | × | 貯金利用者 |

| 信用金庫カードローン | × | 会社員・公務員・派遣社員・アルバイト・パートなど |

| ろうきん | × | 該当地域に居住や勤務・会員など |

| 生活福祉資金貸付制度 | × | 低所得世帯・障害者世帯・高齢者世帯 |

| 臨時特例つなぎ資金貸付制度 | × | 住居のない離職者 |

| 母子父子寡婦福祉金貸付制度 | × | 母子家庭や父子家庭など |

| 求職者支援資金融資 | × | 職業訓練受講給付金では生活費が足りない人 |

| 質屋 | 〇 | 担保になる品物を持っている人 |

| 生命保険の契約者貸付制度 | 〇 | 生命保険の契約者 |

| 親・親類・知人 | 〇 | 身近に借りられる宛てがある人 |

民間の金融機関から、国から公的支援として設置されている制度、また身近な相手など、調べてみるといろいろとあることがわかります。しかし、誰もが全ての借入先からお金を借りられるわけではありません。

国からお金を借りる場合も、消費者金融を頼る場合も、それぞれで必要な手続きや審査があります。

あなたの状況と希望にもっとも合った借入先を、この記事で是非見つけていただきたいと思います。

【急いでいる時】に確実に即日でお金を借りる方法3選

まずは急いでお金を借りたい、できれば申し込んだその日のうちにお金を借りる即日融資が可能な借入先が選びたい、という人におすすめの借り方を3つ紹介します。

筆者がリサーチして見つけたさまざまな方法の中で、

- 正規業者が提供しているサービスで安全性が確認できたもの

- 問い合わせなどをしてその日中にお金を借りられる確実性を確認できたもの

だけを厳選して紹介します。

大手消費者金融などのカードローンなら即日融資も可能な申し込み方法がある

大手消費者金融は借りたお金の使い道が原則自由で、決められた利用限度額の範囲内で繰り返し借入ができるのが特徴です。

カードローンで借りたお金は事業性資金以外なら自由に使えるので、例えば生活費や趣味のお買い物、自動車の購入など、様々な理由でお金を借りることができます。

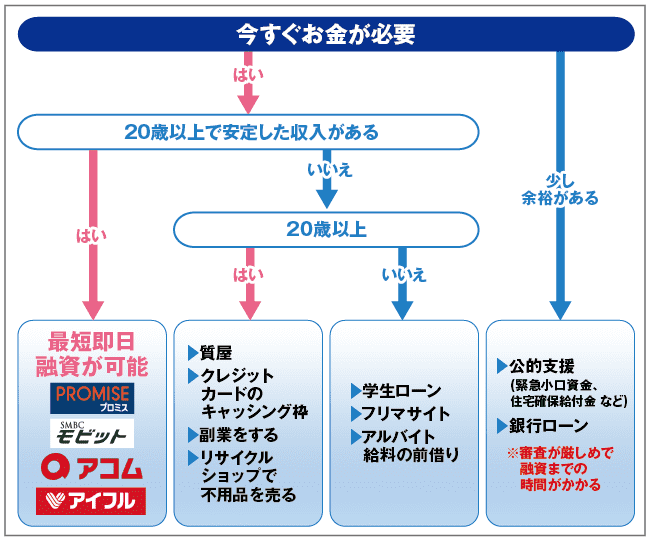

利便性の高さからカードローンを利用している人も多く、自社調べのアンケートによるとお金を借りた経験がある人の借入先として最も多かったのがカードローン・消費者金融でした。

約40%の人がカードローン・消費者金融を借入先として選んでいることがわかります。今や日本では4人に1人がカードローンでの借入経験があるという調査結果もあるくらいですから、メジャーな存在であることがよくわかりますね。

貸金業法に基づき登録された安全安心な正規業者から、さらに即日融資できるスピード感があるところを厳選して紹介します。

消費者金融や銀行のカードローンは正社員の方だけではなく、アルバイトやフリーターの方でも審査に通過すればお金を借りることができます。

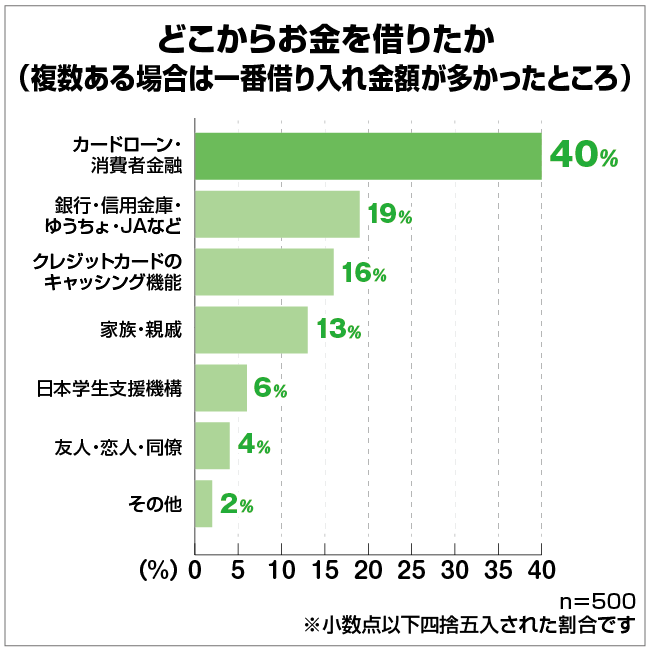

ただし、銀行カードローンは審査が厳正で厳しいため、審査の時間がかかってしまい、即日融資が不可なものがほとんどです。

大手消費者金融なら即日融資が可能な申し込み方法が明確に決まっています。申し込み条件や審査基準を満たせれば、コンビニATMでも即日お金を借りることができるため、非常に便利です。

即日でお金を借りるならできるだけ早い時間に審査に申請して、申告する必要情報に誤字や脱字がないよう、正確な情報で審査を受けましょう。

消費者金融のカードローンは土日に融資を受けることもできるので、土日にお金を借りる時にもおすすめです。

即日融資ができる大手消費者金融などのカードローンと、特徴を確認しましょう。

| おすすめの業者 | 特徴 |

|---|---|

SMBCモビット

|

・10秒で簡易審査結果表示 ・インターネットで申し込んですぐ電話すると優先的に審査をしてもらえる ・郵送物も電話連絡もなしの申し込み方法、WEB完結がある(バレにくい) ・カード発行なしで利用できる ・来店不要で契約までできる |

プロミス |

・他の消費者金融と比べて上限の金利が低いため利息が少なくて済む&無利息期間がある ・最短10秒で事前審査結果が表示される申し込み方法がある ・最短3分審査、最短3分融資可能 ・来店不要で契約までできる ・審査もスマホでアップロード ・原則在籍確認の電話連絡なしなので職場への電話が不安な人におすすめ |

アイフル |

・インターネットで申し込んですぐ電話すると優先的に審査をしてもらえる ・原則電話なしで契約までできる ・WEB申込で最短18分融資も可能 ・来店不要で契約までできる |

アコム |

・初めての人でも借りやすい ・来店不要で契約までできる ・最短20分審査、最短20分融資可能 ・返済の自由度が高い ・原則、在籍確認なし ※ 原則、電話での確認はせずに書面や申告内容での確認を実施 |

できるだけ急いで借りたい場合は、SMBCモビットまたはアイフルを選んでインターネットで申し込みをしましょう。すぐに電話をして急いでいることを伝えると、優先的に審査をしてもらえます。

さらにSMBCモビットではWEB完結申込があり、電話連絡も郵送物もなしで申し込めます。SMBCモビットのWEB完結で電話連絡と郵送物なしで即日お金を借りる場合は、WEB完結申込の条件を確認してから申込してください。カードレスですぐ利用できるので、急ぎでお金を借りたい人やローンカードを持つとバレそうで怖いという人にピッタリです。

プロミスには最短10秒で事前審査結果が出る申し込み方法があるため、借りられそうか早く確認したい場合におすすめです。プロミスでお金を借りると「やばい」などと口コミで言われることもありますが、安全に借りられるため、やばいということはありません。調査した結果、どうやら「融資が早すぎてやばい」や「簡単に借りれすぎてやばい」といった嬉しいニュアンスでのやばいが多かったようです。

急ぎでお金を借りる必要があり、かつできるだけ金利を抑えたい場合は、上限金利が最も低く、無利息期間もあるプロミスがおすすめです。(後で詳しく紹介します)無利息期間のキャンペーンを利用すれば低金利のカードローンよりも利息を抑えて借りることができるため、短期間でお金を借りる時に向いています。

プロミスでもコロナの影響を受けた方向けに応援融資を行っているので、コロナの影響を受けた場合は国からお金を借りる前にプロミスの利用も検討してください。

プロミスも審査へ申込をすると郵送物なし、電話連絡での在籍確認は原則なしで審査が進められます。会社や家族にばれにくいカードローンなので、ばれずにお金を借りる時にもおすすめです。

土日や祝日は申込する人が多い傾向にあり、申込件数が多く審査に時間がかかり、即日でお金を借りることができない可能性があります。

他にも書類不備や他社からの借入、信用情報の状況によっては審査が長引く可能性もあるため、即日でお金を借りる場合は書類提出や他社借入などにも注意してください。

一時的にお金を借りたい場合は、業者ごとに決められた期間は利息が付かない無利息サービスを実施している、以下の大手消費者金融などのカードローンを選びましょう。

| カードローン | 無利息期間 |

|---|---|

| プロミス | 30日間 |

| アコム | 30日間 |

| アイフル | 30日間 |

一時的な借入でいい場合は、無利息サービスも有効に活用して利息の負担を少なくしつつお金を借りましょう。無利息サービスをうまく利用すれば銀行カードローンよりも低金利・低利息でお金を借りることもできます。

低金利ではない消費者金融から長期間お金を借りる場合は利息負担が大きくなるので、限度額の増額や繰り上げ返済を利用して利息負担を軽減する方法も活用してみてください。

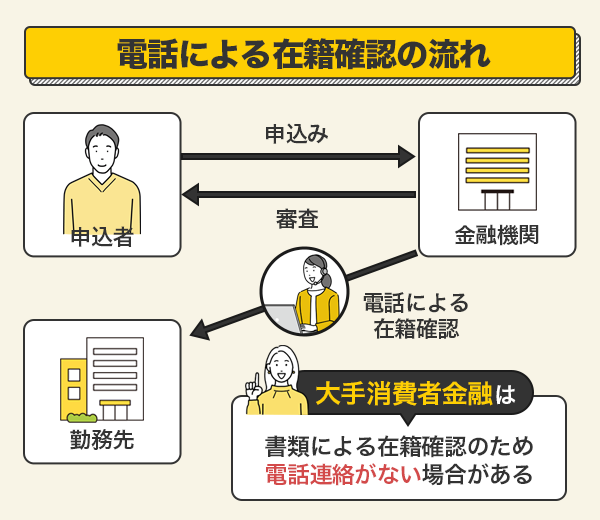

また、消費者金融で即日融資を受けるには、職場に電話で連絡を入れて本当に収入を得ているかチェックする「在籍確認」がスムーズに進まなければいけません。

プロミス、アイフル、アコムの審査では、原則在籍確認なしです。(※原則、電話での確認はせずに書面やご申告内容での確認を実施)この点が口コミで高評価の理由でしょう。

レイクの審査の場合は、不安な時に相談すれば書類の提出など別の方法に代えてもらえる可能性があります。

消費者金融から即日でお金を借りる場合は、申込をする時間には注意してください。特に土日は消費者金融により審査回答時間が短いこともあるので、土日に即日で消費者金融からお金を借りる場合は早めに申込することをオススメします。

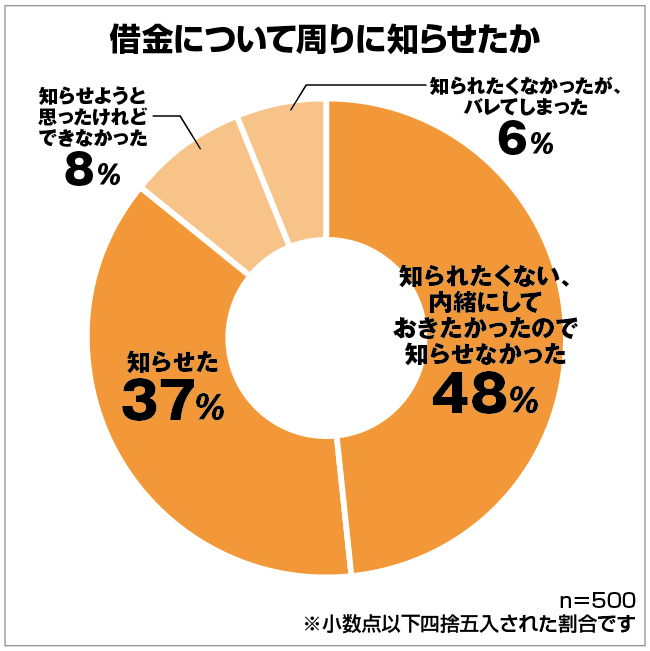

借入がバレるのではないかと心配する声も多く聞かれますが、自社調べのアンケートで借金について周りに知らせたか?という質問をしたところ、48%の方が「知られたくない、内緒にしておきたかったので知らせなかった」と回答しました。

知らせなかったと答えた人は、誰にも知られることなく借入ができていると考えられます。中には「知られたくなかったが、バレてしまった」という回答もあり、借金がバレてしまう可能性もあることがわかりました。

在籍確認なしのカードローンを紹介している記事で公開している「カードローン利用がバレてしまったことがあるか?」アンケートの結果も是非ご覧ください。

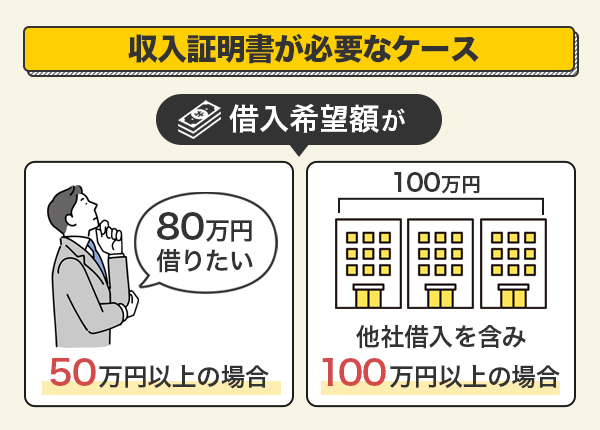

なお、消費者金融でお金を借りる時は本人確認書類と収入証明書が必要になるため、即日でお金を借りる場合は事前に用意しておくことをおすすめします。

収入証明書は

- カードローンの限度額が50万円以上の場合

- 他社借入を含み100万円以上の場合

などに必要となるので、お金を借りる金額に応じて収入証明書も用意しておくことをおすすめします。

審査に通らないか不安という場合は消費者金融の公式サイトで利用できる「簡易審査」などを受けて自分がお金を借りることができるのか簡単に診断してもらってから申し込みをしてみてください。

プロミス、SMBCモビットなど大手の消費者金融なら、闇金のように違法な貸し付けが行われないので、安全に最短即日でお金を借りることができるのでおすすめです。

ただし、カードローンを利用してお金をだまし取るといった詐欺はあるので、「このカードローンで契約していくらお金を借りてください。」というような作業を依頼されたとき、詐欺ではないのかよく確認してから申込することをおすすめします。

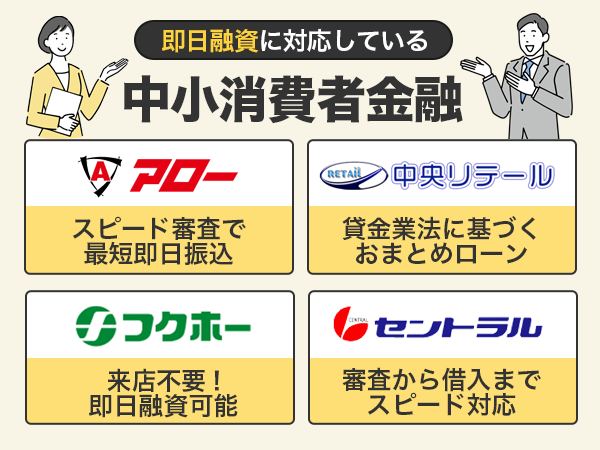

一部の中小消費者金融で即日融資が受けられる場合がある

中小消費者金融の中にも、即日融資に対応できる業者があります。中小消費者金融には、大手消費者金融で採用されているスコアリングシステムという審査方法ではなく、人の手で審査を行っている業者があるのがメリットです。

スコアリングシステムでは、申し込みの際に入力した項目を点数化して、自動的に審査結果が出されます。業者によって審査基準が違いますが、そこまで審査結果に大きな差が出ないのも事実です。

例として、以下のような中小消費者金融が即日融資に対応しています。

- アロー

- 中央リテール

- フクホー

- セントラル

申し込み方法が限られるなど、大手消費者金融と比較するとサービス面でやや不便に感じる可能性もありますが、大手で審査に落ちたときは一度試したい借入先です。

また、中小消費者金融の中には違法業者もあるため、即日で急いでお金を借りる場合でも、必ず正規の消費者金融であるのか調べてから利用することをおすすめします。

中小消費者金融でもブラックリストだとお金を借りることができないのは大手と同じですが、ブラックになった理由や現在の返済状況、返済能力によっては借りられる可能性はあるため、ブラックリストの方は中小消費者金融へ相談してみてください。

中小消費者金融の中には「過去に延滞事故を起こした人」の相談を受け付けている会社もあります。現在の収入・就労状況をしっかり証明できれば、返済能力を認められる可能性もありますよ。

大手消費者金融ほどスムーズにはいかなくても、国からお金を借りるより手軽・スピーディーに借りられる可能性が高いのが中小消費者金融です。

なお、消費者金融のカードローンなどで信用情報を元にお金を借りる場合、例えば少額10万借りる場合でも100万円借りる場合でも審査なしではカードローンを利用することはできません。消費者金融はお金を借りる時にどこの審査にも通らない場合に利用できる「ローンが通らない人のためのローン」と言われることもありますが、審査は甘いという訳ではないので、他社に落ちた場合やブラックリストになっている方は利用できない可能性も十分あります。

また、ローンなどでお金を借りると返済が発生し、返済できないと一括返済や信用情報の傷など、デメリットもあるので、お金を借りるなら返済のことも考えて借りることをおすすめします。

安定した収入があれば職種に関係なくお金を借りることができるのが、消費者金融カードローンのメリット。ただし職種や年収に関係なく、信用情報に傷のあるブラックリストの人だと、どのカードローンでも審査落ちしてしまいます。

審査落ちすると「審査を受けたが通らなかった」という記録が残ってしまいます。ブラックリストの心当たりや可能性がある人は、審査前に自分の信用情報開示を申し込んで確認しておきましょう。

信用情報開示は、スマホやPCからでも気軽に申し込むことができます。クレジットカードやキャリア決済から手数料を支払う必要がありますが、その場で自分がブラックリストかどうかが分かりますよ。

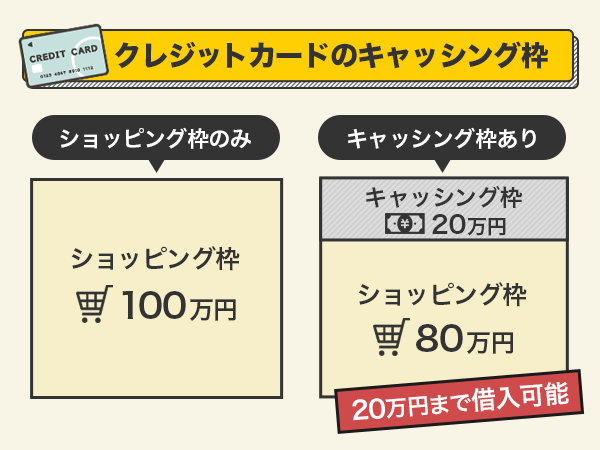

申し込み時にキャッシング枠を付けたクレジットカードで即日借入可能

クレジットカードには、買い物に利用できるショッピング枠と現金を借りられるキャッシング枠があります。

申し込みの際にキャッシング枠を付けるか決められるため、キャッシング枠に申し込んで審査に通ってカードが発行されていれば、すでにそのクレジットカードはキャッシングができる状態です。

クレジットカードにキャッシング枠が付いていれば無職などの方でも借りられる可能性があるので、お金を借りるところがない方でクレジットカードをお持ちの方はカードを確認してみてください。

クレジットカードのキャッシング枠でお金を借りる場合、「金利が高い」「借りられる金額が少ない」といったデメリットがあります。

ショッピングで支払いが遅れたなどの特別な理由がない限り、キャッシング枠が付いたクレジットカードなら即日現金の借入ができます。

| クレジットカードの種類 | 即日借入をする方法 |

|---|---|

エポスカード |

WEBで申し込むと審査結果がメールで届く カードをマルイの店頭受取にすると最短当日に受取れる |

アコム ACマスターカード(カードローン付き) |

一部の自動契約機むじんくんでその場でカードが発行できる |

消費者金融のアコムが発行するACマスターカード(カードローン付き)は、アコムのカードローンとクレジットカードの機能が1つになったカードです。

すでにキャッシング枠付きのクレジットカードをお持ちの場合、ショッピング枠の利用状況によってはキャッシング枠でお金を借りることができないこともあるため注意してください。

手持ちのクレジットカードにキャッシング枠がついていない場合、新たに審査を受けてキャッシング枠を付けてもらうこともできます。ただしキャッシング枠を付けるためには、カードローンと同様に審査を受ける必要があります。

利用するのがクレジットカードでも、審査は通常のカードローンとほぼ変わりません。他社借入や他の金融商品の利用状況でブラックリストになっていると不利になることは変わりません。

過去の延滞などでブラックリスト入りしている人は、審査を受けてもキャッシング枠を付けられない可能性に注意してください。尚、クレジットカードのキャッシング枠でお金を借りた場合は、翌月1回払いか定率リボルビング方式で返済することがほとんどです。

リボ払いでは、毎月一定の金額を支払う方法や、借入残高に対する一定の割合を支払う方法など、カード会社によって返済方法が異なります。

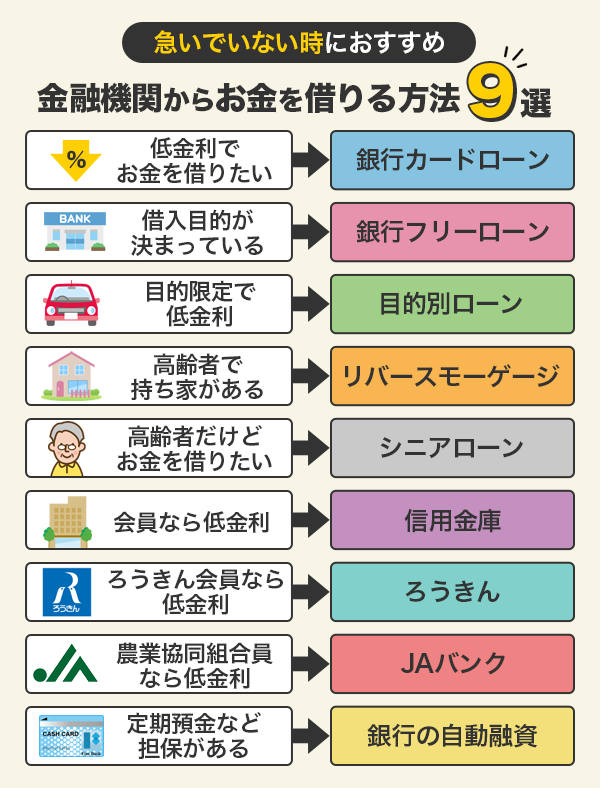

【急いでいない時】におすすめの金融機関からお金を借りる方法9選

即日融資ができない点に注意が必要ですが、金融機関からお金を借りる方法もあります。考えられる方法を9種類紹介するので、どのような借り方があるかチェックしてみてください。

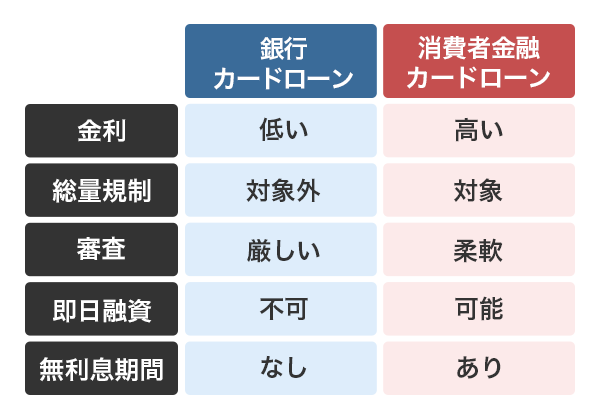

銀行カードローンは低金利だけど即日融資はできない

銀行カードローンは借りたお金の使い道が原則自由で、決められた利用限度額の範囲内で繰り返し借入ができる商品です。

銀行カードローンは総量規制の対象外なので、総量規制の関係で消費者金融などでお金を借りる事ができない方でも借りられる可能性があります。

銀行カードローンは正社員の方だけではなく、アルバイトやフリーターといった方でも金を借りることができます。

銀行カードローンは即日融資には対応していませんが、金利の平均が年18.0%程度の消費者金融カードローンと比較すると金利が低めな傾向にあります。急いで借りられなくてもいいので金利を抑えたい場合は、銀行カードローンを選びましょう。

一時的にお金を借りたい時に銀行カードローンを利用できますが、すぐにお金を借りる必要がある場合に対応できない可能性もあるため注意してください。

金利が低い点はメリットですが、銀行でお金を借りる時の審査が厳しいというデメリットがあるので注意してください。

ただし、消費者金融カードローンの無利息期間のサービスを使用するとそちらの方が返済額を抑えられる場合もあります。金利が低いからと銀行カードローン一択で考えてしまうのはもったいないので、返済計画を立てお得になる方で検討してください。

銀行でお金を借りる場合、返済日の自由がないというデメリットもあるため注意してください。

銀行カードローンを利用する際の注意点は、以下の通りです。

- 即日融資には対応していない

- 消費者金融カードローンと比較すると審査はどうしても厳しめになる

- 消費者金融カードローンと比較すると周囲に借金がバレやすい傾向にある

- 申し込み先の銀行の口座を作らなければいけない商品がある

- 地方銀行のカードローンは利用できる地域が限られている場合がある

- カードの郵送が必要になる

銀行カードローンによっては、申し込み先の銀行の口座がないと利用できません。口座を持っていない人は新たに作成する必要があるため、口座の作成をしてもいいか検討しながら借入先を選びましょう。

また、銀行カードローンはカード発行なしにできないことも多く、ローンカードやキャッシュカードの発行が必要で、銀行カードローンでお金を借りる場合は郵送を避けられないことがあります。

自宅に郵送されると家族にバレてしまうこともありますし、郵送後のカードを見られてしまってもバレる可能性があり、銀行カードローンでお金を借りる場合はバレる可能性も高いので注意が必要です。

カードローンは地方銀行でも扱われていますが、地方銀行のカードローンはその銀行の営業区域内に自宅や勤務先がある人しか利用できないケースが多く見られます。

また、以前はゆうちょ銀行と提携を組んでいたスルガ銀行のカードローン「したく」が展開されていましたが、現在は新規受付を終了しています。

全国から借りられる銀行カードローンの中で、金利が低めな商品を3つ紹介するので、チェックしてみてください。

| 銀行名 | 金利(年) | 口座作成の必要性 |

|---|---|---|

| りそな銀行カードローン | 3.5%~13.5% | 必要 |

| ソニー銀行カードローン | 2.5%~13.8% | 必要 |

| イオン銀行カードローン | 3.8%~13.8% | 不要 |

口座を作成してもいい場合は、りそな銀行カードローンが最も低金利で利用できます。口座を作成したくない場合は、イオン銀行カードローンがおすすめです。

例外はありますが、銀行では無利息期間が用意されていないため、この点については消費者金融に比べると銀行でお金を借りる時のメリットとなります。

ネット銀行のカードローンであれば消費者金融のように無利息期間が用意されていることもあるため、よりお得にお金を借りることができます。

銀行のカードローンは無職ではお金を借りることはできないため、無職で銀行から借りることを考えている場合は別の方法で借りることをお考え下さい。

ただし、無職の方でも配偶者に安定した収入がある方や、内定が決まった学生といった方は銀行からお金を借りることができることもあります。

なお、銀行でお金を借りる時に必要なものとしては「本人確認書類」や「収入証明書」があげられるので、銀行カードローンで借りる場合は事前に用意しておくことをお勧めします。

銀行でお金を借りる場合、いくらまで借りられるのかというと、銀行は総量規制の対象にならないので、年収の3分の1を超えてお金を借りることは実質可能ですが、高額の融資は難しいです。

そのため、銀行でお金を借りる場合も借入できる金額は最大でも年収の3分の1と考えておきましょう。

銀行カードローンの審査は厳しい傾向にあるので、もしも審査に通らないといった時は消費者金融でお金を借りることも検討してみてください。

銀行の場合は収入や家族構成、役職、他の金融商品の利用状況など…かなり細かく審査されます。ブラックリストに情報が載っていなくても、他の要員で審査落ちする可能性も考えられるのです。

銀行フリーローンは借入目的が決まっていれば低金利で借入OK

銀行フリーローンは以下の特徴を持つ商品です。借入先によっては「多目的ローン」「目的ローン」などの名称がついている場合もあります。多目的ローンの場合、複数の目的に利用できるケースもあります。

- 借入の時に借りたお金の使い道が決まっている必要がある

- 繰り返しの借入はできない

- カードローンより低金利な商品が多い

フリーローンもお金の使い道は幅広く様々な目的に使えますが、借入の時に使い道が決まっていなければいけない点がカードローンとは違います。カードローンの場合は、一度契約しておけば借入の都度お金の使い道を借入先に伝える必要はありません。

繰り返し借入をする性質の商品ではないので、貸したお金が返ってこないリスクは繰り返し借入をするカードローンより少ないと言えます。

利息には万が一返済が滞った時に損失を補うためのお金という意味合いもあるため、リスクが少ないフリーローンの方が金利を低くできるのです。

同じ銀行の商品でカードローンとフリーローンの金利を比較してみましょう。

| 商品 | 金利(年) |

|---|---|

| 三井住友銀行カードローン | 1.5%~14.5% |

| 三井住友銀行フリーローン(無担保型) | 5.975% |

上限の金利を比べると、フリーローンの方が8%程度低いのがわかります。

フリーローンは基本的には銀行で取り扱われていますが、消費者金融の中でプロミスがフリーローン商品を取り扱っています。「目的ローン」という名称で、借りたお金の使い道が決まっていれば、様々な目的に利用できる商品です。

プロミスのカードローンの金利は上限が17.8%で、目的ローンの金利の上限は16.5%と、目的ローンの方が金利が低くなっています。

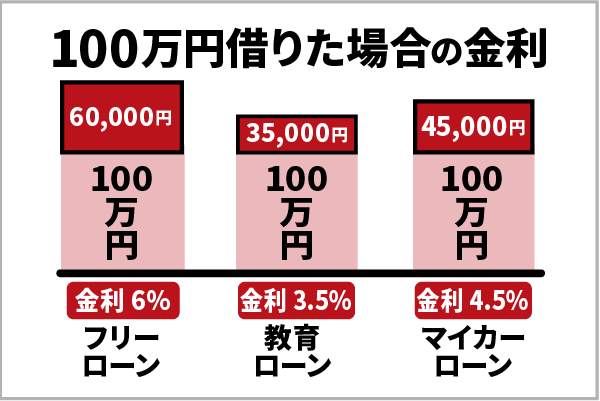

目的別ローンは目的を限定して銀行から低金利で借りられる

フリーローンはお金の使い道が決まっていれば様々な目的に使えますが、目的を限定して利用する目的別ローンもあります。目的別ローンの例は、以下の通りです。

- 住宅ローン

- リフォームローン

- マイカーローン

- 教育ローン

- デンタルローン

- ペットローン

銀行によってどのような目的別ローンが取り扱われているかは異なります。三井住友銀行とイオン銀行で扱われているローンを比較してみましょう。

| 銀行 | 目的別ローンの種類 |

|---|---|

| 三井住友銀行 | 住宅ローン・教育ローン・アパートローン・マイカーローン・開業医ローン |

| イオン銀行 | 住宅ローン・教育ローン・リフォームローン・自動車ローン・輝く女性サポートローン・ペットローン・デンタルローン・サブカルローン・自転車ローン |

イオン銀行ではかなり詳細に商品が分かれています。

たとえば自転車の購入が目的の場合、イオン銀行では自転車ローンが利用可能です。三井住友銀行の場合は、フリーローンを利用するという対応になります。

目的別ローンは、フリーローンよりもさらに低金利で借りられる可能性があります。三井住友銀行の商品を例に、フリーローンと目的別ローンの金利を比較しましょう。

| 商品 | 金利(年) |

|---|---|

| フリーローン(無担保型) | 5.975% |

| 教育ローン | 3.475% |

| マイカーローン | 4.475% |

金利を比較しながら、お得な商品を選んで借入をしましょう。

低金利でお金を借りるなら銀行の目的別ローンがおすすめですが、必ず審査は行われるので審査のポイントを抑えて申し込みすることをおすすめします。

銀行でお金を借りる場合、メリットだけではなくデメリットもあるので、デメリットのことも考えてお金を借りるようにしましょう。

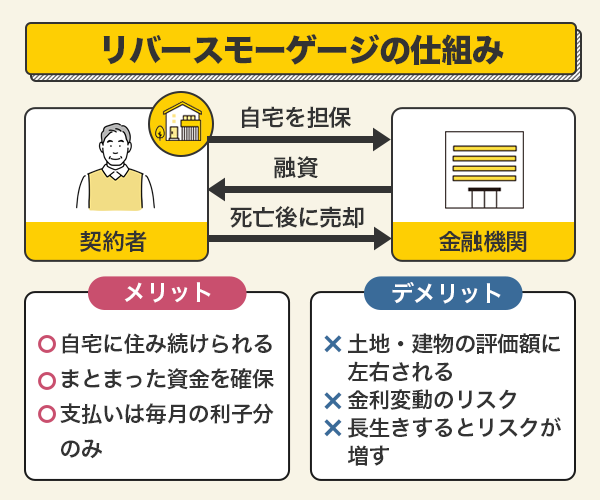

リバースモーゲージは自宅を担保に借りられる高齢者向け銀行商品

リバースモーゲージとは、以下の特徴を持つ高齢者向けのローン商品です。

- 自宅を担保にお金を借りる

- 月々の返済は利息分のみ

- 契約者が亡くなったら自宅を売却して返済に充てる

リバースモーゲージは、自宅を担保にお金を借りるのが大きな特徴です。元本の返済は自宅を売却したお金でするので、月々の返済額は利息分のみで負担が大きくありません。

高齢者が自分の持ち家を手放さず、資産価値として活用することで銀行からお金を借りることができるわけです。

お金を借してくれて、なおかつ自宅にずっと住み続けることができるのはありがたいですよね。

退職をしたけれどまだ住宅ローンの返済が終わっていない場合にも、リバースモーゲージを利用すればローンの残高を減らすことができます。

ただし、注意しておきたい点もいくつかあります。それはリバースモーゲージによって借入をする際には借入額が安くなるということです。

その借入額は、基本的に自宅を売却した金額の半分ほどになる…と言われているほどなのです。そして銀行ごとに借入額には差が出てきますから、事前にしっかりと調べてから利用を決めるべきでしょう。

さらに、リバースモーゲージを利用することで自分がいなくなったあとには自宅を売却するわけです。

つまり、自分の子どもたちには家という資産を残すことはできなくなりますよね。

本当に家が無くなってもいいのか、これから先住む予定がないのか、などしっかりと相談しておく必要があります。

一例として、以下の銀行でリバースモーゲージを扱っているため、自宅をお持ちの方はお金を借りることができます。

- 楽天銀行

- 東京スター銀行

- 三井住友銀行

シニアローンは高齢者向けの条件が揃ったローン商品

ローン商品の中には、高齢者を対象としたシニアローンもあります。年齢が高いと申し込めないローン商品は多くありますが、高齢者向けのローンなら申し込み可能です。

たとえばクレディセゾングループのセゾンファンデックスでは、80歳まで借り入れができるカードローンとフリーローンが取り扱われています。

地方銀行にも、シニア向けのローン商品が見られます。

東北銀行には申し込み時に60歳以上で81歳未満に完済できる人が申し込める「とうぎんシニアローン」という商品があります。東北銀行の例のような商品を取り扱っている銀行もあるので、地方銀行の商品をチェックしてみましょう。

信用金庫は会員になっていれば低金利で借入できる

信用金庫とは地域の人が会員や利用者になって、地域の繁栄のために助け合う目的で営業されている金融機関です。商品にもよりますが、基本的には営利目的ではないため低金利で借入ができる場合があります。

いくつかの商品を例に、金利を確認しましょう。

| 商品 | 金利(年) |

|---|---|

| 飯田信用金庫「カードローンきゃっする」 | 5.5%~14.5% |

| 飯田信用金庫「しんきんカードローン(リピートプラン用カードローン)」 | 9.80%・8.00%・6.50% |

| きのくに信用金庫「信金カードローン」 | 13.5% |

| 埼玉縣信用金庫 さいしんカードローン「自由自彩」 | 2.95%~14.3% |

銀行カードローンと同程度の金利のものもあれば、さらに低金利で借りられる商品もあります。利用先の信用金庫によって商品は様々で、カードローン以外に住宅ローンやマイカーローンなどを取り扱っているところもあります。

ろうきんの会員の人はろうきんから借りると低金利で借入可能

ろうきん(労働金庫)は働く仲間によって作られた福祉金融機関で、営利を目的としていません。営利目的ではないので、会員に有利なように金利が低い設定になっています。

国からお金を借りるのとは違って民間主体の金融機関ではあるものの、公的な要素を強く持っているのです。

ろうきんに出資している労働組合などに所属していたり、ろうきんと提携している生協の組合員になっていたりする人がろうきんの会員です。一般の人も、個人会員として出資したりろうきん友の会に入会したりすれば会員になれます。

ろうきんは全国に13か所あって、住んでいる地域や勤務先がある場所によって利用するろうきんが決まる仕組みです。ローンの金利や商品内容は利用先のろうきんによって異なっていて、会員の種類によって金利が異なるケースも見られます。

たとえば中国ろうきんのカードローン商品「マイプラン」は、会員の種類によって以下のように金利が異なります。

| 会員の種類 | 金利(年) |

|---|---|

| ろうきんに出資している労働組合などに所属している人 | 5.375%~8.875% |

| 提携している生協の組合員になっている人 | 5.775%~9.275% |

| ろうきん友の会に入会している一般の人 | 10.075% |

中国ろうきんの場合、「ろうきん友の会」に入会すれば一般の人として借入ができます。会員になれば低金利での借入が可能です。

ろうきんには以下のようなローンの取り扱いもあります。

- 住宅ローン

- 教育ローン

- 車のローン

- おまとめローン

- フリーローン

会員になっている人は利用を検討してみましょう。

特にろうきんのフリーローンは借入したお金の利用幅も広く、低金利なので、金利が安いローンでお金借りる必要がある方に向いています。

また、ろうきんのローンは貸し付け条件が厳しく、例えば年収制限と居住地や勤務地域が限定されることもあるため、低金利のろうきんでお金を借りる場合は貸し付け条件を良く確認する必要があります。

ただし非営利の金融機関とは言え、審査は銀行・消費者金融と同等に厳しく行われます。「ろうきんは審査が緩い」などの口コミもありますが、ブラックリスト入りしているような人だと審査落ちの可能性が高いでしょう。

ろうきんの有担保型のローンの場合だと、金融事故から数年経っている人であれば審査に通る可能性も低いですが考えられます。

JAバンクは農林水産業を営む人が低金利で借入可能

カードローン商品の金利は利用先のJAバンクによって異なり、いくつか調べてみたところ上限の金利には以下のような例が見られました。

- 年10.7%

- 年12.0%

- 年13.0%

会員になっていれば、低金利での借入が可能です。

カードローン商品以外に、以下のようなローンの取り扱いもあります。

- 住宅ローン

- リフォームローン

- マイカーローン

- 教育ローン

- 多目的ローン

- フリーローン

- JAの農業融資

農業融資も受けられるので、農業を営んでいる方に特に向いています。

JAバンクでお金を借りる場合も、銀行と同様に総量規制の対象外貸付となります。審査は銀行よりも若干易しい程度で、消費者金融よりは厳しく精査されるでしょう。

信用情報機関の調査や書類審査などに合格して契約する必要があるため、当然ブラックリスト入りしている人は借りられません。即日融資はもちろんできませんし、他の金融機関と比べると手続きも少し複雑に感じられるでしょう。

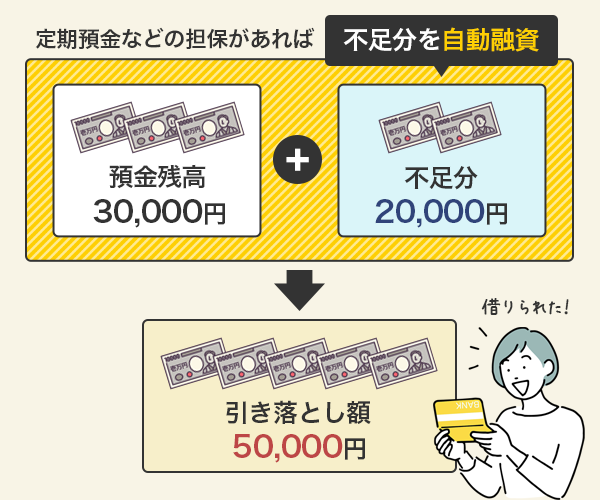

銀行の総合口座を持っている人は定期預金などからの自動融資が可能

銀行の総合口座を持っている人は、定期預金など担保となるものがあれば、お金が足りなくなった時に定期預金を解約せずに自動融資が受けられます。

総合口座での借入方法は、銀行によってルールが異なっています。いくつか例を見てみましょう。

| 銀行 | 総合口座の借入のルール |

|---|---|

| 三井住友銀行 | 合計400万円まで自動融資が可能 ※定期預金と積立型預金などを担保に200万円まで 国債などの公共債を担保に200万円まで |

| みずほ銀行 | 定期預金があれば不足額分が借りられる 普通預金の残高を超えての払い戻しや口座振替で不足した金額分 |

総合口座を持っていない人や、持っていても定期預金など担保になるものが無い人は利用できませんが、利用できれば定期預金を解約しなくて済む点がメリットです。

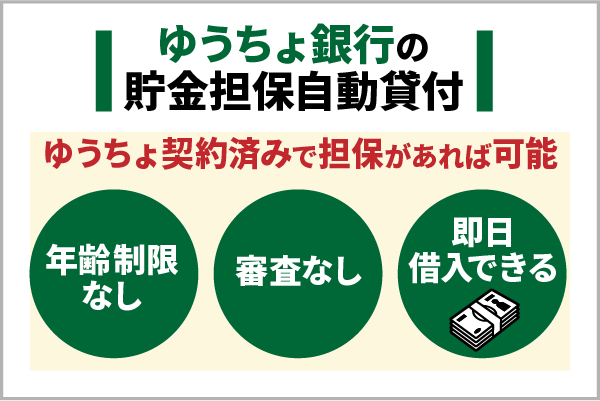

ゆうちょ銀行にも同様に、定期貯金を担保として貸し付けを受ける「貯金担保自動貸付け」というサービスがあります。

ゆうちょの「貯金担保自動貸付」でお金を借りる場合、ゆうちょと契約しており担保がある場合は即日でお金借りることができます。

また、ゆうちょの自動貸付は、担保があれば審査なしでお金借りることができるため、信用情報に不安を感じる方でも安心して借りることができます。

ゆうちょ銀行の自動貸付には年齢制限がないようなので、未成年の方でもお金を借りることは可能です。さらに、ゆうちょ銀行の自動貸付は担保があれば無職の方でもお金を借りることができます。

ただし担保となるゆうちょの貯金を預け入れるためには、あらかじめ来店して手続きをする必要があるため要注意。

ゆうちょの自動貸付けは銀行や消費者金融よりもかなり低金利になっている他、貸付期間は最大2年間とされています。貸付期間内なら何回でも分割して返済できるなど、返済の負担が少ないのも魅力です。

なお、ゆうちょ銀行ではカードローンやフリーローンも扱っており、審査に通ればローンでお金を借りることもできます。

返済に困っている時はおまとめローンや借り換えで状況を打破しやすくなる

すでに借入があり、返済に困っている時にお金を借りたい場合におすすめの方法を2つ見てみましょう。

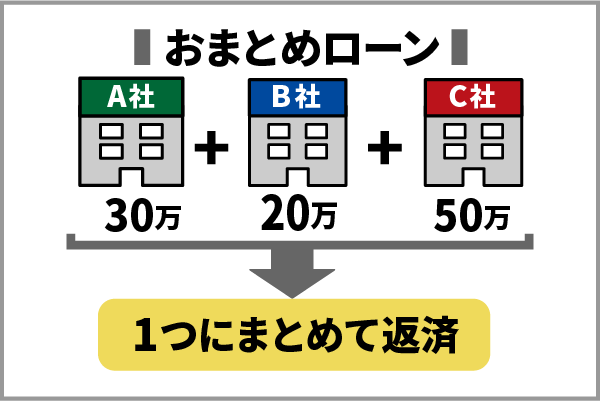

おまとめローンは金利が下がったり管理がしやすくなったりとメリットが多い

おまとめローンの特徴を確認しましょう。

- 追加の借入はできず返済のみ

- 複数の借入がまとめられるので返済が月1回で済む

- 返済額を返済しやすい金額に調整してもらえる

- 条件によっては金利が下がる場合がある

- 条件によってはおまとめ前よりも返済総額が増える可能性がある

おまとめローンは返済を進めるための商品なので、カードローンのように繰り返しの借入はできません。ただし、カードローンを使った一本化方法もあり、カードローンならおまとめ後もお金を借りることが可能なので、利便性を持たせたい場合におすすめです。

複数の借入を1つにまとめると、おまとめ前には月に複数回あった返済日が1日になり、管理が楽になります。複数の場所に返済すると返済額の総額が高額になりがちですが、おまとめローンでは無理のない返済額に調整してもらえるのもメリットです。

また、借入件数や借金が多すぎるとおまとめローンの審査に通らない可能性もあるため、おまとめローンでお金を借りる場合は注意してください。高額のお金を借りる傾向があるおまとめローンは審査も厳しい傾向にあるため、審査のポイントを抑えて申込することをおすすめします。

おまとめローンは銀行などの金融機関や消費者金融で申し込めます。大手消費者金融の中でおまとめローン商品を取り扱っているのは、以下の業者です。

- プロミス

- アイフル

複数の借入の返済に困っている場合は、ぜひ相談しましょう。

なお、消費者金融のおまとめローンは総量規制の対象外なので、収入の3分の1を超えて借りることができます。

おまとめローンでお金を借りる場合は、審査に時間がかかることもあるため、急いでいる場合に即日で借金の一本化をできないこともあります。

ただし、消費者金融のおまとめローンは即日でお金を借りることができる可能性があるため、即日で一本化する時は消費者金融のおまとめローンの利用を検討してみてください。

ちなみにゆうちょなどではおまとめローンの取り扱いはありません。おまとめローンをお探しの人は、消費者金融や銀行などを頼ってみましょう。

借入が1か所でも低金利のローンに借り換える方法もある

おまとめローンは複数の借入をまとめる商品ですが、借入先が1か所でもローンを借り換えれば返済の負担を減らせる可能性があります。

借り換えに利用できるローンには、借り換え専用ローンもありますが、通常のカードローンやフリーローンなどでお金を借りることで借り換えもできるので、カードローンなどでの借り換えもおすすめです。

金利が高めのカードローンを利用している場合、金利が低めのカードローンに申し込み直して以前の借り換えを完済すれば、金利の負担が減る可能性があります。

しかし借り換え後の返済プランによっては金利が下がっても、返済総額が増える可能性もあるため、借り換えでお金を借りる場合は返済の総額についても確認しておくことをおすすめします。

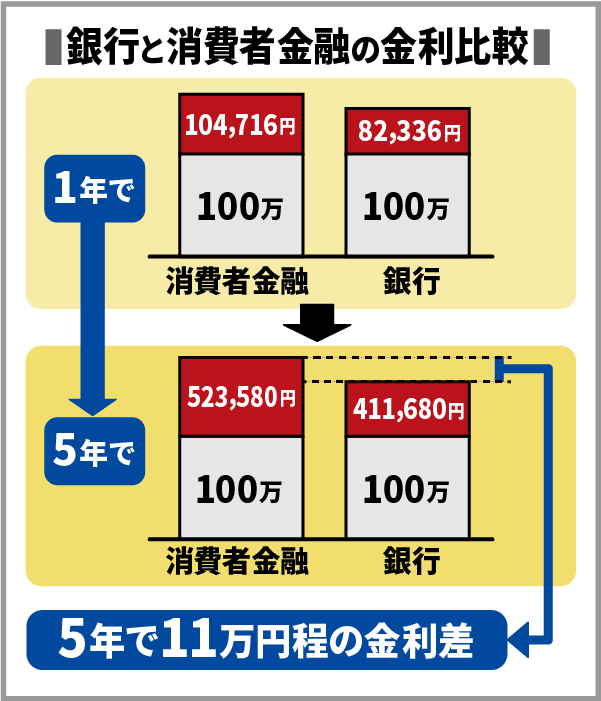

消費者金融の一般的な金利である年18.0%の金利で100万円を5年かけて返済する場合と、銀行カードローンの一般的な金利である年14.5%の金利で100万円を5年かけて返済する場合の利息額を比較しましょう。

- 金利年18.0%の場合:523,580円

- 金利年14.5%の場合:411,680円

5年間で11万円程度の差が出ているのがわかります。

また、金利が低い商品ほど審査が厳しい点にも注意が必要です。金利には万が一返済が滞る利用者が出た時に備える意味もあるため、滞納者ができるだけ出ないようにしなければいけません。そのためには、審査が厳しくなるのです。

一度審査を受けて通らなかったら今のところで返済を続ける方法もあるので、1か所試しに申し込んでみてもいいでしょう。

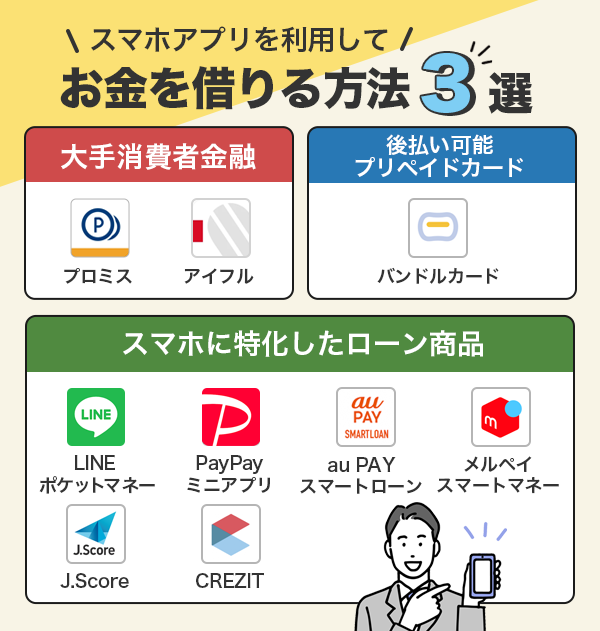

スマホ申込やスマホ手続きなど、スマホを利用してお金を借りる方法3選

最近ではスマホを利用してお金を借りられるサービスも増えています。自宅に居ながら手続きができるため、便利です。スマホを利用してお金を借りる方法を3つ紹介します。

大手消費者金融のスマホ申し込みを利用する

大手消費者金融の中には、スマホアプリを利用して申し込みから契約までできるものがあります。以下の消費者金融は、スマホアプリでの申し込みに対応しています。

- プロミス

- アイフル

無料のアプリをインストールすることで、WEB完結で便利に借入の申込をすることができます。

プロミスとアイフルは会社や自宅への電話連絡や郵送物も避けられるので、会社の人や家族に内緒で借入できるため、内緒でお金を借りる時におすすめです。

さらに実際に借入をする際には契約機ではなくローソンやセブン銀行のATMをいつでも利用できるのも嬉しいポイントです。自分の都合に合わせられるのはやはり利便性が高いですね。

スマホアプリを利用すると、アプリをカード代わりに利用してカードレスでの借入も可能です。業者によって対応している銀行が異なるので、チェックしましょう。

| 消費者金融 | スマホアプリで借入できる銀行 |

|---|---|

|

プロミス |

セブン銀行・ローソン銀行 |

|

アイフル |

セブン銀行・ローソン銀行 |

それぞれWEBから申込を完了させた後、アプリに受け取ったログイン情報を紐づけることでとてもスムーズに手続きを行えます。

SMBCモビットにもアプリはありますが、申し込みには対応していません。

LINE・PayPayなどのローン商品はスマホ手続きが可能

ローン商品の中には、スマホに特化したものがあります。スマホを使い慣れている人は、手続きがしやすく便利です。

いくつか商品の例を見てみましょう。

| 商品 | 特徴 |

|---|---|

| LINE ポケットマネー | 申し込み、審査、借入がすべてLINEで完結する 借入の申し込みをするとLINE Payに入金される LINE Scoreを元に利用限度額が決定される |

| PayPayミニアプリ お金を借りる(PayPay銀行) | PayPayアプリからPayPay銀行カードローンに申し込める 借りたお金はPayPay銀行の口座に振り込まれる |

| au PAY スマートローン | au IDを持っている人向け スマホですべての手続きが完結する 借入はセブン銀行のスマホATMを利用する |

| メルペイスマートマネー | 1,000円~20万円までの少額の融資が受けられる メルカリアプリから申し込んで審査を受ける 一般的な基準ではなくメルカリの利用実績で審査される 借りたお金はメルペイ口座に付与される |

| J.Score 「AIスコア・レンディング」 | AIを活用して利用者の信用力や可能性をスコア化する AIスコアに応じて融資条件が決定される |

| CREZIT | スマホで少額の融資が受けられる 3か月間は金利0円で借りられる 信用を積むと借りられる金額が上がる |

LINEポケットマネーのLINE Scoreとは、利用者のライフスタイルやLINEの利用状況を数値化したものです。

スマホを利用してお金を借りる場合は、普段よく利用しているサービスと連携しているものを選ぶと借りやすいでしょう。

メルペイスマートマネーは2021年の8月に株式会社メルペイによって開始された新しいサービスです。

普段からメルカリを利用している方ならメルペイはとても馴染みがあるものではないでしょうか。

借入したお金はメルペイにチャージすればすぐ利用することができますし、スマホで簡単に借入できるのでおすすめです。

「バンドルカード」は後払いも可能なプリペイドカード

バンドルカードとは、誰でも作れるVisaプリペイドカードです。プリペイドカードは事前に支払いをした分だけ利用できるカードなので、バンドルカードも通常は利用する金額を事前にチャージしてショッピングに使います。

バンドルカードを作成する時は審査が行われないため、ブラックリスト入りしている人でも簡単に利用できます。支払いにクレジットカードが必要だけど、審査を受けられない…という人に便利なサービスです。

ただしバンドルカードの後払いを利用してお金を借りる場合は、その都度審査を受ける必要があります。審査内容はバンドルカード独自の条件で行われるため、ブラックリストになっている人でも後払いを利用できる可能性がありますよ。

後払いを利用すれば借入と同じ仕組みでお金がなくてもショッピング可能

バンドルカードのように、後払いを利用して借入と同じ感覚でショッピングをする方法を2種類紹介します。

クレジットカードは後払い式なのでお金がない時期を乗り切れる

クレジットカードは後払い式なので、お金がない時期でもショッピングが可能です。

返済できない状態が続くとカードの利用が止められるので、支払いができるあてがない場合は利用しない方がいい方法ですが、支払いが可能なら一時的にお金のない時期を乗り切れます。

電子マネーをクレジットカードに紐づけて利用している場合は、電子マネーの支払いも後回しにできます。

ただしクレジットカードも審査がありますから、事故情報でブラックリスト入りしている人は利用できません。新たにクレジットカードを作ることはもちろん、契約中のクレジットカードも解約されることがほとんどです。

厳選、比較して最強のクレジットカードを紹介している記事、おすすめのクレジットカードの記事も是非ご覧ください。

キャリア決済は携帯電話の料金引き落としと一緒にまとめられる

携帯のキャリア決済を利用してショッピングをしても、支払いを後回しにできます。携帯電話の料金と一緒に引き落とされるので、一時的にお金がない場合でもショッピングが可能です。

キャリア決済の利用限度額はそれほど高くないので、高額の利用ができない点に注意しましょう。

大手キャリアの上限額は、以下の通りです。

| キャリア | キャリア決済の上限額 |

|---|---|

| ドコモ | 10万円 |

| ソフトバンク | 10万円 |

| au | 10万円 |

大手3社は上限額が10万円までとなっていました。年齢や利用状況などによっては、上限額が異なる場合もあります。

少額のお金を借りたい場合には、キャリア決済での対応も検討しましょう。

ちなみに携帯電話のキャリア決済は、ブラックリストの影響を受ける場合と受けない場合があります。キャリア決済を利用できるかは携帯会社の意向によりますから、ブラックリスト入りしていてもキャリア決済による後払いなら利用できる可能性があるのです。

もちろん携帯会社との契約中に悪質な行為が見られたり、代金の支払いが滞納されていたりする場合は、キャリア決済は使えません。また、キャリア決済の支払いが滞ると事故情報が記録され、ブラックリスト入りしてしまうためよく注意しましょう。

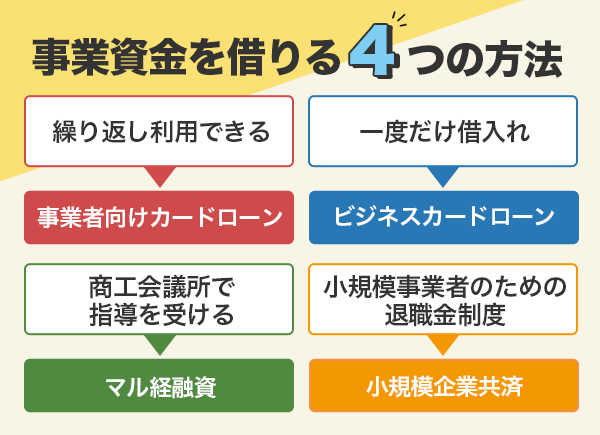

事業向けローンや小規模企業共済…事業資金としてお金を借りたいときの4つの方法

事業を目的としてお金を借りたい時に利用できる方法を、4つ紹介します。事業のお金が足りなくて困っている場合に、利用できる方法を見つけてみてください。

事業者向けカードローンは繰り返して利用できる

事業資金を繰り返し借入したい場合は、事業者向けカードローンを利用しましょう。一般の人向けのカードローンと同様に、利用限度額の範囲内で繰り返しの借入が可能です。

事業者向けカードローンは、銀行や消費者金融で取り扱っています。PayPay銀行や千葉銀行などで取り扱いがあります。千葉銀行の商品は千葉銀行と6か月以上融資取引がある人しか利用できません。千葉銀行のように条件がある場合もあるため、注意しましょう。

消費者金融で事業者向けのカードローンが利用できるのは、以下の業者です。

- プロミス「自営者カードローン」

- アコム「ビジネスサポートカードローン」

- アイフル「事業サポートプラン」

信販会社のオリエントコーポレーションでも、「CREST for Biz」という個人事業主向けのローンカードの取り扱いがあります。

商品によって、個人事業主しか利用できないものや法人でも利用できるものがあります。借入先を決める際は、対象者を確認してから申し込みをしましょう。

また、事業者向けのローンは、ローンを申請した時の用途以外に使うことができないこともあるため注意してください。

ビジネスローンは繰り返して借入をしない人向け

事業者向けのローンの中には、カードローンのように繰り返し借入ができない形式のものもあります。一度借入ができれば問題がない場合は、ビジネスローンを利用しましょう。

東京スター銀行の「スタークイックビジネスローン」や、オリエントコーポレーションの「オリコビジネスサポートプラン」などがカードローン形式ではないビジネスローンです。

マル経融資は商工会議所で指導を受けた人が無担保で借りられる

利用するためには以下のような条件があります。

- 従業員の人数が20人以下(業種によっては5人以下)

- 商工会議所地区内で1年以上事業を営んでいる

- 経営指導を6か月以上受けている

- 税金を完納している

- 融資の対象となる事業内容である

利用前に条件をチェックしておきましょう。

商工会議所での融資にも、審査時に信用情報を照会して返済能力を確かめます。そのため過去に延滞があったり、ブラックリストとして事故情報が記録されている人は融資が極めて難しいでしょう。

また、商工会議所の経営指導員との関係の悪さなども審査に影響するため注意しましょう。

小規模事業者のための退職金制度「小規模企業共済」からの借入

小規模企業共済とは、本来は小規模企業の経営者や役員が退職時や廃業時の生活資金に充てるために積み立てる退職金制度です。

貸付には以下のような種類があり、目的に合わせて借入ができます。

- 一般貸付制度(事業資金の借入)

- 緊急経営安定貸付け(環境変化で資金繰りが困難な時の借入)

- 傷病災害時貸付け(病気や怪我の際の借入)

- 福祉対応貸付け(家族などの福祉の向上のための借入)

- 創業転業時・新規事業展開等貸付け(事業を変える際などの借入)

- 事業承継貸付け(事業承継に必要な借入)

- 廃業準備貸付け(廃業のための借入)

理由によって利用できる貸し付けが違うので、確認してから利用しましょう。

カードローン自営業の記事では個人事業主の資金調達方法、自営業だからこそおすすめのカードローン商品を紹介しています。

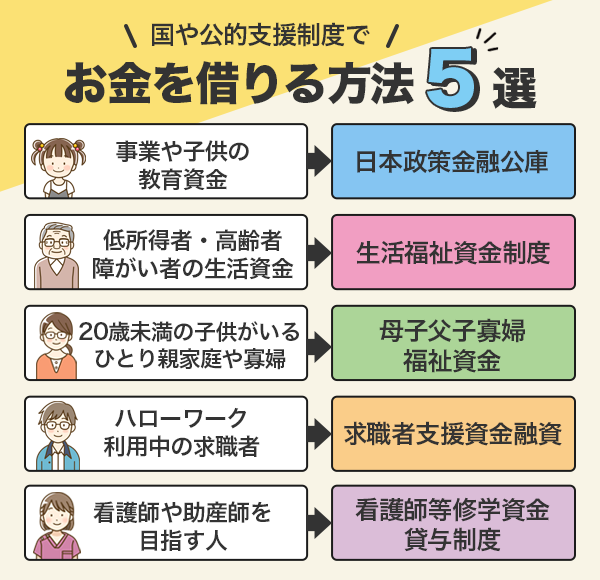

【国の機関による融資や公的支援制度を利用】してお金を借りる方法5選

金融機関や消費者金融での借入が難しい場合は、国の機関による融資や公的支援を利用しての借入方法を検討しましょう。考えられる方法を5つ紹介するので、利用できる制度がないかチェックしてみてください。

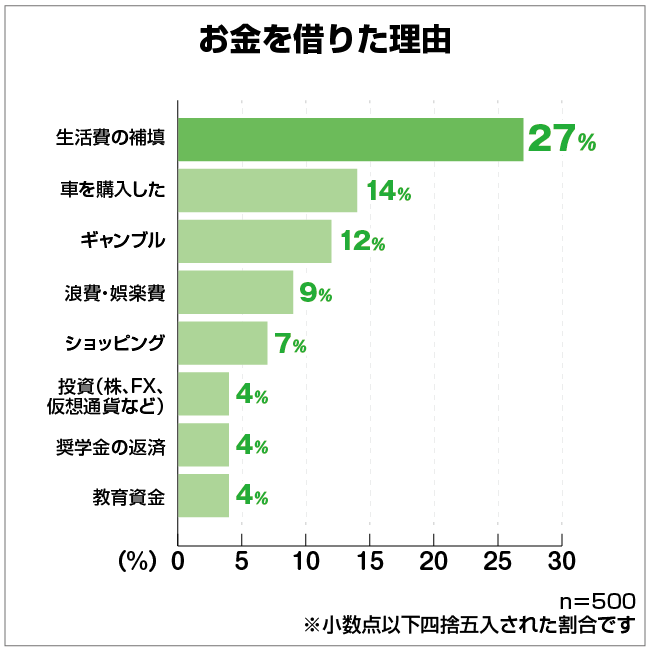

借入をする理由を自社調べのアンケートで調査したところ、生活費の補填が最も多く27%でした。

次いで車の購入14%でした。まとまったお金が必要になったときに、というよりも、普段の生活に必要なお金が足りないからという人は多いようです。

カードローン・消費者金融などの借入先から借りて乗り切れる場合は、問題ありません。それでは乗り切れないほど生活に困っている場合には、公的支援の方が向いている可能性もあります。

ただし、もちろん国からお金を借りる場合、公平で厳重な審査が入るため、融資までの時間がながくて3ヶ月かかったりとします。国の機関からの融資や公的支援を使って国からお金を借りる場合、即日で借りることはできないため急いでいる場合は注意が必要です。

実際には審査が通らず融資を受けられなかったという声も多く、審査は厳しめと認識しておいた方がいいでしょう。

無職の方は市役所でお金を借りることは可能ですが、審査が厳しいため融資を受けられない可能性も高いです。

例えば、無職の方でも就職活動をしていない、生活が苦しくない、といった場合は無職の方は国からお金を借りることは難しい可能性があります。

申請する際は、自分の状況をしっかり見直し、制度ごとの条件に適しているかどうかの確認をしてください。お金を借りるところがない無職の方は市役所からお金を借りることができない可能性もあるため、その場合は別の方法でどうにかすることを検討する必要があります。

市役所などでお金を借りる場合、即日に対応していませんが、消費者金融や銀行系ローンよりも低金利でお金を借りることができるため、借りた後の返済負担も抑えることができます。

国からお金を借りる場合は即日でお金を借りることはできませんが、審査なしで融資は受けられないので、審査は必ず受ける必要があります。

日本政策金融公庫は政府金融機関として借入できる

事業を行っている人や子供の教育にお金が必要な人は、日本政策金融公庫からの借入を検討しましょう。

日本政策金融公庫は、政府金融機関として以下のような役割を持っています。

- 一般の金融機関が行う金融を補完する

- 中小企業・小規模事業者や農林漁業者等の資金調達に役立つ

事業関連の融資の種類がかなり多いので、事業を行っている人は便利に借入できます。目的に合わせて細かく分けられているため、借入をしたい場合はローン商品の内容を確認してから申し込みをしましょう。

一般の人が借入できるのは、教育資金です。「国の教育ローン」というローンがあり、年1.66%という低金利で借入ができます。年収などに制限があり、利用できる人に限りはありますが、多くの人が借入可能な条件です。

生活福祉資金制度は社会福祉協議会が窓口になり無利子で融資を受けられる

生活が苦しく消費者金融などで借りるのが難しい場合は、生活福祉資金貸付制度が利用できないか確かめましょう。

生活福祉資金貸付制度とは、以下の家庭を対象として低金利または無利子で融資を行う制度です。

生活福祉資金貸付制度で市役所からお金を借りる場合、即日には対応していませんが、一時的にお金を借りたいに利用することもできます。

- 市町村民税非課税程度で他から融資を受けるのが難しい低所得世帯

- 障害者が属している障害者世帯

- 65歳以上の高齢者が属している高齢者世帯

国からお金を借りる生活福祉資金貸付制度は生活が苦しい人向けとなっているため、例えば「低金利だから利用したい」といった理由などで融資を受けることは不可能です。

また、公的な融資で国からお金を借りる場合でも審査が行われるので、審査なしでお金を借りたいという方は注意してください。

資金の種類は以下の通りで、目的によって借りられる金額などが違います。

| 資金の種類 | 分類 | 金利(年) |

|---|---|---|

| 総合支援資金 | 生活支援費 住居入居費 一時生活再建費 |

連帯保証人あり:無利子 連帯保証人なし:年1.5% |

| 福祉資金 | 福祉費 緊急小口融資 |

福祉資金連帯保証人あり:無利子 福祉資金連帯保証人なし:年1.5% 緊急小口融資:無利子 |

| 教育支援資金 | 教育支援費 修学支援費 |

無利子 |

| 不動産担保型生活資金 | 不動産担保型生活資金 要保護世帯向け不動産担保型生活資金 |

年3.0%と長期プライムレートのうち低い方 |

借りる資金の種類によって申し込みから借入までの流れが違うので、まずは社会福祉協議会に相談しましょう。就職が内定していない人が総合支援資金または緊急小口資金を利用する場合、生活困窮者自立支援制度の自立相談支援事業を利用する必要があります。

市役所で利用できる生活福祉資金貸付は借入まで1か月ほどかかるため即日融資できませんが、緊急小口資金は最短だと5日程でお金を借りることができます。

なお、市役所などで申請できる緊急小口資金は令和4年の9月30日で受付終了しているので即日など、急いでお金が必要な時はほかの方法でお金を借りる必要があります。

総合支援資金は、失業者を主な対象とした国からお金を借りる制度です。お金を借りることと一緒に、ハローワークでの相談支援など、就業のためのサポートもセットとなっていますよ。

生活福祉金制度でお金を借りる場合、審査は社会福祉協議会が行います。ブラックリスト入りしていても申し込めますが、返済能力が乏しければ借りられない可能性もあります。

また、生活福祉資金貸付制度では利用目的が限定されているため、借金返済には使えないと考えましょう。他社借入でブラックリスト入りしてしまっている人は、債務整理を進められるかもしれません。

母子父子寡婦福祉資金は20歳未満の子を持つひとり親家庭への融資制度

20歳未満の子供がいるひとり親家庭の人や、配偶者が死亡したなどの理由で婚姻後一人になった寡婦は、母子父子寡婦福祉資金による借入が可能です。

母子父子寡婦福祉資金とは、20歳未満の児童を扶養しているひとり親家庭や寡婦などに対する融資制度で、以下のような資金の種類があります。

| 資金の種類 | 融資の対象者 |

|---|---|

| 事業開始資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 事業継続資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 修学資金 | 母子家庭の母または父子家庭の父が扶養する児童・寡婦が扶養する子・父母のいない児童 |

| 技能習得資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 修業資金 | 母子家庭の母または父子家庭の父が扶養する児童・寡婦が扶養する子・父母のいない児童 |

| 就職支度資金 | 母子家庭の母または父子家庭の父が扶養する児童・寡婦が扶養する子・父母のいない児童 |

| 医療介護資金 | 母子家庭の母または児童・父子家庭の父または児童・寡婦 |

| 生活資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 住宅資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 転居資金 | 母子家庭の母・父子家庭の父・寡婦 |

| 就学支度資金 | 母子家庭の母または父子家庭の父が扶養する児童・寡婦が扶養する子・父母のいない児童 |

| 結婚資金 | 母子家庭の母・父子家庭の父・寡婦 |

生活資金から引っ越し資金、子どもの進学のためにかかる資金、介護のための資金、また親自身が資格を取得するための資金など、幅広い用途に対応していますね。

利子は資金の種類によって無利子または保証人ありで無利子・保証人なしで年1.0%です。低金利で借りられるので、返済がしやすくなっています。

求職者支援資金融資はハローワークで求職中に借入できる

ハローワークで就職先を探していて、職業訓練受講給付金を受給する予定がある人は、求職者支援資金融資が受けられます。

職業訓練受講給付金を受給しても訓練受講中の生活費が不足する場合に、月額5万円(または10万円)を上限として、受講予定訓練月数分の借入が可能です。貸付利率は年3.0%なので、利息の負担がそれほど大きくなりません。

月額は配偶者の有無などによって決まります。

融資を受けるには、ハローワークで貸付要件の確認などの手続きをしてから、ハローワークが指定する金融機関で借入の手続きをしましょう。

国からお金を借りる求職者支援資金融資は即日融資に対応していないため、ハローワークでお金を借りることを検討している方は注意してください。

看護師等修学資金貸与制度は看護師や助産師を目指す人が借入できる

以下の職業に就きたい人は、自治体が設けている看護師等就学資金貸与制度が利用できる場合があります。

- 看護師

- 准看護師

- 助産師

- 保健師

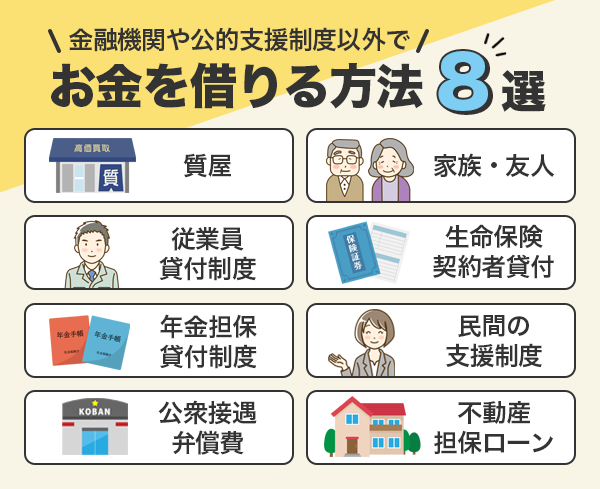

金融機関や公的支援制度以外で身近なところからお金を借りる方法7選

消費者金融や金融機関、公的支援制度などを利用するのではなく、身近なところでお金を借りる方法もあります。考えられる借入先を7種類紹介するので、参考にしてみてください。

審査なし、即日でお金を借りる方法もあるため、急いでいる場合や信用情報に不安がある場合、ローンで借りられない方が審査なしで借りる方法がおすすめです。

質屋やフリマを使ってモノを売ったり、モノの価値によってお金を借りたりする方法なら審査も特にないので、お金を借りるところがない時に利用してみてください。

また、有担保での貸し付けなら無職の方でもローンなどを組めることもあるため、無職の方でお金を借りるなら有担保のローンの利用を検討してください。

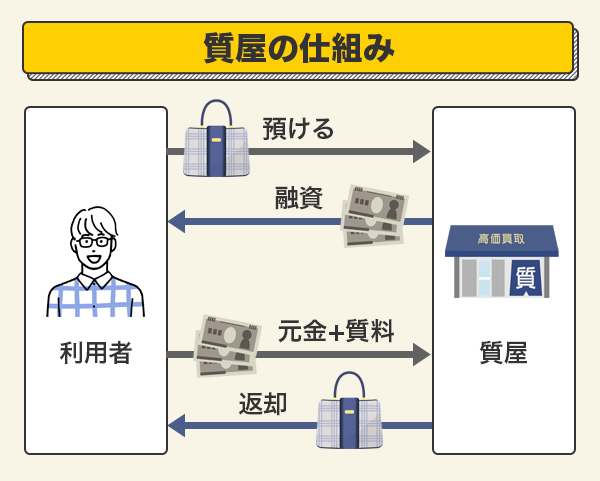

質屋は預けた品物の査定額分のお金を借りられる

貴金属やブランド品など、預けられるものがある時に便利に借りられるのが、質屋です。質屋では、品物を預け入れると品物の査定価格分のお金を借りられて、お金を返済すれば品物が戻ってきます。品物を預けるので、審査はありません。

質屋で預けられるものの例を見てみましょう。

- ブランド品

- 金・プラチナ

- 時計・宝石

- 家電製品

- カメラ・レンズ

- スマホ・パソコン・タブレット

- 古銭・記念金貨・外国金貨

- お酒

お酒や古銭など意外なものも預けられます。

質屋を利用する時は以下の点に注意しましょう。

- 預かり期間は通常3か月

- お金が返せなければ品物は戻ってこない

- 金利が高い

通常の預かり期間となっている3か月以内にお金を返せなければ、品物が戻ってきません。失っても問題が無い物なら返済をしなくていい点で安心ですが、大切なものだと困ります。質屋の金利はかなり高いので、利息にも注意しましょう。

質屋の利息は日割り計算もできませんから、返済が遅くなればなるほど返済が厳しくなりがちです。また、質屋で預けた物の査定額全額分は借りれない点にも要注意です。

質入れをする場合は、査定額の7~8割程度しか借りれない仕組みになっています。例えば査定額が10万円の物を質入れする場合には、7万円~8万円程度しか借りれません。

ブランド物を質入れする場合は、保証書がないと信ぴょう性がないと判断され、お金を借りれないこともあるため気を付けましょう。

さらに覚えておきたい点として、基本的に質屋では20歳以上でないとお金を借りれないという原則があります。

18歳以上なら保護者の同意がある場合は利用できるところも地域によってあるので、あらかじめチェックしておきましょう。

質屋は審査なしでお金を借りることができるため、信用情報や収入などでカードローンの審査に不安を感じる方や審査落ちして借りれない人にもおすすめです。

質屋は審査不要なので収入がない主婦の方でもお金を借りる方法として利用することができます。

また、質屋も即日でお金を借りることができるため、即日で一時的にお金を借りたいという時に向いています。質屋は審査なしでお金を借りることはできますが、借りられるのは預けた品物の価値次第なので、例えば5万円欲しいといった時に5万円借りることができない可能性もあります。

直接質屋に物を持って行くことに迷いがある人は、まず査定だけでも受けてみるのがおすすめです。最近はスマホアプリやLINEなどを通じて、オンラインで写真だけで査定してくれる質屋も多くありますよ。

売っても問題がない価値がある不用品がある場合は、質屋でお金を借りるのではなく、フリマやオークションで不用品を売ってお金を調達する方法もおすすめです。

家族・友人にお金を借りるなら誠実に相談・返済する

貸してくれそうな人がいるのなら、家族・友人に相談するのも一つの方法です。身近な人から借りる場合は、返済をきちんとするよう注意しましょう。お金の貸し借りはデリケートな問題なので、きちんと返済をしないと人間関係を壊してしまう可能性もあります。

身近な人にお金を借りた経験がある男女220人へ行ったアンケート調査結果では、「嘘をついてお金を借りたことがあるか」という質問に対して、5%の人が「はい(嘘をついた)」と回答しています。

この結果を多いとみるか、少ないとみるか。本当のことは言いづらいという気持ちもわかりますが…。

具体的には、次のような回答でした。

- 交通違反の罰金の支払いのためにお金が必要だったが、生活費が足りないと言ってお金を借りた。

- 生活費が足りず困っていたのだが、車の事故でまとまったお金が必要になったと言ってお金を借りた。

- 服の買い過ぎでクレジットカードの支払いができなくなったとき、病気になり給料が減ったから生活が苦しいと嘘をついた。

「金の切れ目が縁の切れ目」とも言います。人にお金を借りる時の頼み方や言い方は様々ありますが、あまり嘘を言いすぎると後で親しい相手との人間関係に影響を与えることもあります。

お金を借りる立場であれば、相手に誠実に向き合ってほしいところです。

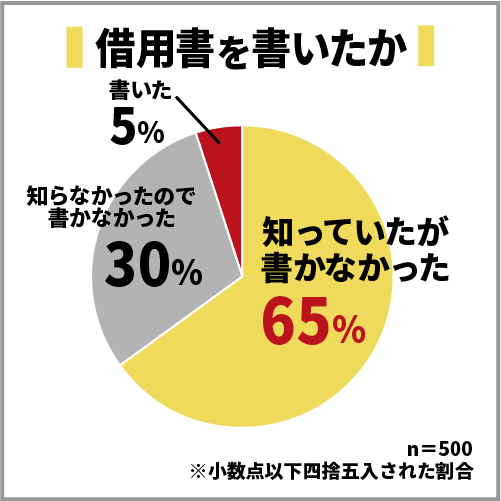

確実なのは、借用書を作成する方法です。貸す側もいつ返してくれるかがわかるので安心できて、返す側も返済を意識できます。ここで覚えておきたいのは、身近な人に借りる時こそ借用書は必要だということです。

もしかすると、貸す側は「身内だからそんなの必要ない」と言うかもしれません。しかし、実際に後になってから言った言わないのトラブルに発展することはよくあることです。

正確な貸付金額や利息など、きちんと書面にしておかないとただの口約束になってしまうのです。金額の大小にかかわらず、借用書は書くべきです。

しかし、同アンケート調査結果では「借用書を書いた」という回答は全体のわずか5%でした。

| 借用書の作成 | 割合 |

|---|---|

| 書いた | 5% |

| 知っていたが、書かなかった | 65% |

| 知らなかったので、書かなかった | 30% |

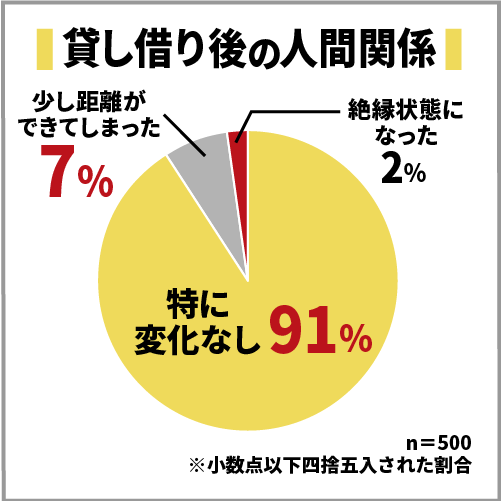

そのせいなのか関係はないのかはわかりませんが、お金の貸し借りがあったその後、およそ1割の人がこれまでの人間関係が変化してしまったと答えています。

| 関係の変化 | 割合 |

|---|---|

| 特に変化なし | 91% |

| 少し距離ができてしまった | 7% |

| 絶縁状態になった | 2% |

返済期限を決めていても、無利息で借りた場合は利息分が贈与されたとみなされます。ただし、贈与税には基礎控除額が設けられていて、利息の金額が110万円を超えない場合は税金は発生しません。高額の借入をする予定がある場合は注意しましょう。

親しい人にお金を借りる際に最初に考えておきたいことは、お金を借りる相手とこれまでにどのような関係性を築いてきたかが重要だということです。

話を切り出したとたんに断れてしまう場合は、関係性があまり良くなく信頼が構築できていなかったということになるのです。

お金を借りる相手を選ぶ際には、相手との関係性や性格に加えて経済状況についてもある程度知っておくべきでしょう。お金を借りるという重大なことだからこそ、相手選びは特に慎重に考えるべきです。

そして、「どうしてもやむなくお金が必要であること」「必ず返済する気持ちがあること」を伝えます。

上でも少し触れていますが、やはり「この日までに返済をします」という明確な期限を決めておく必要があります。

あらかじめ決めておいた期限をしっかり守ることで、相手との信頼関係を壊さないようにすることができるでしょう。

お金を身近な人に借りる時の借用書や個人間でお金を借りる時に必要な金銭消費貸借契約書はテンプレートがあるため、書き方でお困りの場合はテンプレートをご利用ください。

もちろん借用書にはこれといった取り決めがないため、自由に書いた書類でも借用書として成立します。冒頭に「借用書」と表記し、金銭を受け取った日にちと返済日、利息や分割方法について記載しておけばOKです。

身近な人に借りる場合であってもトラブルを防ぐために有効ですから、お金を借りることになったらその場でささっと書いてしまうのも良いでしょう。

従業員貸付制度がある会社なら会社から借入が可能な場合も

会社に従業員貸付制度が設けられていれば、会社から借入が可能な場合もあります。従業員貸付制度とは福利厚生の一つで、従業員がお金のトラブルに巻き込まれないように守る意味を持つ制度です。

福利厚生の一つなので、制度が導入されていない会社では利用できません。制度の内容も会社によって異なります。

また、もちろん会社の人には借入がバレてしまいます。

多くの場合、以下のような正当な理由でしか借入ができません。

- 病気やけが

- 出産

- 犯罪に遭った時

- 災害に遭った時

- 冠婚葬祭

- 介護

- 教育

- 引越しやリフォーム

ギャンブル目的などの借入はできないため、お金の使い道に問題がない場合に制度を利用しましょう。

従業員貸付制度は融資を受けられるまでに時間がかかり、即日でお金を借りることはできません。

また、従業員貸付制度でお金を借りる場合も、身近な人に借りる場合と同様に借用書を書く場合があります。会社によっては借用書を作らないこともありますが、トラブル防止のために借用書を作ることがあると覚えておきましょう。

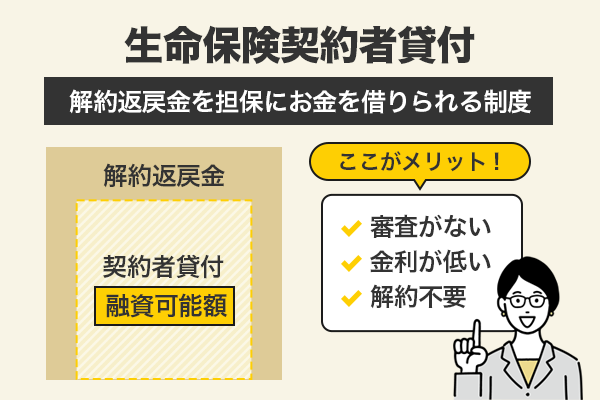

解約返戻金がある保険に加入していれば生命保険契約者貸付が利用可能

解約返戻金がある生命保険に加入している人は、生命保険契約者貸付が利用できます。生命保険契約者貸付とは、解約返戻金を担保としてお金を貸す制度です。

利用している生命保険によって詳細は異なりますが、一般的に借りられる金額は解約返戻金の7割から8割程度で、金利は高くても年8.0%程度のケースが多く見られます。

生命保険契約者貸付は積み立てたお金があれば審査なし、さらに即日でお金を借りることも可能です。

年金がある場合は年金担保貸付制度が利用できる

国民年金や厚生年金保険の受給権がある人は、以下のような理由で一時的に小口の資金が必要な時に年金を担保として融資が受けられます。

- 保健・医療

- 介護・福祉

- 住宅改修

- 冠婚葬祭

- 生活必需品の購入

国からお金を借りる年金担保貸付制度は新規受付を終了しているため、新たに利用することはできないので、年金受給者の方は別の方法でお金を借りることを検討してください。

民間の支援制度は生活に困っている時に各地域で頼れる

生活に困っている時に利用できる、民間の支援制度もあります。一例を紹介するので、利用できる制度がないかチェックしてみてください。

| 制度 | 内容 | 利用できる地域 |

|---|---|---|

| 一般社団法人生活サポート基金「生活再生ローン」 | 生活を再生する目的での借入 公共料金滞納の生産や一時的な生活資金など |

東京都・神奈川県・埼玉県・千葉県 |

| 善意銀行貸付事業 | 地域の人から寄せられた善意を集めて必要な人に支援をする 一時的に生活資金が不足したときなどに融資をする |

貸付事業を導入している自治体 |

| グリーンコープ「生活再生貸付事業」 | 少額の生活費などが借りられる | 山口県・福岡県・熊本県・大分県・長崎県・佐賀県・鹿児島県 |

| NPOバンク | 会員となっている市民やNPOからの出資で運営 出資金を元にNPOや個人に対して低金利で融資を行う |

北海道・長野県・東京都・福岡県など |

いずれも生活再建を目指すための融資で、低金利で借りられるのが特徴です。ただし、審査なしではありませんし、即日でお金を借りることも難しいので急いでいる時の利用はよく考える必要があります。

公衆接遇弁償費は帰宅できないときに警察官からお金を借りられる

財布や定期を落としたりお金を盗まれたりして困っている時に、警察官からお金を借りる制度を公衆接遇弁償費と言います。

対応している都道府県とそうではないところがあり、借りられる金額もさまざまです。

警察からお金を借りる場合は、「公衆接遇弁償費借受願書兼借受書」と呼ばれる借用書にあたる書類を書きます。借りられるのは交通費や電話代とされており、相談内容や借用書に問題がなければ「公衆接遇弁償費返済書」を渡されるため、必ず受け取りましょう。

ただし公衆接遇弁償費を利用できるのは財布を紛失している状況などがほとんどですから、その場合は遺失物届も合わせて提出することになります。

不動産担保ローンで家・土地を担保にお金を借りられる

家や土地といった不動産を持っている場合は、不動産を担保にして銀行やノンバンクから不動産担保ローンでお金を借りることができます。

不動産を持っている場合は無職でも土地や家を担保にお金を借りることができるので、無職の方でお金を借りたい時に利用可能です。

無職の方で不動産担保ローンからお金を借りる場合、ノンバンクが扱う不動産担保ローンがオススメです。

ただし、無職の方が不動産を担保にお金を借りる場合に注意点もあります。具体的に言うと、借りられる金額が少なくなってしまったり、連帯保証人が必要になったりすることもあるため、注意が必要です。

職業・年齢・雇用形態…属性で異なるおすすめのお金の借り方を解説

ここまでお金を借りる方法を紹介してきました。たくさんあるので、どれを選べばいいかわからない人もいるのではないでしょうか。

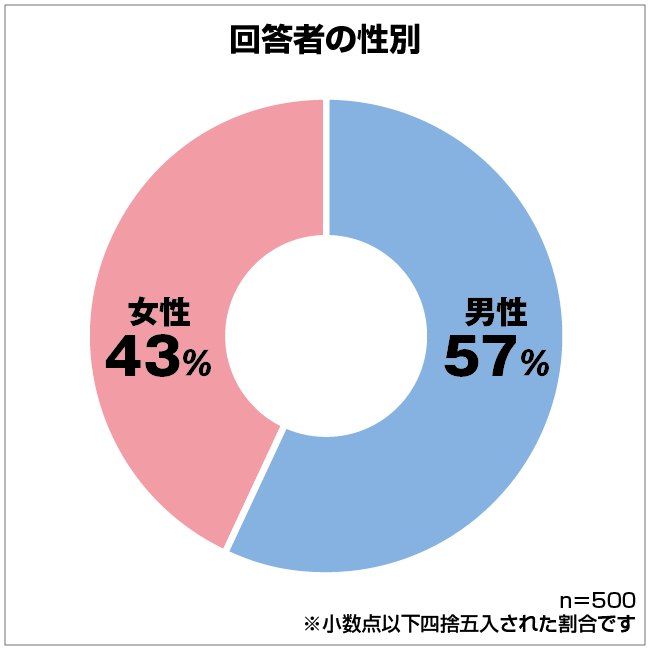

また、属性によっては借りられないのではないかと不安に思う声も聞かれますが、自社調べのアンケートによると以下のように様々な属性の人が借入に成功しています。

男性57%:女性43%と、少し男性からの回答を多くいただきましたが、男性でも女性でも問題なく借り入れができることがわかります。

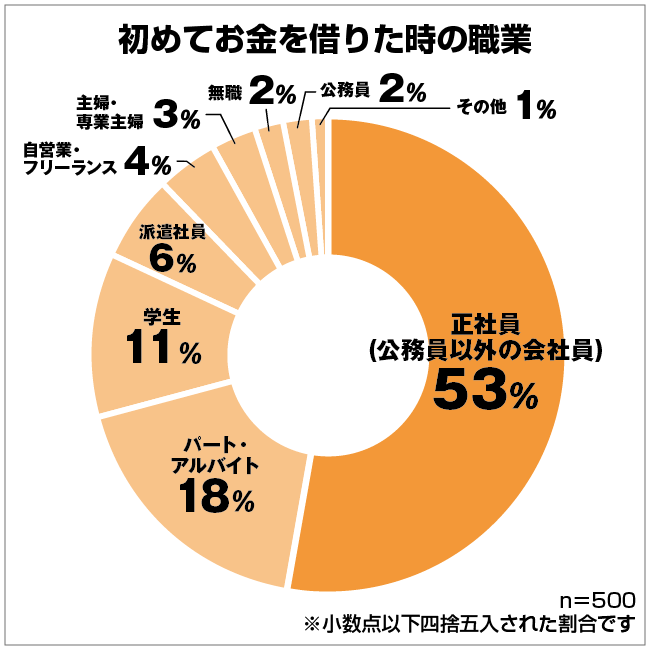

初めてお金を借りたときの雇用形態を見てみると、正社員をはじめとしてパート・アルバイト、派遣社員、自営業・フリーランスなど、幅広い職業の人が借入をしていることがわかりました。

アルバイトだから、派遣社員だからと心配する声も聞かれますが、自分に向いた借入先を選べば借入も可能です。学生の割合も11%と、少なくありません。

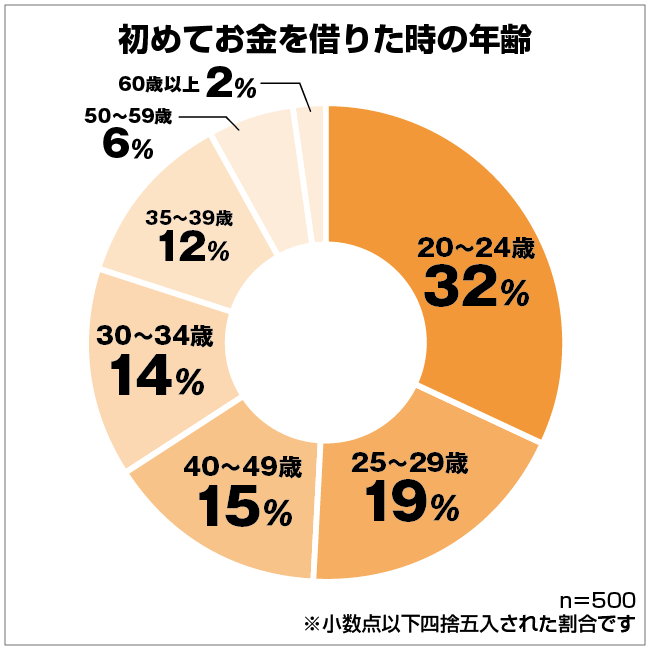

初めてお金を借りる経験をした年齢は、20~24歳までが最も多く32%でした。若い年代はお金をつくることが難しいのか、お金が必要になることが多いのか…。

学生の借入が多いことを考えても、若い年代が多いというのは納得の結果です。先程紹介した借入先のアンケート結果に「日本学生支援機構」が入っているため、学費を借りている学生が多いとも考えられます。

年齢が高くなってから初めて借入をした人も見られました。

それでは、おすすめの借り方を属性別に紹介します。当てはまる部分を参考にしてみてください。

専業主婦(主夫)がお金を借りる場合におすすめの借入先

専業主婦(主夫)がお金を借りる場合におすすめの借入先は、以下の通りです。

- 専業主婦(主夫)の借入を認めている金融機関のカードローン

- 配偶者貸付に対応している消費者金融

- クレジットカードのキャッシング

- 生命保険契約者貸付

- 質屋

- 家族・友人

専業主婦(主夫)がお金を借りる際に問題になるのが、収入です。自身は収入を得ていないので、カードローンなどのローンの利用が難しくなるケースがあります。

消費者金融は法律によって申込者の年収の3分の1までしか融資できない決まりがあるため、基本的には専業主婦(主夫)は借りられません。

法律で例外として配偶者の収入を元に融資をする配偶者貸付の制度が設けられていますが、対応しているのはごく一部の消費者金融のみです。例として、ベルーナノーティスは配偶者貸付に対応しています。配偶者の同意書などの書類がいるので、内緒の借入は不可能です。

カードローン主婦の記事では専業主婦がお金を借りる方法や旦那に内緒で借りる方法などを紹介しています。審査通過のための大事なポイントも解説しているので、カードローン利用を検討しているなら是非ご覧ください。

未成年がお金を借りる場合におすすめの借入先

未成年がお金を借りる場合におすすめの借入先は、以下の通りです。

- 保護者

- 奨学金

- 未成年に対応した学生ローン

- 未成年が借り入れできる消費者金融

- 一部のろうきんのカードローン

未成年がお金に困った時は、まず保護者に相談するのがおすすめです。それでも難しい場合に、別の方法を考えましょう。

学生ローンの多くは成人した学生を対象としていますが、以下の学生ローンは未成年でも借入が可能です。学生ローンは即日融資が可能なローンもあるため、学生が急いでいる時のお金を借りる方法として利用する時にも向いています。

- カレッヂ

- フレンド田(DEN)

なお、学生ローンも基本的にはバイトしてない学生ではお金を借りることはできません。

消費者金融も基本的には成人にしか融資をしていませんが、アルバイトなどで安定収入を得ていればごく一部の消費者金融で借入ができます。未成年の融資に対応しているのは、キャッシング スペースです。

ただし、高校生は対象外になるので対象年齢が18歳以上のカードローンでもお金を借りることはできないので他のお金を借りる方法の利用を検討してください。

ろうきんのカードローンも、地方によっては未成年の借入に対応しています。未成年の方でお金を借りる場合は返済を延滞してブラックリストにならないように、返済のこともよく考えてお金を借りるようにしてください。

また、未成年者であっても身近な人からお金を借りる場合には、しっかり借用書を作りましょう。若い年齢であってもお金の貸し借りで対人トラブルに発展することはありますから、家族や友人からお金を借りる場合はしっかり返す意思を書面で残して伝えた方が安心です。

また、ゆうちょ銀行の貯金担保自動貸付けも、年齢制限がありません。未成年であっても、担保にできる貯金があれば未成年・学生でもお金を借りられますよ。

成人した学生がお金を借りる場合におすすめの借入先

成人した学生がお金を借りる場合におすすめの借入先は、以下の通りです。

- 奨学金

- 学生ローン

- カードローン

- 家族・友人

消費者金融のカードローンは即日に対応しているので、学生ですぐにでもお金を借りる必要がある場合は消費者金融がおすすめです。

学生なので、奨学金は問題なく利用できます。学生で学費が足りない場合は奨学金などを利用したお金を借りる方法の利用も検討してみてください。家族や友人に相談する方法もおすすめです。

ただし、学生でもバイトしてないなど収入が無い状態ではお金を借りることはできません。

もし、バイトしていないのに「している」と書いて審査に申し込みをしたなら、たとえ借りられたとしても一括返済しないといけなくなったりします。

さらにブラックリストに登録されてしまう可能性もあります。学生だからそんなことにはならないだろう、と過信しないようにしたいものです。

このような状況になってしまわないよう、嘘の申告は絶対にしないようにしましょう。また、カードローンの中には「学生不可」になっていることも多いため、お金を借りる時は貸し付け対象をよく確認する必要があります。

アルバイト・パートがお金を借りる場合におすすめの借入先

アルバイト・パートがお金を借りる場合におすすめの借入先は、以下の通りです。

- カードローン

- フリーローン

- クレジットカードのキャッシング機能

アルバイトやパートの人は、毎月同じくらいの収入を得ていれば借入が可能です。フリーローンの場合は条件が厳しい商品もあるためチェックが必要ですが、カードローンは多くの場合パートやアルバイトでも利用条件を満たせます。

クレジットカードのキャッシング機能を利用しての借入も可能です。

派遣社員がお金を借りる場合におすすめの借入先

派遣社員がお金を借りる場合におすすめの借入先は、以下の通りです。

- カードローン

- クレジットカードのキャッシング機能

派遣会社に登録しているだけでは借入はできませんが、申し込み時点で仕事をしている実態があり安定収入を得ていれば、派遣社員でもカードローンの利用が可能です。クレジットカードのキャッシング機能も利用できます。

カードローン派遣の記事で、派遣社員の方におすすめのカードローン、また在籍確認で知っておかないと審査に通らないかもしれない点などを詳しく解説しています。

年金受給者がお金を借りる場合におすすめの借入先

年金受給者がお金を借りる場合におすすめの借入先は、以下の通りです。

- シニアローン

- リバースモーゲージ

- 年金担保貸付制度

将来的に自宅を売却しても構わない場合は、リバースモーゲージも検討しましょう。

年金受給者なら、年金担保貸付制度も利用できます。

なお、独立行政法人福祉医療機構が実施している年金担保貸付は新規受付を終了しているため、年金担保貸付制度は利用できません。

そのため、現在は年金を担保にお金を借りることはできないため、「年金を担保にお金を借りられる!」といったものは、詐欺の可能性が高いため申し込みはおすすめできません。

生活保護受給者がお金を借りる場合におすすめの借入先

生活保護受給者がお金を借りる場合におすすめの借入先は、以下の通りです。

- ケースワーカーに相談

- 生活福祉資金貸付制度

どうしてもお金が足りない場合は、ケースワーカーに相談するのが一番です。理由によっては保護費が一時的に加算されます。

生活福祉資金貸付制度なら利用できる可能性もありますが、低金利または無利子とは言っても返済が必要になるため生活が圧迫されるのではないでしょうか。まずはケースワーカーに相談して、どうしようもない場合には生活福祉資金貸付制度の利用を考えましょう。

また、生活保護受給者であっても知人や友人など身近な人に借りることはできます。ただしその場合はケースワーカーに報告しなくてはならず、ケースワーカーに提出できる借用書の作成が必要です。

例え親しい人からの借入であっても、お金を借りたことを報告しないままでいると「不正受給」に該当する可能性があるため注意しましょう。

無職の人がお金を借りる場合におすすめの借入先

無職の人がお金を借りる場合におすすめの借入先は、以下の通りです。

- 質屋

- 家族・友人

無職の人はお金を借りても返済できる収入がないので、一般的なローンの審査には通りにくいと言えます。預けられるものがある場合は審査なしでお金が借りられる質屋を利用して、預けられるものがない場合は家族・友人に相談してみましょう。

さらに無職であっても、学生で卒業した後の内定が決定している場合には内定者専用ローンというものを利用することもできます。

ただし、お金を借りることができるレイクやプロミスなどの消費者金融や銀行カードローンで無職でも借りれる可能性は低いです。

審査なしでお金を借りたい場合におすすめの借入先

審査なしでお金を借りたい場合におすすめの借入先は、以下の通りです。以下の方法でお金を借りる場合、「審査なし」はもちろんのこと、「即日」での融資も可能なので、すぐに少額融資したいなどといったときにも利用できます。

- キャッシング枠がついているクレジットカード

- 質屋

- 生命保険契約者貸付

- 家族・友人

申し込み時にキャッシングの審査に通って枠があるクレジットカードなら、新たな審査なしでキャッシングができます。

質屋で借りられるのは預けたものの査定価格分で、返済ができなかった場合は預けたものが返済に充てられる仕組みなので、こちらも審査なしです。

生活費や車の購入のためにお金を家族から借りる人は多いです。一番身近だからこそ相談しやすい、というのはありますよね。

やはり審査なしで借りられるのはありがたいですが、トラブルの元にもなりかねないので注意が必要でしょう。

例え身近な人に借りる場合であっても、しっかり借用書を作ってトラブルを防止しましょう。手持ちのノートやメモ帳で構いませんから、後から消えないボールペンなどで借りる額や日付、借りた者の名前と住所を記しておくと無難です。

例えば質屋で10万円審査なしで借りたいなら、12万円程度の買取価格となる商品が必要となるでしょう。

そして審査が終われば即日お金を受けとることができますが、利息も払っていかないといけないことも忘れないようにしてください。

10万円ならば金利が8%で考えて3ヶ月で24000円、6ヶ月で48000円となります。

返済までの期間が増えると金利も増えていくので気をつける必要があるでしょう。

そして返済できないと基本的に3ヶ月で商品が質流れとなってしまうので気を付けてください(これは、利息を支払うことで期間延長してもらうことも可能です)。

一度審査に落ちた人がお金を借りる場合におすすめの借入先

一度審査に落ちた人がお金を借りる場合におすすめの借入先は、以下の通りです。

- 別の借入先

- キャッシング枠が付いているクレジットカード

- 質屋

- 家族・友人

一度審査に落ちた人がお金を借りる場合、別の借入先に申し込むと通る可能性があります。ただし、審査に落ちた理由によっては再申し込みをしても審査に落ちてお金を借りることができないこともあるたみ、審査に落ちた理由を解消してからの再申し込みをおすすめします。

借入先はそれぞれの審査基準で審査を行っているため、審査基準が違えば通る場合があるからです。審査に不安を感じる方は大手の借入先ではなく、中小消費者金融でお金を借りるのもおすすめです。

中小消費者金融は独自の審査をしているため、大手の消費者金融の審査に通らない方でも審査に通りお金を借りることができる可能性があります。

しかし、2か所続けて審査に落ちた場合は何か問題があると考えられるので、それ以上申し込むのは控えましょう。

短期間に複数の申込をした人は、ブラックリストにはなりませんが「申し込みブラック」と呼ばれる状態になります。

申込ブラックは6か月間、信用情報機関に審査に申し込んで落ちたことが記録されます。複数社に続けて落ちた人は、半年は待ってから他社に申し込むようにしましょう。

金利が低い商品ほど審査が厳しい傾向が見られるので、たとえば銀行のカードローンで審査に落ちた人は消費者金融で申し込み直すなど、申し込み先を選ぶことも大切です。

ローンが組めない場合は、クレジットカードや質屋を利用したり、家族・友人に相談したりしましょう。

関連記事はこちら「ブラックリストとは」

自己破産済みの人がお金を借りる場合におすすめの借入先

自己破産済みの人がお金を借りる場合におすすめの借入先は、以下の通りです。

- 5年から10年経過していればカードローン

- 生活福祉資金貸付制度

- 生活サポート基金などの民間の支援制度

自己破産済みの人でも、自己破産をした記録が消えれば再び借入が可能になります。自己破産をした記録は個人信用情報機関と呼ばれるところに保管されますが、5年または10年で記録が消えるため、記録が消えれば借入が可能です。

記録の保管期間は、借入先の金融機関が加盟している個人信用情報機関によって決まります。

生活サポート基金などの民間の支援制度を利用すると、自己破産済みでも借入ができる可能性があります。無審査で借りることはできませんが、「お金を借りるところがない」「今すぐお金が必要」といった時に利用を検討してみてください。

関連記事「自己破産するとどうなる」もご覧ください。

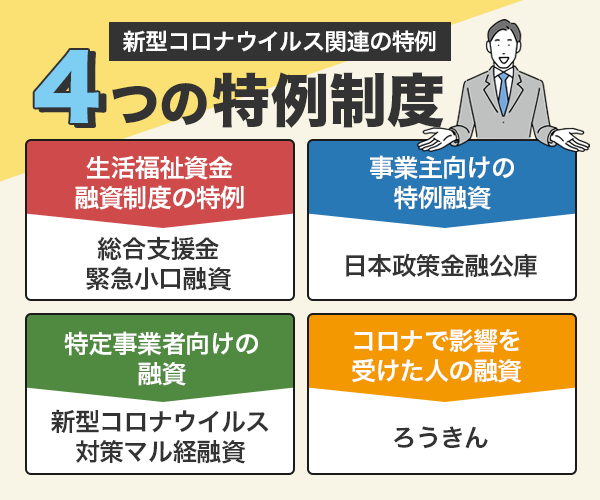

【コロナ関係でお金を借りたい】場合に利用できる4つの特例制度

融資制度の中には、新型コロナウイルス関連の特例が設けられているものがあります。どのような制度が利用できるのか、確認しましょう。

生活福祉資金融資制度の特例である総合支援金・緊急小口融資

生活福祉資金融資制度の場合、緊急小口融資と総合支援資金に新型コロナウイルスに関連した特例があります。

緊急・一時的に生活費が必要な場合は緊急小口融資、生活再建までの間の生活費が必要な場合は総合支援資金を利用しましょう。

緊急小口融資資金では、融資の上限額が10万円から20万円に引き上げられています。総合支援資金では、返済を猶予してもらえる期間が長くなり、無利子での借入可能です。

コロナで生活福祉資金貸付制度を利用する場合、無利子で国からお金を借りるには、保証人を立てる必要があります。

再貸付が終わったり再貸付の審査に通らなかったりした世帯が一定の条件を満たしていれば、新型コロナウイルス感染症生活困窮者自立支援金の支給が受けられます。

日本政策金融公庫の特例で事業主向けの融資が受けられる

日本政策金融公庫では、新型コロナウイルスに関連した様々な融資が受けられます。事業の内容によって、利用できる制度は以下のようになっています。

- 国民生活事業:個人企業・小規模事業者

- 中小企業事業:中小企業

- 農林水産事業:農林漁業者

それぞれの事業の中にも複数の融資制度があります。自分の会社の状況に合わせて、利用できる融資制度を選びましょう。

コロナの影響があった個人事業主の方も日本政策金融公庫の特例で国からお金を借りることができるため、個人事業主の方も利用をご検討ください。

新型コロナウイルス対策マル経融資は特定事業者が融資を受けられる

新型コロナウイルスの影響を受けた事業者が、商工会議所の実施する経営指導を受けている場合に、商工会議所会頭の推薦が受けられれば特例による融資が受けられます。

特例では、通常の融資額に加えて別枠で1,000万円の借入が可能です。利率が軽減される場合もあります。

ろうきんの特別融資は年1.0%の金利でお金を借りられる

ろうきんにも、新型コロナウイルスの影響を受けた人向けの特別融資「新型コロナウイス感染拡大の影響に伴う勤労者の生活支援に向けた特別融資」があります。

新型コロナウイルスの影響で収入が減少または離職して生活資金が必要な会員に対して、年1.0%の低金利で融資を行う内容で、以下の資金を借入可能です。

- 生活資金

- 教育資金

- 住宅資金

2021年3月末まで申し込みができる予定でしたが、新型コロナウイルスの影響が長引いていることから、申込期間が2022年3月末まで延長されています。

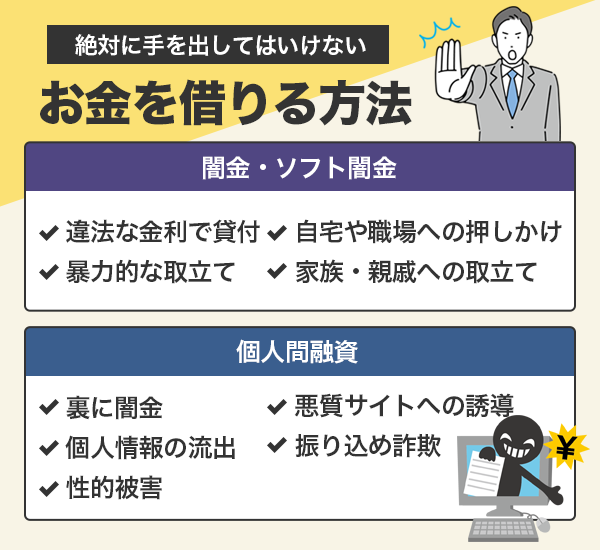

どんなに困っていても手を出してはいけないお金を借りる方法

手を出してはいけない借入方法とは何か、詳しく確認しましょう。

闇金は違法な高金利と取り立てをされて危険

闇金とは、法律で決められている最大の金利である年20.0%よりも高い金利でお金を貸す業者を言います。

闇金から借入をすると高額の利息の支払いを求められるので、いつまで経っても元金が減らず支払いが終わりません。支払いが滞ると、以下のような危険性もあります。

- 暴力的な取り立てを受ける

- 自宅や職場にまで押し掛けられる

- 家族や親戚にまで取り立てが行く

闇金は誰にでも貸す、無審査で100%融資するなどと案内しているケースも多いため、お金に困っているとつい利用したくなります。しかし、借入先は返済してもらえないと経営が成り立たないので、審査をせずにお金を貸すことはありません。

審査をせずにお金を貸しても経営が成り立つ理由は、無理な取り立てや高金利にあるとも言えます。闇金からは絶対に借りないようにしましょう。特に今すぐお金が必要なのにお金を借りるところがないといった場合は無審査の闇金に注意してください。

即日でお金が借りたいからと、闇金に加えてソフト闇金と取引をすることがないように気をつけてください。

ソフト闇金は最初は対応が丁寧で正規の業者のようなイメージを受けるかもしれません。しかしそれは表の顔で、実際には返済ができなくなった途端に態度が急変するのです。

ソフト闇金も闇金に変わりはなく、違法の貸金業者なので、支給お金が必要だけどどこからもお金を借りることができない無職などの方も利用は避けましょう。

個人間融資はネット掲示板・SNSで見られやすい。闇金の可能性大

インターネット掲示板やSNSを利用しての個人間融資とは、知人はない人同士でお金の貸し借りをする方法です。最近では個人間融資掲示板も見られるようになりました。

しかし、個人間融資は以下の理由でとても危険なので手を出さないようにしましょう。

- 融資を誘っているのが闇金の場合がある

- 個人情報が流出する

- 性的な被害に巻き込まれてしまう

- アフィリエイトなどのサイトへと誘導される

- 振り込め詐偽にあってしまう

融資を誘っている相手が実は闇金で、高額な利息を請求される例も見られます。相手が闇金の場合、個人情報が流出すると別の業者に横流しされる可能性もあり、とても危険です。

金融庁もSNSなどを利用した個人間融資に注意するようにと警告を出しています。

お金を貸してもらうという弱みにつけこんで性被害に遭ってしまうという事例があります。

さらにアフィリエイトサイトへと誘導されたり、詐欺に巻き込まれてしまう危険性もあります。

やはりお金を借りられないからと最終手段に走るのはとても危ないと言えるでしょう。

Twitterなどで「お金貸します」などのハッシュタグを見かけたら安易に信じないようにしてください。個人融資掲示板などは安全にお金を借りることができない可能性が高いので、安全に借りるなら大手消費者金融がおすすめです。

ブラックリストになってしまっている場合、お金を借してくれる機関は残念ながらありません。

しかし、意外と多いのが「自分がブラックリストだと思っていたけど、調べてみたら違った」というもの。

「以前消費者金融で借入の返済が滞ってしまった」などの経験がないでしょうか。

他にも、消費者金融の審査に落ちた過去があったりすることで、自分がブラックだと思い込んでしまうことがあるのです。

実際にブラックであるかどうかは、自分が登録しているカードローン会社の信用情報機関から自分の異動情報を調べることができます。

信用情報機関のホームページと、窓口と郵送いずれかの方法を選んで申し込みましょう。

そして、自分の情報を調べた結果ブラックと判明したけれど、ブラックでも借りたいという場合もあるでしょう。

そのような場合は、ブラック情報が消えるまで5年はかかるのでそれまで待つしかありません。

ブラックが消えたかどうかは、再度信用情報機関で調べることができます。

きちんと消えたことをしっかりと確認した上で、借入の申し込みをするようにしましょう。

ただし、自己破産などをしていた場合には5年ではなく10年必要となるので注意してください。ブラックリストになってしまい、どこからもお金を借りることができないからといって掲示板などを使ってお金を借りることがないようにしてください。

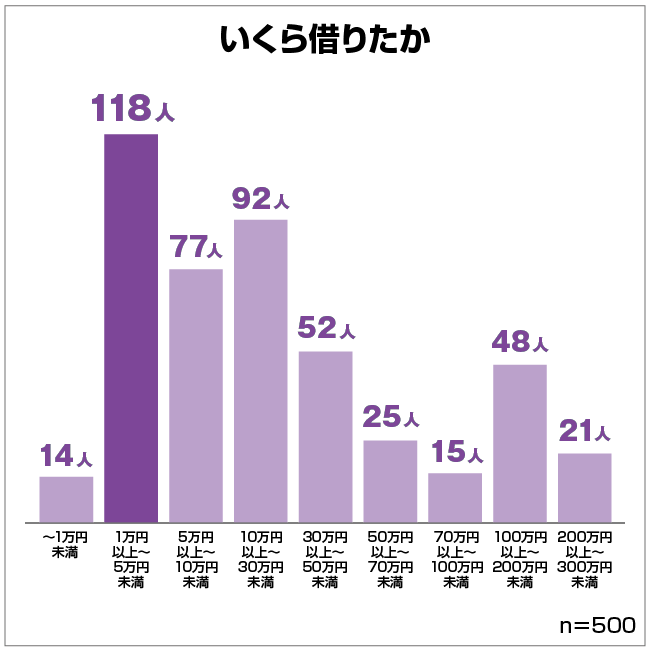

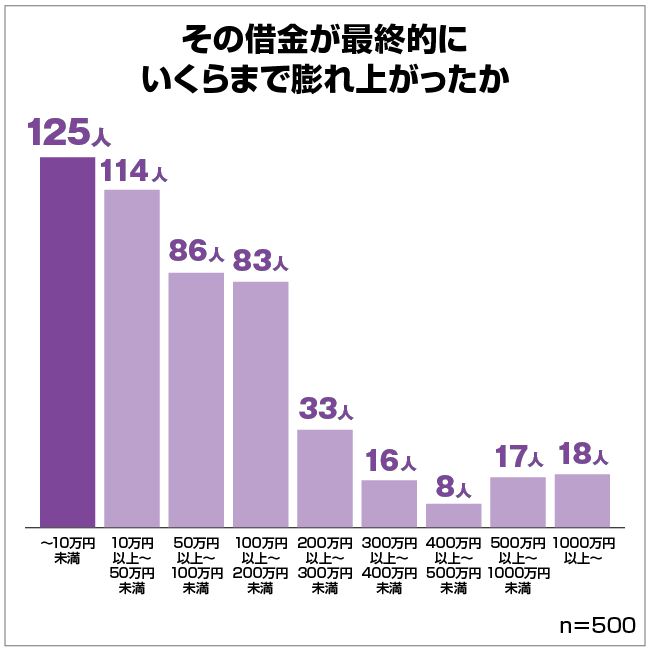

お金を借りたことがある男女500人から調査した借入額・目的などのアンケート結果

お金を借りたことがある男女500人を対象に「借金に関するアンケート調査」を実施しました。

お金を借りた理由、借入先、いくら借りてどのくらいで返済したのかなどを教えてもらいました。(自社調べ)

途中でいくつか結果を交えて紹介してきましたが、借入額についても聞いたのでこちらで紹介します。

初めてお金を借りたとき、いくら借りたのかという質問では、1万円未満~50万円未満と答えた人が最も多く見られました。約70%の人が、50万円までの借入です。

最終的に膨れ上がった借金は200万円未満という回答最も多く、全体の80%程度を占めています。多くの人が借金がそこまで高額にはなっていませんが、中には1,000万円以上になった人もいました。

お金を借りた目的の中に奨学金の返済や教育資金があることを考えると、高額になった人がいるのもわかります。

なぜ何度もお金を借りてしまうのか…お金を借りる人の心理を考えよう

お金の貸し借りでトラブルを抱えている、特に貸す側の人は、「なんで何度もお金を借りるの?いい加減にして欲しいからその心理を知りたい。」と思っているようです。

お金を借りる人は

- 今が楽しければいい

- 人に迷惑をかけているという自覚がない

- 何かに依存してしまうことが多い

- 見栄っぱり

- 金銭面で自立できていない

というようにイメージされてしまいます。

あなたが何度もお金を借りているのであれば、なぜお金が必要な状況になってしまうのかの見直し、お金を借りるときの言動を振り返ってみてください。大事な友人知人からの信頼を失ってしまわないようにしましょう。

お金を借りることをスピリチュアル的に考えてみる

スピリチュアルで考えてみると、借金してお金を借りること自体は悪いことではないとされています。

しかし、返済の予定がきちんと立てられていない状態で借金をするのはやはり良くないようです。

さらにギャンブル目的で借金をすることも、スピリチュアルが悪くなるとされています。

ギャンブルは元々儲かるような仕組みになっていないので、さらに借金が増えてしまうことにもなりかねません。

こうなると借金の返済もできなくなりますから、それによってスピリチュアルの流れが悪くなってしまうのです。

このような悪循環に陥らないためにも、計画的に利用できる場合にのみ借金をするべきだと言えるでしょう。

そしてスピリチュアル的には、「自分は不幸でどうしようもない」と考えているよりも、前向きな思考の方が良いとされています。

「大丈夫だよ、きっと何とかなるだろう!」と考えている方が何をしても物事がうまくいく可能性がありますよね。

これは借金にしてもおなじことをあてはめて考えることができるでしょう。

自分の気持ちを上げていくことで、その後の返済計画なども立てやすくなるのです。

借金をする場合は、なるべく前向きに物事を考えるように努めましょう。

「借金返済と一緒にこれからの自分の人生も良くしてやる!」という気持ちを持ちたいものですね。

そして、お金を借りたいけど借りられない状況になってしまった場合も前向きな考え方を忘れないようにしましょう。

後ろ向きな考え方をして、闇金や詐欺行為などに手を出してしまうことがないようにしてください。

お金の貸し借りの夢の意味も知っておこう

自社で行った男女315人へのアンケート調査結果では、

- 宝くじに当たる・はずれる夢

- レジで財布やお金がないことに気付く夢

- お金を失う、無くす夢

- お金を見つける、手に入れる夢

- お金を道で拾う夢

- かわったお金の夢

- 口座に知らない振込みがある夢

- 投資で成功・失敗する夢

- お金の貸し借りの夢

といった夢を見たという回答が多く寄せられました。(自社調べ)

夢占いにおけるお金というのは、エネルギーや愛情を象徴するものです。また「お金がもっと欲しい」という気持ちの裏返しだとすると、それはすなわち現実が満たされていないということの表れであることも。

- お金をなくす夢は、「大切なもの」を失う暗示

- お金をもらう夢は、今愛情が足りないと感じている

- お金が足りなくなって焦る夢は、エネルギー不足や愛情が足りていないと感じている

- 宝くじが当たる夢は、実は逆夢で金運が悪くなる暗示

- 口座にお金が入っている夢は、才能が開花するという暗示

そして、お金の貸し借りについての夢を見たことがあるという人も多くいました。

お金の貸し借りについての夢は、自分はお金を貸す側か、それとも借りる側かによって、意味が違ってきます。

自分がお金を貸す側だった場合、夢の中であなたがお金を貸す相手は、信頼されたいと思っている相手である可能性があります。

お金を借りる側だった場合は、あなたは今、愛情やエネルギーが不足していて、誰かに助けて欲しいと思っている状態なのかもしれません。これは基本的にはあまり良い意味ではない夢です。特に人間関係のトラブルには注意しましょう。

カードローン審査に通らない理由は申し込み条件や借入額・過去の滞納など

カードローンなどでお金を借りる場合、審査に通らないとお金を借りることはできません。審査に通らない理由としては以下のようなことが考えられます。

- 条件不足

- 借入額の問題

- 滞納がある

- 在籍確認ができない

- 申込件数

申し込み条件を満たさないと審査に通らない

ローンには申し込み条件が決められているため、この条件を満たしていないとたとえ申し込みができたとしても審査に通らないです。

申し込み条件はローンによってさまざまなので、お金を借りる場合は申し込みをするときにローンの条件を必ず確認してください。

一般的なカードローンの申し込み条件は「年齢制限」「安定した収入」「保証会社の保証を受けられる」です。

年齢制限は一部の消費者金融では18歳からですが20歳以上からとなっていることが多く、上限は69歳までなど消費者金融によってさまざまなのでカードローンでお金を借りる前に確認しておくことをオススメします。

収入に対して借入額が多いと審査に通らないこともある

ローンの審査では他社での借入も審査に影響を与えるため、収入に対して借入額が多いと新たにローンでお金を借りる時の審査に通らない可能性があります。

また、他社借入がない方でも借入希望額が多すぎると審査に通らない可能性があるため、お金を借りる場合は借入希望額にも注意が必要です。

消費者金融などの貸金業には「総量規制」という制度があり、貸金業ではローンに申請をした人の年収の3分の1を超えてお金を借りることはできず、申請したとしても審査に通らないといえます。

ローンやクレジットカード・分割払いなどで過去に滞納したことがある

カードローンなどの審査は信用情報を参照して審査が行われるので、すでにローンでお金を借りることを経験した方は、ローンの利用履歴で審査に通らない可能性があります。

ここでいうローンというのはカードローンの事だけではなく、「クレジットカード」や「スマホ本体料金の分割払い」など、取引履歴が信用情報機関に記録される借入も含まれるため注意してください。

信用情報機関の記録される延滞情報は5年から10年ほど残り、その間はローンでお金を借りる時、審査に通らない可能性も高まります。

過去にカードローンなどを利用したことがないのに「審査に通らない」「お金を借りることができない」といった場合はクレジットカードなどの返済履歴も確認してみると良いでしょう。

在籍確認に勤務先が対応できなかった

ローンでお金を借りる時、多くの消費者金融などでは在籍確認が行われます。在籍確認が行われる理由としては、申し込みをした時に申告した勤務先に本当に勤務しているのか確認するためです。

この在籍確認が取れないと、勤務していることもわからず、勤務していることがわからないと、安定した収入を得ているのかわからないため、審査に通らない可能性があります。

また、個人情報の関係で勤務先の会社で在籍確認ができない場合や、勤務先が休みなどの場合は、消費者金融や銀行に相談することもできます。お金を借りる時に在籍確認が不安な場合はあらかじめ相談しておくと良いでしょう。

カードローンやクレジットカードの申込件数が多い

銀行や消費者金融のカードローンでお金を借りる場合、一度に何件も申し込みをしてしまう方もいます。しかし、何件も申し込みをすると審査で不利になり、審査落ちの原因になることもあります。

そのため、カードローンに申し込みをする場合は1つのカードローンに絞ってお金を借りるための審査を受けるのがおすすめです。

審査落ち後は状況改善&期間を置けば再申し込みの可能性が上がる

カードローンなど各種ローンは審査に通らない場合は再申し込みができます。しかし、審査に落ちてすぐに申し込みをしても再び審査に落ちてしまいお金を借りることができない可能性が高いです。

ただし、審査の基準はカードローンによって異なるため、あるカードローンの審査に通らない場合でも別のカードローンにすぐ申込をしてお金を借りることができる可能性は有ります。

再申し込みをする場合、なぜ審査に落ちてしまったのか考えて、対策をしてから再申し込みするとお金を借りることができる可能性があります。また、再申し込みは6か月経過してから行うことをおすすめします。

どのカードローンでも審査に落ちお金を借りるところがない時は、公的支援制度の利用を検討してください。

お金を借りる方法はたくさんある!自分に合ったものを選ぼう

今回はお金を借りる方法を35種類紹介しました。それぞれの方法ごとに特徴があるので、自分に合う借り方を選んで借りると便利です。

安定収入がある場合は、カードローンやフリーローンなどのローン商品が便利です。専業主婦(主夫)の場合は、本人に安定収入が無くても商品によっては配偶者の収入を収入とみなしてもらえます。

基本的に消費者金融よりも銀行のカードローンの方が金利が安いと言えるでしょう。

しかし銀行のカードローンは審査が厳しい傾向にあるので、もし審査に通らなかった場合には消費者金融も視野に入れてみてください。

消費者金融の場合、企業によっては初めての利用で一定の無利息期間が設定されている場合もあります。

どうにかしてお金を借りるためと、決して闇金やソフト闇金に手を出してしまうことがないようにしましょう。

最初にお金を借りる時は対応が丁寧かもしれませんが、それはあくまで表の顔なのです。

お金に困っている時は、公的支援制度を利用するとお金が借りられる可能性があります。質屋や生命保険、年金など、活用できるものを活用しての借入も可能です。カードローンなどでお金を借りるなら返済できる範囲での借入をおすすめします。

自分の状況に合わせて、最適な借入先を選んで借入をしましょう。