究極にお金がない時の13の乗り切り方。滞納するとやばい支払いは?

生活していると、いろいろなトラブルや問題が起こることは誰にでもあるものです。お金の問題では急にお金が必要になったり、元々、生活費がギリギリだったりする人もいるかもしれません。

お金がなくてやばい時にどうすればいいのか、そんな時に参考になる13の方法を紹介します。あなたの状況と希望に合った乗り切り方が、きっと見るかるはずです。

「お金ない。やばい!」と訴える声はあちこちで耳にします。そんな時は、どうすればいいのか。急ぎならば、どういう方法でお金を工面すればいいのか。どこかからお金を借りることはできるのか。お金がないのに借りられない場合はどうすればいいのか。

多くの人が利用している正規サービスや公的支援など、安全で確実な方法だけを紹介します。お金に困っている方は、是非参考にしてください。

- 急ぎでお金が必要な人は、安心で確実なカードローンを

- フリマや質屋、単発バイトも今はメジャー

- 身近な人や会社から借りる方法もあるがトラブルに注意

- 公的支援は条件が厳しく、融資まで時間がかかる

プロミス

に今すぐ申し込む

「お金がない。やばい」状態の時の対処法は実はいくつかある

本当にお金がないために明日の食費にも困る人もいれば、来月をどうするかを悩む人など、お金の悩みは人により違います。状況は違うかもしれませんが、いずれにせよこのままでいい訳はありません。

大切なのは、

- いつまでに

- いくら必要なのか

を考え、何かしらの方法でお金を得る方法を試すことが必要です。そんな時のための対処法を以下に紹介します。

- カードローンでお金を借りる

- 既にあるお金の問題、借金の債務整理をする

- クレジットカードのキャッシング枠を利用する

- 生命保険の契約者貸付でお金を借りる

- フリマやネットオークション、リサイクルショップ等を活用する

- 質屋を利用してお金にする

- 日雇いや単発のバイトをする

- 親や親類、友人にお金を借りる

- 給料を前借りする

- 会社の従業員貸付制度を利用する

- 公的な支援に頼る(生活保護、失業保険など)

- とにかく食費などの節約をする

- 即金アプリを使ってお金を作る

大まかに分けてある内容もありますが、お金がない時に頼れる、または対策としてこれらの対処法があります。後にそれぞれ詳細に解説しています。

すでに滞っている支払いがあるのか、それとも必要な支払い期限までにまだ少し時間があるのか…今の自分の状況に合わせてお金がない時の乗り切り方を選びましょう。

急いでいる時や一時的にお金がない場合はカードローンがおすすめ

お金ない状態も人それぞれです。その中で一時的にお金がない人やすぐに必要な人には、すぐにでも対処できる方法としてカードローンをおすすめします。

急いでいる場合は即日融資や審査でバレにくい消費者金融が扱うカードローンがおすすめです。大手ですと、プロミスやSMBCモビットなどが有名ですね。

消費者金融といえば高金利や暴力的な取り立てなどで、お金を借りるのはやばいと考える方もいるかもしれませんが、正規の消費者金融であれば安全にお金を借りることができるので、お金ない時の選択肢に入れてみてください。

また、カードローンというと、返済を考えて二の足を踏んでしまう人もいるかもしれませんが、経済的に困った時に助かりますし、返済ができないような人は審査に通らないため必要以上に心配することはありません。

また、警察のデータベースも照会するなどの厳正な審査が行われるため、その分審査が厳しい傾向にあると言えます。

- 最短3分で融資してくれるプロミスがあり、今日中にお金を借りられる

- 銀行カードローンよりも審査対策がしやすい

- 使い道が原則自由

- 限度額内ならば繰り返し借りられる

- WEBでの手続きで借りられる、スマホ1台で一歩も家を出ずに借りられるところが多い

カードローンやお金を借りることが初めてで不安な人には、サポートが充実していてスムーズな審査や手続きが魅力的な、大手消費者金融カードローンをおすすめします。

- 最短即日融資が可能

- WEBからの申込に対応している

- 初めての人に選ばれやすい安心して利用できる

カードローンを厳選して紹介します。

| カードローン | 特徴とメリット |

|---|---|

プロミス |

|

SMBCモビット

|

|

アイフル |

|

アコム

|

※ 原則、電話での確認はせずに書面や申告内容での確認を実施 |

カードローンを扱っている金融機関は、コマーシャルで知っている人も多いように、たくさんあります。

- 消費者金融

- 銀行

- 信販会社、クレジットカード会社

その中で消費者金融では、唯一申し込みしてからその日のうちにお金を借りられる可能性があり、お金の工面を急いでいる人に向いています。これは大手消費者金融なら平日、土日、祝日を問わないことが多いので、土日や休日に「お金ない!」「やばい!」といった時にもお金を借りることができます。

ただし審査に申請した時間帯のよっては即日融資できない事もあるので、お金がないやばい時にすぐ借りたい場合は早く申請しましょう。

午前中までに審査に申し込みができていれば、お金がなくてやばいときにも即日融資の可能性が上がります。申込と同時にフリーダイヤルに電話をして「審査を急いでほしい」と伝えると、優先審査を受けられる可能性もありますよ。

また大手消費者金融の多くは、オペレーターが審査前の不安や悩みに電話・メールなどで対応してくれます。女性の方で男性と話すことに抵抗がある場合は、女性専用窓口を設けているカードローン会社がおすすめです。

それぞれ詳細を解説していきます。

プロミスは金利の低さ・融資スピード重視の人におすすめ

プロミスもよく知られた消費者金融です。ここの特長は、消費者金融の中では上限金利が他社よりも低いことでしょう。

| 金利(実質年率) | 4.5~17.8% |

|---|---|

| 限度額 | 500万円 |

| 遅延損害金(実質年率) | 20.0% |

| 申込対象者 | 18歳以上74歳 本人に安定した収入がある人 |

| 申込方法 | パソコン・スマートフォン・電話・郵送・自動契約機・店舗 |

プロミスの申込対象者は18歳以上からとなっているので、20歳以下の方でもお金がない時に審査を受けることができます。ただし、プロミスは18歳以上でも高校生は対象外なので申し込みをすることはできないので、お金ない時でも高校生は申込みをしないようにしてください。

下限金利が4.5%と他社よりも高いのですが、実際に初めて借りる場合は、上限金利の方での借り入れになることがほとんどです。その点で見ると、プロミスは他社よりもわずかではあるものの、金利が低い点がポイントです。他の特長としてもいくつかあります。

- 来店不要

- WEB完結申込が可能

- 最短3分で融資可能

- カードレス可能

- 在籍確認についての相談可能

- 女性専用申込先あり

- アプリローンで借り入れや返済が可能

- 初回借入日の翌日から30日間無利息

- 会員優待サービスあり

他社もある30日間無利息のサービスは、メアドの登録とWeb明細書の利用が必要です。プロミスの場合は契約日の翌日が起点の他社と違い、初回借入日より翌日と、実際に利用してからのサービスになっています。

また、スマートフォンにアプリをダウンロードして契約をすると、アプリローンとしてセブン銀行とローソン銀行のATMでの利用をカードレスで行うことができます。早いだけでなく、手軽にお金を借りられます。

プロミスは在籍確認をするときに勤務先への電話連絡を原則として行っていないので、会社の人にカードローンでの借入がバレるリスクが少ないです。またその過程がないためその分審査がスピーディに簡潔します。

プロミスは審査前や審査時の相談窓口が充実している点も特徴です。今すぐお金の融資をして欲しいという人や、職場に在籍確認されるとやばいという人などは電話やLINEなどで相談してみましょう。「明日生きるお金がない」「お金ない、助けて」という方はプロミスでのお金の融資を検討してみてください。

お急ぎならプロミス!土日でも夜間でも24時間OK。web契約なら最短3分融資が可能で、誰にもバレずにキャッシングできます。もちろんパート・アルバイト、主婦、学生もOK!

30日間無利息※キャンペーン中

※メールアドレス登録、Web明細利用が必要。

あと

プロミス審査の記事でさらに詳しく、プロミスの特徴やメリットを紹介しています。

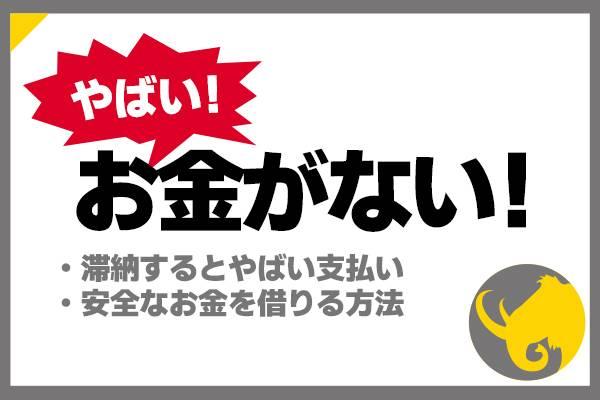

SMBCモビットは優先対応OKで急ぎの人やバレたくない人におすすめ

SMBCモビットは、急いでいて周りにばれたくない人に向いているカードローンです。

多くは三井住友銀行の店舗内に契約機が設置されていますが、WEB完結申込ならスマホ1台で、家にいながらお金が借りられます。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 遅延損害金(実質年率) | 20.0% |

| 申込対象者 | 20歳以上74歳以下 ※ 安定した定期収入がある人 会社基準を満たす人 |

| 申込方法 | パソコン・スマートフォン・電話・郵送・ローン契約機 |

※収入が年金のみの方はお申込いただけません。

SMBCモビットで大きなポイントは、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を持ち社会保険証または組合保険証を持っているとWEB完結申込が可能となっている点です。この申込方法ならば、家族をはじめ周りにカードローンの申し込みがばれずにお金を借りられます。

- 来店不要

- WEB完結申込が可能

- 即日融資可能

- 最短30分で審査

- 急ぎの場合、別途対応が可能

- 郵送物・電話なし可能

- カードレス可能

- スマホATM取引で借り入れや返済が可能

- Tポイントが貯まる

いくつかある特長の中でも申し込みの対応がよいことがわかります。WEB完結申込では、口座が必要などの条件はあるものの、周りに知られないように郵送物や電話連絡がない手続きが可能です。

また、急ぎであることを申し込み後すぐに電話で伝えると優先的に対応してくれます。

周りにカードローンを使ったことや、お金がないことがバレるのが不安という人におすすめです。コールセンターでは随時相談も受け付けているため、審査前にオペレーターに審査での希望を話しておくこともできますよ。

他にもスマホにアプリをダウンロードすると、セブン銀行ATMをカードレスで利用することができます。アプリをダウンロードしておくと、いざという時に便利です。

なお、SMBCモビットは初回契約の方でも無利息期間は存在しないので注意してください。無利息にはなりませんが、SMBCモビットは取引をするとポイントがもらえるので、長期の返済計画ならお得に借入できる可能性があります。

また、WEB完結の条件を満たしていない場合は、カード申込で契約することになります。その場合はカードを契約機などで受け取らなければならないため、お金の融資までの時間がかかってしまいます。

書類の返送なども必要になるため、今すぐお金が欲しい、やばいという状況の人は、必ずWEB完結の条件を満たしているか確認しておきましょう。

また、SMBCモビットは収入のない人では借りられないため、専業主婦・主夫の方は借りられません。逆に少しでも働いて収入を得ているのであれば、主婦の人でも審査に通る可能性がありますよ。

SMBCモビットはバレ対策に特化!電話連絡・郵送物なしでスピーディ&誰にもバレずにキャッシングできます。

※WEB完結の場合

あと

SMBCモビットについてはSMBCモビット審査の記事で詳しく解説しています。

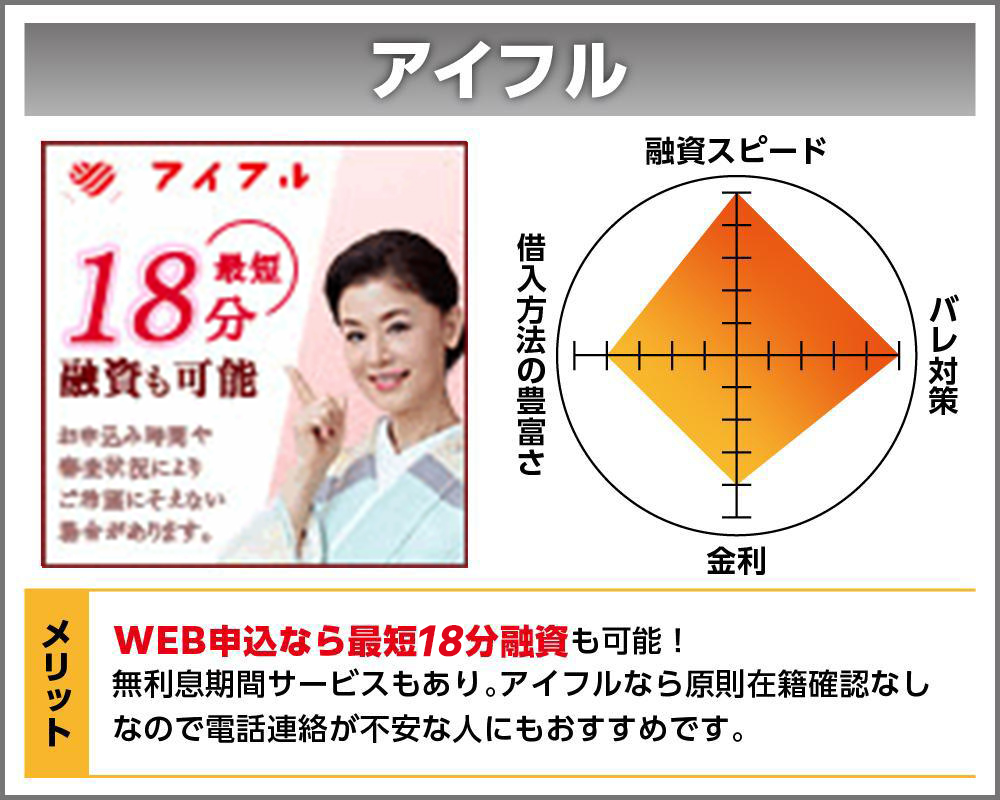

アイフルは無利息期間あり。アプリでコンビニから借り入れたい人におすすめ

アイフルも知っている人が多いカードローンです。イメージの色がアコムと同じ赤なので混乱している人もいるかもしれませんが、商品概要は似ていても別のカードローンになります。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 遅延損害金(実質年率) | 20.0% |

| 申込対象者 | 満20歳以上 定期的な収入と返済能力を有する人 会社基準を満たす人 |

| 申込方法 | パソコン・スマートフォン・電話・自動契約機 |

アイフルの特長は、以下の内容があります。

- 来店不要

- WEB完結申込可能

- 即日融資可能

- 最短18分で融資

- 郵送物なし・電話連絡なし可能

- 急ぎの時は優先的な対応が可能

- カードレス可能

- スマホアプリで借り入れ・返済が可能

- 契約日の翌日から30日間無利息

アイフルも誰もが知っていて人気のあるカードローンのひとつです。急ぎの時も、WEB申込後に電話をすれば、優先的に対応してもらえます。

また、アイフルもスマホを使って、カードレスでコンビニATMでの借り入れや返済ができます。こちらはセブン銀行、ローソン銀行が対象です。アイフルの30日間無利息は、契約日翌日から換算されます。

自宅への郵送物なし、会社への電話連絡なしで契約できるアイフルは、お金がない時に誰にもバレずにお金を借りたいと考えている方にもおすすめの消費者金融です。

アイフルの申込条件は、本人が働いて毎月収入を得ていることです。主婦でもパートやアルバイトで働いている人なら、申し込んでお金の融資を受けられますよ。

審査の申し込みがスムーズにいけば、最短20分で借りられるのもアイフルの特徴。審査や借入についての相談にも対応しており、緊急時のお金がない時の乗り切り方として頼れますよ。

WEB申込で最短18分融資が可能に!原則在籍確認なしで郵送物もなしの誰にもバレずに借りれるカードローンです。※はじめての方なら最大30日間利息0円。24時間受付中です。

※20~69歳の方が対象です

※web申込の場合

※提携ATMにて、お取り引きの都度、手数料が発生します。

※アイフル株式会社ATMは手数料がかかりません。

あと

アイフル審査の記事でもアイフルの特徴やメリット、口コミなどを詳しく紹介しています。

アコムはカードを使って借り入れたい人・在籍確認が不安な人におすすめ

アコムもカードレスで契約することができるので、カードがなくても借入ができ便利で申し込みがしやすくてお金ない時の助けとして人気のある消費者金融です。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 遅延損害金(年率) | 20.0% |

| 申込対象者 | 20歳以上の 安定した収入と返済能力を有する人 会社基準を満たす人 |

| 申込方法 | パソコン・スマートフォン・電話・郵送・自動契約機 ※店頭窓口は2023年2月末に全店舗閉店しました |

アコムは、金利や限度額は他社と大きく変わらないため数字的には平均的な消費者金融といえます。アコムの対象年齢は20歳以上となっています。

特長としては、以下の内容があります。

- 来店不要

- WEB完結申込が可能

- 最短20分融資可能

- 原則、在籍確認なし ※

- 原則郵送物なし

- 公式スマホアプリが便利

- 初回契約日の翌日から30日間無利息

※ 原則、電話での確認はせずに書面や申告内容での確認を実施

アコムも他社と同様、最短20分融資が可能です。アコムの審査では原則として電話での確認は行わず、書面や申込時の申告内容で確認しています。原則会社に電話連絡が来ないので、お金が無い時に在籍確認でばれないか不安に感じる必要はあまりありません。

在籍確認の電話連絡が必要になることもあるようですが、その場合はアコムから事前に同意を求められ、同意がなければ行われないのでお金が無い時に借入をばれたくない方でも安心です。

また、アコムが初めての人には、契約日の翌日から30日間の無利息サービスがあります。ただし、契約日から換算されるため、前もってカードを作りたい人には適用が難しくなります。

お金ない、やばいという人は利息の節約のためにも、返済計画をしっかり立ててから契約日を決めると良いでしょう。

アコムは最大30日間金利0円(※1)!原則 在籍確認なし(※2)で電話が不安な人にもおすすめ。最短20分融資も可能でお急ぎの人も安心です。ネットやATMから24時間借入できます。

※1 アコムでの契約が初めての方

※2 原則、電話での確認はせずに書面やご申告内容での確認を実施

提携CD・ATMの詳細についてはアコムのホームページでご確認下さい。

あと

アコムについてもっと詳しく知りたい方は、アコム審査の特集記事をご覧ください。

三井住友カード「カードローン」は無利息期間・低金利が良い人におすすめ

クレジットカード会社の三井住友カード株式会社からリリースされている三井住友カード「カードローン」は、大手消費者金融カードローンではありませんが、新規契約時点での利用枠が50万円以下での申込なら、「最短5分で即時発行」できる振込み専用タイプがあります。

最短5分で審査完了、Vpassアプリに登録することでカード到着前でもすぐに利用できお金を借りることができます。振込みまでの時間も最短5分とスピーディです。

受付時間:9:00〜19:30 なので、お金が今すぐ必要で急ぎの人はこの時間内にできるだけ早く申込をしましょう。

カード発行、郵送物なしも可能なところも三井住友カード「カードローン」の嬉しいポイントです。

| 金利(実質年率) |

振込専用タイプ 1.5~14.4% カードタイプ 1.5~15.0% |

|---|---|

| 限度額 | 900万円まで |

| 遅延損害金(実質年率) | 20.0% |

| 申込対象者 | 20歳以上~69歳以下 安定収入のある人 ※学生は除く |

| 申込方法 | パソコン・スマートフォンで公式サイトから申込 電話や店舗窓口での申し込みはなし |

また、三井住友カード「カードローン」はかねてから低金利&無利息期間がある&金利引き下げがあることで人気です。

金利は大手消費者金融カードローンで最低のプロミスの上限金利17.8%と比べ、三井住友カード「カードローン」では15.0%と約3%も低くいです。

- クレジットカードで有名な三井住友カード株式会社のカードローンで安心

- 2タイプあり、どちらも金利が他社と比べて低い

- うれしい金利引き下げサービスがある

- 来店不要

- WEB完結申込が可能

- 最短5分融資可能

- 上限900万円までと高額

金利引き下げサービスは返済の延滞などがなければ、1年に0.3%ずつ金利が引き下げられ、最大で1.2%引き下げられるので三井住友カードカードローンは長期間利用すればより低金利でお金を借りることが可能です。

消費者金融系ではありませんが、三井住友カード「カードローン」も専業主婦の借入はできません。パート収入などがあれば、主婦でも契約できるためお金がないときに便利です。

レイクは無利息期間が長いため、返済負担を減らしたい人におすすめ

レイクも知っている人は多いでしょう。他社とよく比較されるのは無利息サービスの内容ですが、商品概要としては大きな差はありません。

なお、レイクは無職でも借りれるわけではないため、無職の方はお金がない時でも利用することはできません。

レイクの在籍確認は申込をした人の勤務先への電話連絡で行われていないので、お金が無い時にバレたくない方でも安心です。

ただし、審査によってはレイクから在籍確認の電話連絡が入ることもあるので、お金が無い時はこの点に注意してください。電話連絡での在籍確認が必要な場合でも、プライバシーのことを考えて電話をしているので、お金ない時に電話連絡が会社に来てもばれる可能性は低いです。

| 金利(実質年率) | 4.5~18.0% |

|---|---|

| 限度額 | 500万円 |

| 遅延損害金(年率) | 20.0% |

| 申込対象者 | 満20~70歳 国内居住・日本の永住権を取得している・ご自分のメールアドレスをお持ちの方 |

| 申込方法 | パソコン・スマートフォン・電話・自動契約機 |

レイクの特長もたくさんあります。

- 来店不要

- WEB完結申込が可能

- Webで最短25分融資も可能※

- 郵送物なし・電話連絡なし可能

- カードレス可能

- 女性専用の申込先あり

- 初回契約日の翌日からの無利息サービスが選択できる

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

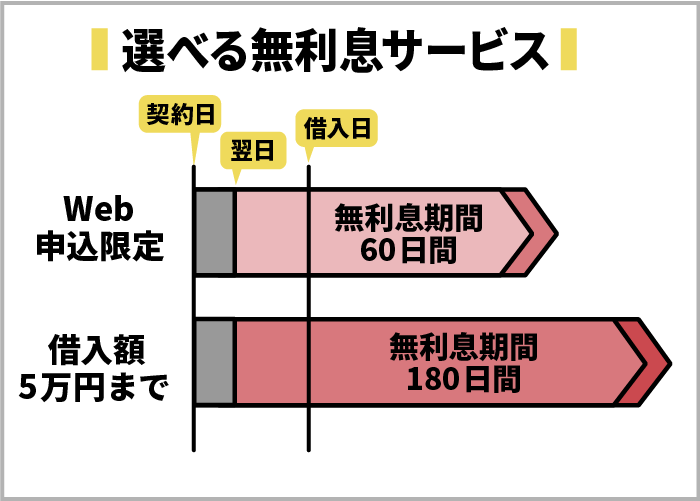

レイクの大きな特長は、他社と違い、選べる無利息サービスがあることです。ただし、どれも初回契約日の翌日から換算されることになります。

- 60日間

(WEB申込限定のみ可) - 180日間、借入額の5万円分まで

(契約額1~200万円の人が可)

それぞれに申込方法や契約等の条件があります。自動契約機または電話での申し込みの場合は、30日間、または180日間(5万円まで)までからの選択となります。契約額が200万円超の人は、30日間無利息に限られます。併用はできません。

レイクでお金を借りる方法については、レイク審査の記事で詳細に解説しています。

消費者金融や銀行などからお金を借りるときの注意点

どこからお金を借りるにしても審査があるため、絶対借りられる保証がないことだけは忘れてはいけません。以下の人は、審査に通るのが難しいと承知して、他の方法を検討することをおすすめします。

- 無職の人

- 信用情報に傷がある

(クレジットカードを延滞中、または延滞したことがあるなど) - 既にカードローンで年収の3分の1近くの借金をしている

主婦の場合はパートやバイトなどで安定した収入があれば利用できるため、収入がある主婦の方であればお金がない時にカードローンで借りることができます。

また、無職の方は本当にお金ない時でもカードローンからお金を借りれないため、アルバイトでもいいので仕事をしてからお金を借りることも検討してみてください。お金がない無職で緊急でお金が必要な場合はカードローン以外の方法ですぐにお金を作る方法をお試しください。

学生でもカードローンの申込条件を満たしていれば利用できるので、お金が無い時に学生の方もカードローンからお金を借りることができます。

お金ない時に審査落ちをして大手消費者金融でお金を借りれない場合は、属性に変化があったら再申し込みしてみると良いでしょう。

信用情報の傷についてはクレジットカードやカードローン以外にも、スマホの本体料金の支払いなどの信用情報に記録される取引をしていて、延滞しているとカードローン審査で不利になるため、お金がない時のスマホなどの支払いにも注意が必要です。

金融会社の中にはいわゆる「闇金」と言われる違法な業者もあるため、「お金ない、やばい」時に審査に通るのが難しい方は違法な業者へは申し込みしないようにしましょう。

どのカードローンでお金を借りる場合でも審査があるため、「審査なし」や「審査が甘い」といったローンは違法な可能性が高いので注意してください。

仕事がなく生活が厳しい人はどうしようもないかといえば、そんなことはありません。心配しなくても、他の対処法を後で紹介します。まずはおすすめのカードローンを紹介します。

また、消費者金融で行われていることが多い無利息期間も、返済を延滞していると適用されなくなるので注意が必要です。

お金がない時にカードローンを利用するなら、消費者金融などのカードローンを扱う金融機関が配信している公式アプリが便利です。スマホアプリから申し込みをして完結できることもあれば、アプリを使った借入もできるので、お金ない時にすぐ借りられます。

ただし、お金を借りられるアプリでは少額融資でも審査なしでお金を借りられるわけではないため、お金がない時にアプリを利用する場合は無審査でお金を借りられるアプリに注意してください。

お金ない時にカードローンを利用するのは良いですが、借入のし過ぎには注意しなくてはいけません。カードローンを扱う金融会社の公式ページで返済シミュレーションを利用できるので、借入をする前にシミュレーションで返済プランを立てておくことをおすすめします。

お金がない時にカードローンに申込をしたとして、審査に落ちてお金を借りれない場合、カードローンは再申し込み可能なのでもう一度審査に挑戦可能です。

また、土日など休日は申込する人が多いことも多く、タイミングによっては審査な長い時間が必要なこともあるので、お金ない時に土日などに申請する場合はタイミングに注意してください。

カードローンの申込条件を満たしていればアルバイトやパート、フリーター、派遣社員といった方でも利用可能なので、アルバイトなどでお金ない時にどうするか困った時に利用することもできます。

また、申し込みしてから一定期間、返済が無利息になるサービスをつけていたり、会員向けのサービスをつけていたりするところもあります。早く返済できれば、利息を減らすこともできます。

プライバシーにも配慮しており、カードローンの利用がバレにくいため、「家族や勤務先にバレるなら借りたくない」、という方でも安心してお金がない時に利用可能です。特に、会社に電話連絡が来ることもある「在籍確認」に不安を感じる方もいるかもしれませんが、ばれる可能性は少ないため、お金が無い時にバレないで借りられる可能性は高いです。

さらに消費者金融は郵送物をなしにすることもできるため、自宅にカードや書類が届いて家族にバレることも少ないです。カードを発行したい場合は契約機を使うことで郵送物なしでカードの発行もできるので、ばれたくない場合は契約機も利用してみてください。

一方、銀行は審査に時間がかかり早いところでも翌営業日となりますが、金利が低いというメリットがあります。銀行カードローンは配偶者に収入があれば収入がない主婦の方でもお金ないときにお金を借りられる可能性があります。しかし、銀行のカードローンは審査基準が厳しい傾向にあるので、信用情報や本人の属性によっては審査落ちしてしまう可能性もあります。

信販会社やクレジットカード会社もカードローンを扱っているところはありますが、こちらも審査には時間がかかります。時間に余裕のある時は、検討する余地はあるでしょう。

本当にお金ない人でカードローンを利用する場合、返済ができなくなってしまうリスクもあるため、返済のことも考えて契約する必要があります。お金が無い時にカードローンで借入しても、また借入が必要になり、より状況が悪化する可能性もあるため、借入する前にお金が無い原因を解決することも大事です。

お金がない時の乗り切り方はいくつもあるので、試してみてカードローンでの借入が不要になった場合は途中で申し込みを取り消しすることも検討してください。

銀行カードローンは即日融資はできないが低金利を優先したい人向け

カードローンには、消費者金融だけでなく銀行カードローンもあります。銀行カードローンの特長で特に知られているのが、金利の低さです。

| カードローン | 金利 | 限度額 |

|---|---|---|

| 三井住友銀行カードローン | 1.5~14.5% | 800万円 |

| みずほ銀行カードローン | 2.0~14.0% | 800万円 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

1.8~14.6% | 500万円 |

| りそな銀行カードローン | 3.5~13.5% | 800万円 |

| 楽天銀行スーパーローン | 1.9~14.5% | 800万円 |

| イオン銀行カードローン | 3.8~13.8% | 800万円 |

みずほ銀行カードローン、三井住友銀行カードローン、りそな銀行カードローンでは、住宅ローンなどの利用があれば金利が下がるサービスをつけています。楽天銀行の場合は、ポイント付加が特長です。

三井住友銀行カードローン、バンクイック、楽天銀行スーパーローン、イオン銀行カードローンでは、口座がなくても利用が可能です。

楽天銀行やイオン銀行では、自分に収入のない専業主婦でもお金を借りられます。配偶者の収入を証明できれば、借り入れる本人には収入がなくても審査を受けられますよ。

ただし、注意しなくてはいけないのは、銀行カードローンは即日融資ができない点です。これは以前、銀行カードローンの過剰融資が社会問題になったこと、反社会勢力へお金の融資をしたことが発覚した問題により、審査をはじめとする改革が行われたことが理由になります。

銀行カードローンは、どんなに早くても翌営業日でなければお金を借りることができません。

緊急で困っている人のお金がない時の乗り切り方としては、銀行カードローンは期待できません。逆に数日の猶予があるのであれば、消費者金融より金利が低いですから後々の返済負担は軽くなるでしょう。

また、銀行カードローンは自宅にカードが郵送物として届くことも多いため、開封されてしまうと家族に見つかってしまう可能性もあるため、ばれたくない方は注意が必要です。

銀行カードローンの中には郵送物なしにできるカードローンもあるので、お金が無い時にばれるから銀行カードローンで借りたくない方は、郵送物なしのカードローンがおすすめです。

中小消費者金融は独自審査のため、大手消費者金融で落ちた人にもおすすめ

キャッシングやカードローンは中小消費者金融でも扱っているため、お金がない時は中小消費者金融から借りることもできます。

中小消費者金融は審査が甘い訳ではありませんが、独自審査をしているため、大手消費者金融の審査に落ちた方でも審査に通る可能性はあります。

延滞事故の過去がある人などでも、現在の収入・就労状況によってはお金の融資をOKしている会社も珍しくありません。お金がないけど審査が不安、という人は、相談だけでもしてみてはいかがでしょうか。

中小消費者金融でも「即日融資」は可能ですし、無利息期間やWEB完結に対応している会社もあるため、短期間にお得に借りる事やばれずに借りることも可能です。

収入のない専業主婦向けのお金の融資など、独自の取り扱いをしている中小消費者金融もありますよ。

中小消費者金融の中には、銀行と同じように配偶者貸付に対応している会社もあります。ただし収入のない専業主婦でお金を借りるなら、配偶者に相談しておく必要があると覚えておきましょう。

中小消費者金融は即日融資可能ですが、大手消費者金融とは異なり、即日融資の条件に来店やFAXなどが必要なケースもあるため条件を確認しておかないとお金が無い時に即日で借りれないということもあるため注意してください。

大手消費者金融ほど審査方法や取引方法が広く確立されていないため、緊急時のお金がない時の乗り切り方とするなら事前に業者について調べましょう。特に借入方法として銀行振込のみとされている金融業者は、銀行が休業中の夜間・土日に融資を受けられないこともあるため要注意。

審査なしなどと謳っている中小消費者金融はいわゆる闇金と呼ばれる違法業者でお金がない時に利用してしまうと違法な利息や取り立てに悩まされることにならので、お金がなくどうすることもできない場合でも申し込みしないようにしましょう。

おまとめローンは複数の借入の返済に困っている人におすすめ

お金がない時にカードローンの借入を検討している方は、借入先が複数あり返済が厳しいことが理由の方もいるのではないでしょうか。

こういった場合はおまとめローンで借りて、カードローンの借入を一本化することで借金返済の負担を軽減でき、お金ない時の対処ができる可能性があります。

おまとめローンなら総量規制の対象外になりますから、収入が不安な人でも年収の3分の1以上の借入が可能。月々の返済が1本化される点や、毎月の返済額の負担が軽くなる点などメリットもあります。

また、カードローンの返済で発生する利息を抑える効果もあるので、利息の計算をしてからおまとめローンを利用することをおすすめします。

おまとめローンを利用する場合は審査を受ける必要があり、おまとめローンも審査が甘いということはないので、お金がない時に審査を受ける場合は審査のポイントを抑えておくことをおすすめします。

おまとめローンは借入件数が多すぎると審査で不利になり、お金が無い時に借りれない可能性があります。

また、おまとめローンでは基本的に専業主婦の借入はできないとする金融機関がほとんどです。パートやアルバイトで収入を得ている主婦であれば審査を受けられますが、全く無収入だと審査には通りません。

必然的に借入額が高くなるのがおまとめローンの特徴ですから、収入証明書や勤務先への確認が必ず必要になるのです。

また、おまとめローンは融資額が高くなるため審査に時間がかかる傾向にあります。そのため「お金がない時の乗り切り方」というより、「ローン類の返済が追い付かずに困っている」場合に向いています。

即日で融資できるおまとめローンは少ないですから、生活費を借りたいのではなく、返済のお金がなくて困っているという場合におすすめです。

おまとめローンは消費者金融系の会社でも、銀行系でも取り扱いがあります。事前に各社の条件をチェックしたり、相談だけしてみたりなどして、おまとめローンの会社を選んでみてください。

既に借り過ぎて多重債務になっているなら債務整理を検討する

既にカードローンなどの利用を行っていて、返済が行き詰まっている人もいるかもしれません。その場合は、対応が変わってきます。

利用中のカードローンの返済ができていなければ、新たに別のカードローンに申し込みすることは、まずできないでしょう。申し込みしても審査に通らない可能性が大きいです。

多重債務でもおまとめローンにすることで返済の負担が減る可能性もある場合は、おまとめローンに申し込みすることを検討してもいいかもしれません。また、どう工夫しても返済が厳しい場合は、債務整理をする方法もあります。

本当にお金がない時に借りれないほどやばいといわれるのは、だいたい自分自身の年収の3分の1以上の借入がある場合で、年収の3分の1を超える借入がある場合は返済が困難になる可能性が高いです。

債務整理とは、自己破産がよく知られているように、カードローン側と交渉する、または裁判所に認めてもらうことで借金を減らしたり無くしたりしてもらう方法です。債務整理をする場合は、弁護士などの専門家の力が必要です。

まずは、借金問題の相談を受け付けているところに相談するところから始めてください。

借金が返済できずに困った時の相談先

- 国民生活センター(消費生活センター)

- 日本クレジットカウンセリング協会(JCCO)

- 司法書士

- 弁護士

- 法テラス など

国民生活センターは、消費者問題に取り組む機関で、身近に買う商品によるトラブルから架空請求など、消費者が関わる様々なトラブルの相談や対応機関として多くの人からの問い合わせに対応しています。借金問題にもアドバイスをしてもらえます。

日本クレジットカウンセリング協会は、多重債務の相談にのってくれ、専用の問い合わせ先も用意されています。相談だけでなく、任意整理のサポートもしてもらえます。

法テラスの正式名称は「日本司法支援センター」です。法的なトラブルを解決するのに必要な専門家の力を借りるための相談窓口ともいえる機関で、多重債務も相談対象になっています。収入などのお金の条件はあるものの、無料相談や必要に応じて弁護士に支払う費用の立替なども可能です。

お金ないけどどこからも借りれない、もうヤミ金しかない…。などと考えている方は一度専門の方に相談することをおすすめします。

債務整理は自分の収入がない専業主婦の人でも、相談次第ではサポートしてもらえます。自分の収入がなければ個人再生はできないため、任意整理や自己破産なら可能になります。

カードローンやクレジットカードなどの支払いができずに放置していると、カードの停止だけではなく、法的措置を取られることもあるため、「お金が無い」「お金が足りない」とどうすることもできない時はすぐに相談してみてください。

お金がない時の乗り切り方として、新たにお金を借りずに済む方法を探すことも大切です。返済額や利息を減らして、月々の支払いを減らすことで現状を打破するきっかけづくりにもなるでしょう。

自己破産は家族に知られてしまう可能性がありますが、相談次第で家族に知られずに手続きできる可能性もあります。お金がないことで返済にも困っている主婦の人は、弁護士などに相談してみましょう。

お金がないときに助かる、クレジットカードのキャッシングや生命保険の契約者貸付

今は生活に欠かせなくなったクレジットカードですが、そのカードにキャッシング枠をつけておけば、いざという時にお金を借りることができます。

ただし、キャッシング枠がついていなければ、新たにキャッシングの申し込みをしても審査に時間がかかってしまいます。即日に審査に通ることは難しいでしょう。

ただし、クレジットカードによってはキャッシング枠の審査が最短即日というカードもあるため、キャッシング枠を利用する場合は最短即日のカードを発行してください。

もし、持っているクレジットカードがあればキャッシング枠の有無を確認し、ついていなければ前もってつけておくように申し込みしておくことをおすすめします。

また、クレジットカードはお金がない時に買い物をする時に利用する事もできますが、あまり使いすぎてしまうとお金がない原因になる事もあるので注意しましょう。

キャッシング枠があっても買い物が多ければキャッシングは厳しい

注意点として、もし既にキャッシング枠があったとしても使えない時があります。それは、クレジットの総額の枠いっぱいにショッピングをしている場合です。

クレジットカードのキャッシング枠はそれ単体で金額の上限が決まっているものの、クレジット総額の枠をショッピング分で使ってしまっていると、キャッシングの利用ができません。

例:総額50万円・キャッシング枠上限10万円の場合

| シッピングで利用した額 | 使えるキャッシング枠 |

|---|---|

| 30万円 | 10万円 |

| 40万円 | 10万円 |

| 45万円 | 5万円 |

例を見るとわかりるでしょうが、ショッピングの利用の仕方でキャッシングの利用上限額が変わってきます。クレジットカードの利用が多い人は、使える金額を確認しておきましょう。

また、逆のことも言え、キャッシング枠を使うとショッピング枠で使える金額が少なくなってしまうので、お金がない時にクレジットカードを利用するなら枠にご注意ください。

クレジットカードを利用した場合、利用明細や履歴が残されるので収支を確認することも簡単です。お金ない時にありがちな収支の把握ができるので、収支の管理ができていない方は利用明細をぜひ活用してみてください。

クレジットカードにキャッシング枠を付けるには審査を受けなくてはならず、無職の人では審査に通らないので、本当にお金がない時に無職の人は借りれない可能性が高いです

配偶者に収入があっても、自身に収入のない専業主婦では審査に通らないことがほとんどです。パートやアルバイトなどで収入を得ている人であれば、審査に通る可能性もあります。

クレジットカードを使った現金化という方法がありますが、規約違反になるので、本当にお金がないけどどこからも借りれない時でも利用しないようにしましょう。

クレジットカードはショッピングに使う頻度が高い方もお金ない人の特徴なので、カードを持っている方は使い過ぎに気をつけてください。

また、キャッシング枠のついたクレジットカードはお金がない時の乗り切り方として心強いですが、金利の高さに要注意。クレジットカードのキャッシングは消費者金融よりも高めに金利が設定されていることがほとんどです。

返済の負担をできるだけ減らしたいのであれば、消費者金融や銀行のカードローンも検討してみましょう。

ポイント還元率が高いクレジットカードや審査が甘いクレジットカードをお探しの方は、おすすめのクレジットカードの記事をご覧ください。

ゆうちょ銀行「貯金担保自動貸付」などの定期預金を担保に借りる方法

生命保険の契約者として加入していれば、契約者貸付を利用することも可能です。これは、生命保険の解約返戻金を担保にして一時的にお金を借りるシステムです。

そのため、契約者でなければ利用することができません。また、積立型の生存保険料が含まれているタイプになり、加入している生命保険の種類にもよります。

メリットとしては、金利が低いことと審査がないこと、また保険の解約をせずにお金を借りることができる点です。上限額は、一般的に解約返戻金の7~8割ほどといわれています。

借入までの審査がないため、無職や専業主婦などの収入がない人でも借りられるでしょう。申込はインターネットなどで手軽にできるのもメリットですね。

ただし、返済できないと利息が増えることで借入残高が大きくなり、保険の支払いがあっても満額もらえなくなったり保険が失効したりする心配があります。しかし、健康面や再度の保険料を考えると、一度解約して再加入するよりはおすすめの方法です。

生命保険でお金を借りると、自宅に返済に関するハガキが郵送で届けられます。家族に内緒でお金を借りる方法としては向いていない点に要注意。

定期預金を担保にして借りることも可能

お金がないけど、どこからも借りられずどうすることもできない場合は定期預金を担保にしてお金を借りることもできます。

例えばゆうちょ銀行には「貯金担保自動貸付」があり、お金がない時でもゆうちょ銀行に担保があればお金を借りることが可能です。

また、貯金担保自動貸付はお金を借りる時の審査も不要なので、信用情報や無職でカードローンなどの審査に不安がある方でも担保があればお金がない時に利用できる点がメリットと言えます。

あくまで貯金が担保になるため、収入のない専業主婦でもお金を借りられます。ただし期限内にお金を返済できなかった場合は、貯金から元金と利子が差し引かれるため注意しましょう。

基本的に自動貸付けを利用しても、郵便局やゆうちょ銀行から郵送物や電話連絡はありません。ただし通帳には借りた分の額がマイナス表示で記載されるため、通帳さえ見られなければ誰にもバレずにお金を借りられます。

お金がないならフリマや質屋で身近なものを売ろう!単発バイトも今は多い

カードローンにしろクレジットカードのキャッシングにしろ、審査があるため必ずお金が借りられるわけではありません。そんな時のとりあえず収入を得る方法としてよく指摘されるのは、家にある不要品や使わなくなったものを売ることです。

家にある不用品や使わなくなったものを売る場合、それは借金とはならないため、「お金ない」けど「借りたくない」という方におすすめの方法と言えます。

フリマやオークションで不用品を売る

家にあるものを売る場合、古着やゲーム機のソフトなど内容によってはあまり金額がつかないこともありますが、お金がないときの一時しのぎにはなります。逆にモノによっては、リサイクルショップよりもネットオークションで売る方が金額が高くつくこともあります。

急ぎで現金が欲しい時は、リサイクルショップの方がおすすめです。また、近くでフリーマーケットなどの企画があれば、まとめて売ることができ家の中も片付くチャンスです。お金ない時の乗り切り方としてフリマを選択する場合、「メルカリ」や「ラクマ」といったフリマアプリで売れるものを売るのもありです。

どの方法がよいのかは、時間の問題や慣れもあるため自分ができる方法で行うことをおすすめします。

お金が無い時にフリマやオークションは出品した商品が必ず売れるとは限らないので、フリマやオークションを利用する場合にはこの点には注意が必要です。

カードローンのように審査は行われないため、審査に不安を感じる方や売れるものがある場合はお金ない時の乗り切り方として利用してみてください。

お金ない時の乗り切り方に不用品を売るという選択をした場合、ブランド品や家電、CDやゲーム、服などが売れるものとして挙げられます。

また、昔からある質屋ですが、モノを売るところと勘違いしている人もいます。

家にある品物を預けるかわりにお金を借りることができる店舗を指します。買い取りも行いますが、それだけではありません。期限までに元金と利息を返せば、品物を返してもらうことが可能です。返済ができなければ、預けた品物を質流れとして店で販売されることになります。

質屋でお金を借りる時は、特に審査は行われないため、お金がないけどカードローンの審査に不安を感じるなどといった方にも向いています。

家にちょっと高価なものがあり、返済の目途がある場合は質屋を活用するのも方法です。質入れと買い取りのどちらがいいのかは、品物に対しての感情や金額で判断すればいいのかもしれません。

ものによっては意外に高く売れるものもあるので、お金がない時に質屋を利用する場合は売れるものにどんなものがあるか調べてみるのもおすすめします。

質屋やフリマなどは、本当にお金がないけどカードローンなどでお金を借りれない時の最終手段にもなるため、お金借りられない時の最終手段として覚えておきましょう。

また、質屋であれば即日でお金借りることもできるため、無職などの方で本当にお金ないけどどこからも借りれないけどすぐにお金が欲しいといった時にも利用可能です。

なお質屋でお金を借りる場合、返済する時には金利が発生し、金利はカードローンよりも高いのでお金ない時に質屋を利用する場合は金利に注意してください。

不用品を売る方法なら大学生でもできるので、大学生の方もお金がない時に実践可能です。

また、出張買取をしているお店もあるため、「移動時間がない」「自力で運ぶことができない」などでお金がない時に現金にできない場合は利用してみてください。

ものを売ることでお金ない時に乗り切る場合は、「即金アプリ」を使って物を売ることもできます。即金アプリなら自宅から査定申請もできますし、アプリによっては梱包なども不要なので手軽に物を売ることができるのでお金が無い時に便利です。

売るものがない場合は、バイトなどでお金を稼ぐ方法もあります。今はバイトを紹介するサイトも増え、見やすくなっています。必ず見つかるとは限りませんが、今は短期のものも多く紹介するところもあります。

派遣の仕事だと給料を手にするまでに時間がかかることも多いのですが、単発バイトならばすぐにお金を手に入れることができるため活用してみるのもいいかもしれません。

単発や日雇いのバイトで手軽にすぐ稼げる

普段別の仕事があれば、単発のバイトや日雇いという方法はおすすめです。面接なし、履歴書なしで始められるバイトもあるのでお金がない時に手軽に稼ぐこともできます。

また、フリマやバイトなら借金にはならないため、「お金ないけど借りたくない!」といった方にものを売るもしくはバイトは向いています。

ものを売ったり、バイトしたりすることお金ない状態を脱却すれば、お金がないことからくるイライラも解消できるため、お金がない場合はお金を増やすことも始めてみください。

お金がない時におすすめの在宅で稼げる副業。クラウドソーシングや広告収入など

お金がない時は在宅でできる副業で稼ぐこともできます。お金が無いけど借りたくない、もしくは借りれないという場合は副業で稼ぐことも考えてみてください。ただし、Web上で在宅の副業をする場合は詐欺などに注意する必要があります。

また、すぐには稼げないことも多いため、すぐにお金が必要な場合は有効ではない可能性があります。お金がない時にまだ少し時間に猶予がある場合は在宅での副業はおすすめです。

お金がない時の乗り切り方は副業やアルバイトが有効ですが、節約術を使って節約することで乗り切る方法もあるので、お金がない社会人や学生の方は節約術を覚えるのも有効です。

在宅でもできる副業はあるので、お金がないけど外出できない主婦の方でも在宅副業で稼ぐことができます。

主婦の場合は配偶者の扶養内かどうかが気になるところですが、クラウドソーシングなどで得る収入は「給与」ではありません。そのため稼いだ収入が扶養の範囲を超えることがほとんどないため、扶養を気にせずお金を稼ぎやすいのもメリットです。

本業がある方も、インターネットでの在宅副業なら本業をしながらでも取り組みやすいのでお金がない時の副業に向いています。

クラウドソーシングは初心者にもできる仕事がある

お金がない時はクラウドソーシングでお金を稼ぐことも検討してみてください。在宅でできる副業も多いため、外出できない方でも稼ぐことができます。

クラウドソーシングには多数の仕事がありますが、データ入力やライティングといった初心者向けの副業もあるため、初心者の方にはデータ入力やライティングがおすすめです。

動画やブログの配信で広告収入を得られる

大学生でお金がない場合、動画の配信やブログを使って広告費用を稼ぐこともできます。

動画配信は自分が得意なことを配信、例えばゲームの攻略や料理に関する事、日常的に役立つ事などを動画にして稼ぐことができるので、お金がない時は自分の得意なことを動画にして稼ぐのも良いでしょう。

ブログは役立つ情報などを記事にして投稿し、広告費用を稼ぐことができます。また、ブログを使ったアフィリエイトでも稼げるので、お金ない時にブログを使って稼ぐことも検討してください。

ただし、アフィリエイトなどは稼げるようになるまで時間が必要なので、お金がない時にすぐ稼がないとやばいなどと言った時には向いていないのでお気をつけください。

ポイントサイトは在宅でコツコツお金を貯められる

工学を稼ぐことは難しいですがポイントサイトを使って稼ぐこともできます。在宅でできるため、家を離れらない主婦の方もお金がない時に実践可能です。

ポイントサイトで稼ぐ方法としては「サイトへのログイン」や「CMを観る」、さらにクレジットカードを作成することでポイントが付与され、お金を稼ぐことができます。

クレジットカード作成は付与されるポイントも多いため、お金がない時におすすめです。

アンケートサイトはアプリやサイトで少しずつ稼げる

お金がない時はアンケートサイトでお金を稼ぐこともできます。稼ぎ方としてはアプリに届くアンケートやアンケートサイトに用意されているアンケートに答えると、アンケートに応じてポイントが付与され、稼ぐことができます。

アンケートサイトを継続して利用していると、アンケートの単価が上がることもあるため、継続することでより稼げます。

ただし、アンケートサイトで稼げるのは多くても数千円ほどなので、お金ない時に高額が必要といった場合は他の方法で稼ぐことも検討してください。

身近な家族・友人・会社から借りるなら借用書などでトラブルを予防すべし

もちろん、借りる先が親だったとしてもけじめは必要です。また、友人などは返済をきちんとしなければ、信頼を無くして友人そのものを無くしてしまうかもしれません。学業などでお金がない時に稼げない高校生などの学生の方は、親に相談してお金を借りられないか聞いてみるとよいでしょう。

相手も返済を心配する可能性があるため、できれば借用書を作るといいです。その方が、お金を借りている自覚が芽生えて返済意識が高まります。返済をきちんと行えば、後々の関係も悪化しづらくなります。借用書は、ネットで調べると見本がたくさんあります。

給料の前借りや社員への貸付制度は会社によって対応してもらえる可能性がある

会社にもよりますが、会社をお金のあてにする方法もあります。要は、給料の前借りです。正確に言えば、給料日前でも働いた分のお金を先にもらうことは法的には可能です。

ただし、労働基準法第25条にあるように、「出産、疾病、災害その他厚生労働省で定める非常の場合の費用に充てるために請求する場合」になります。給料の前借りは可能でも、理由によってはお金を手にするのは難しい可能性があることは知っておいた方がいいです。

会社によっては、従業員貸付制度を設けているところもあります。福利厚生のひとつとして、お金を貸してくれる貸付制度を導入している会社もあるのです。ただし、全ての会社でこのお金を貸してくれる制度があるわけではありません。

しかし、貸付制度があれば外部でお金を借りるよりも低い金利でお金を借りることができ、審査もカードローンなどより柔軟な対応をしてもらえる可能性が高いです。金額などの具体的な内容は会社によりますが、一般的に幅広い内容がお金を借りる理由の対象となっているため、給料の前借りを考えなくてすみます。

どちらにせよ、勤めている人は一度、会社の上司や社長にお金の相談してみましょう。

ただし、従業員貸付制度は派遣社員や契約社員、アルバイトといった雇用形態だと利用できないこともあり、正社員以外の場合はお金ない時に利用できない可能性もあるため注意してください。

また、給料の前借りは正確には会社からお金を借りるわけではなく、働いた分の給料を先に支払ってもらう制度です。そのためお金がない時の乗り切り方として頼れるものの、次の給料日でもらえる額が減ってしまうことに注意が必要です。

従業員貸付制度も、少額ではあるものの返済額と金利が毎月の給料から天引きされることを覚えておきましょう。

お金がない時のストレスは様々なトラブルの種。しっかり対処しよう

お金がない状態が一定期間続くと、どうしてもイライラが溜まりやすくなり、それによって周りに八つ当たりをしてしまうこともあるかもしれません。

こうなってくると夜も眠れなくなったりして、自分の健康状態にまで影響してしまうこともあります。

健康を本格的に害すると病院で治療してもらわないとならなくなり、そうなると更にお金が必要となります。「明日生きるお金がない…」という状況になりやすくなるかもしれません。このような負のスパイラルに陥ってしまわないよう、日頃からできることを少しずつ継続していくことも大切でしょう。

まずは、自分と人を比べるのをやめてみましょう。人と違うのは当たり前ですし、上を見たらキリがありませんよね。「満足するところで満足する」というのも大切なことです。

さらに毎月の生活の中で自分がどれくらいお金を使っているのか収支を付けてみてはいかがでしょうか。無料で手軽使える家計簿アプリなどもたくさんあるので、活用してみてください。

最近では買い物のレシートを撮影するだけで収支表を自動的に作ってもらえるという便利なものもあります。アプリにおまかせするだけで家計グラフも見ることができるので、お金の流れを把握できるのもありがたいですね。

やはり収支表は続けていかないと意味がないですから、手軽に始められるものを選ぶことが大事です。

お金がない時の乗り切り方と考えたとき、真っ先にお金を借りたり稼いだりする方法を思いつく人は多いでしょう。しかしお金を増やすことよりも、減っていくお金を管理することの方が案外近道だということもあります。

すでにカードローンを利用している人なら、債務について専門家に相談するだけでも打開策を教えてもらえたり、ストレスの軽減に繋がりますよ。

また、身体を動かすことでストレスを減らすこともできるでしょう。単純ですが、ウォーキングなどの軽い運動をすることで意外と頭の中はクリアになるものです。

自分にとって興味がある分野の資格を取ってみることもできるかもしれません。資格を取ることで知識も加わってレベルアップができますし、自分に自信が付くことにも繋がります。

さらにボランティア活動をしてみることもおすすめです。今までと違う行動をしてみることで新しい視点に出会えるかもしれません。

自分にとって何が効果的なストレス対処法になるのかを見つけることができればいいですね。

公的支援は申請・相談先によって時間や手間が変わる。お金がない現状に合った支援を頼ろう

今日明日のタイミングでお金を手に入れることは難しいのですが、人が生活していく上で必要な支援は行政にもあります。先行きがなかなか見えない時は気づかないことが多いのですが、国からお金を借りることができるこのような支援があることをまずは知ってください。

- 生活福祉資金貸付制度

- 住居確保給付金

- 失業保険(雇用保険の給付)

- 求職者支援制度

- 障害(厚生)年金・障害手当金

- 生活保護

お金ないけど働けないために無職といった方にも向いているので、働けない方は相談してみることをおすすめします。内容により申請や相談先は違いますが、状況によって様々な経済的なサポートがあります。「生活費がない」「貯金もない」といった本当にお金がない人は公的支援の利用も検討してみてください。

公的支援にもよりますが、審査などの時間は1か月かかることもあるため、今すぐにお金が必要な場合は他の方法でお金を借りることも検討する必要があります。

また、本当にお金がない無職の方でも市役所などでお金を借りることは可能ですが、条件を満たしていないと借りれないこともあります。

給付金などは申請期間が決められていることもあり、期間が過ぎているとお金ないやばい時に申請できず、お金を受け取ることができないこともあります。

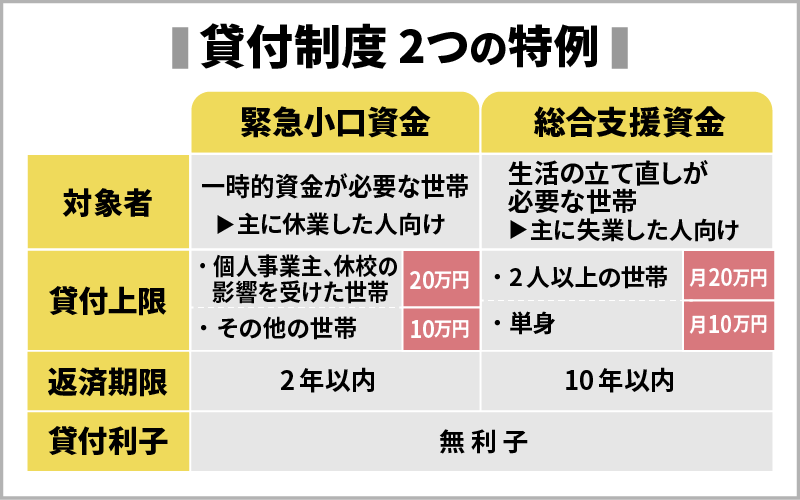

生活福祉金貸付制度は無利子や低金利で借りられる公的な貸付制度

生活福祉資金貸付制度には、いくつかの支援資金の種類があります。基本的には、低所得者や高齢者、障害者の人の生活を支えるためにある制度です。窓口は各市町村の社会福祉協議会になっていて、貸し付けだけでなく民生委員の相談支援も行っています。

支援の種類としては主に4つあり、その中でまた細かく分かれています。

| 種類 | 上限額 |

|---|---|

| <総合支援資金> 生活支援費 住宅入居費 一時生活再建費 |

15~60万円 |

| <福祉資金> 福祉費 緊急小口資金 |

10~580万円 |

| <教育支援資金> 教育支援費 就学支度費 |

3.5万/月~50万円 |

| <不動産担保型生活資金> 不動産担保型生活資金 要保護世帯向け不動産担保型生活資金 |

~30万円/月 |

それぞれに限度額と審査はありますが、無利子~かなりの低金利でお金を借りられます。また、保証人は原則必要とあるものの、なしでも貸し付けてもらうことは可能です。

特に今は、令和3年11月末までと期限はあるのですが、「新型コロナウイルス感染症生活困窮者自立支援金」の申請ができます。これは、緊急小口資金特例貸付の利用ができない世帯でも条件によっては利用できる制度です。

市役所でお金を借りることができる生活福祉金貸付制度は、就職活動をしていない無職や住居がない、借金の返済のために借りようと考えている人、などはお金がない時でも生活福祉金貸付制度を利用できません。

借りられるかどうかは個々での判断になりますが、相談しなければ先にはすすまないため、まずは社会福祉協議会に相談することが大切です。

生活福祉資金貸付制度は他の支援制度や公的支援を利用している方は利用できず、支援を受けていてお金が無い時でも借りれないので注意してください。

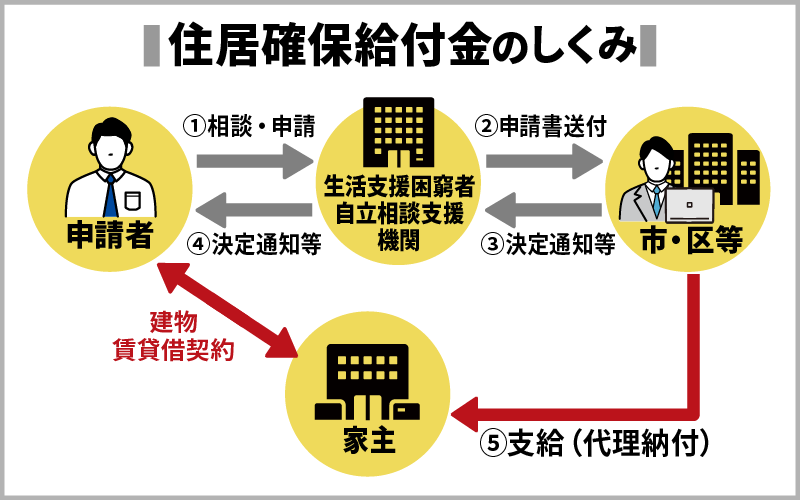

住居確保給付金とは家賃を変わりに家主に支払って支援する給付金制度

生活そのものではなく、住宅に関する費用に対する支援です。家賃の支払いに困っている人向けの支援ですが、対象者は離職や廃業2年以内、離職していなくても同等の収入減少がある方と条件があります。

また、収入の世帯合計額の条件や求職活動の要件もついています。細かい金額等については自治体により違うためまずは相談することが必要ですが、貸し付けではなく給付となっていることから様々な制約は仕方がないでしょう。申請先は、生活困窮者自立支援機関となっていますが、これも地域で違うため確認してください。

給付金は、申請者ではなく自治体から賃貸住宅の賃貸者や不動産業者などの支払先へ直接支払う仕組みになっています。そのため、間違えてお金を使い込んでしまう心配がありません。

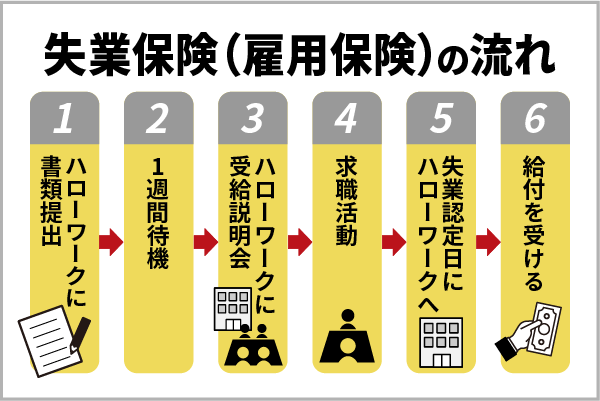

失業保険とは本来は雇用保険の給付で失業した時にもらうお金を指す

職を失った場合、勤めていた時に雇用保険に入って徴収されていれば、失業保険をもらうことができます。

失業保険と一般的にいっているものは、実際は雇用保険の失業給付になり、失業手当(正式には基本手当)ともいわれています。給料明細を見るとわかりますが、雇用保険は毎月の給料から徴収されていて、会社を辞めた後、次の就職が決まるまでの一定期間支給してもらえる仕組みになっています。

実際には、雇用保険は誰でもお金をもらえるわけではなく、雇用保険の被保険者だった期間(徴収されていた期間)が離職前以前2年間に、通算して12ヵ月以上必要です。(ただし、離職理由によっては離職の日以前1年間に被保険者期間が通算で6ヵ月以上)

簡単に言えば、一定期間以上、雇用保険を支払っていないと、仕事を辞めても失業保険の給付でお金を受け取ることができません。

また、多くの人が離職してハローワークに通う様子でわかるように、離職してもすぐに働くつもりがない場合も給付でお金を受け取ることができません。

受給期間ですが、離職日の年齢や雇用保険の被保険者の期間、離職理由により変わってきます。自己都合などの一般的な離職、会社倒産や解雇などによる離職の特定受給資格者、例えば親の介護が必要になったなど本人の意思とは別の理由がある離職の特定理由離職者では、給付の条件が変わってきます。

ちなみに、基本手当の日額は原則、離職直前の6ヵ月の毎月の決まって支払われた賃金(賞与除)の合計を180で割った額の50~80%ほどとなっています(60~64歳は45~80%)。低賃金の人ほど割合は高く設定されていて、日額の上限は以下のようになっています。

| 年齢 | 基本手当の上限額(日額) |

|---|---|

| 30歳未満 | 6,760円 |

| 30~45歳未満 | 7,510円 |

| 45~60歳未満 | 8,265円 |

| 60~65歳未満 | 7,096円 |

(令和3年8月1日現在)

他にも受給資格者には再就職に向けて様々なお金の支援があり、公共職業訓練等を受講する場合の技能取得手当や求職の申込後に発生した疾病等により職業に就けない場合に発生する疾病手当など、状況により別手当を受給することができるかもしれません。

日雇の場合は、雇用保険の一般被保険者とは違う制度があります。生活をするために日雇いの仕事を検討する場合、日雇労働被保険者になっておくと、いざという時に日雇労働求職者給付金のお金を受け取ることができるようなります。気になる人は、一度ハローワークに問い合わせしてみるといいでしょう。

求職者支援制度は仕事を探す時の制度。職業訓練しながら給付を受ける

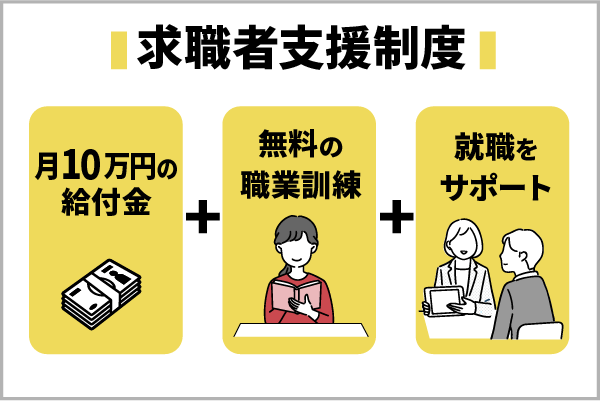

もし、失業保険の受給ができなかったり受給が終わったが仕事が見つからなかったりしても、求職者支援制度があります。

失業保険とは別に、再就職や転職など仕事を探している人が、就職に必要なスキルを得るための職業訓練を無料で受けられる制度です。ただ訓練を受講するだけでなく、月10万円の生活支援金の給付も受けられます。

この制度には、上限はあるものの訓練受講手当の月10万円の他に通所手当や寄宿手当といったお金をもらうことが可能です。制度を利用して訓練しながら給付金を受けられる対象者は、これらの人になります。

- 失業保険がもらえない離職者

- フラーランス・自営業を廃業した人

- 雇用保険の受給が終わってしまった人

- 一定額よりも少ない収入のパートタイムで、転職で正社員を目指す人 など

他にも給付金はなくても無料の訓練のみの受講も可能です。対象者は以下になります。

- 親や配偶者と同居していて一定の世帯収入はあるが、離職している

- 働いて一定の収入はある

(フリーランスで働きながら、正社員への転職を希望している) など

もちろん制度を利用するには、それに必要な要件が受講、給付それぞれにあります。まずは求職の意思と訓練受講の意思、他の収入などのいくつかの条件が必要です。しかし、仕事をしたくても上手く見つからない時には、上手に活用できるのでおすすめの制度です。

再就職を目指しているけどスキルがない、スキルを磨くお金がないという主婦の人にもおすすめです。自治体にもよりますが、保育園・こども園に子どもを預けながら職業訓練を受けることもできますよ。

障害年金は病気・ケガで収入が減った際に支給されるお金

病気やケガをして仕事に支障が出るようになった時は、障害年金をもらえる可能性があります。これは、現役で働いている場合も含まれます。

病気やケガにより、生活や仕事に限度が生じるようになった時に受け取れる年金です。現役でも要件を満たせば受け取ることができます。要件には、年金の納付状況の条件も含まれます。

障害年金は、病気やケガをして初めて医師の診察を受けた時に入っている年金の種類で分かれます。

| 障害基礎年金 | 該当期間に初診日のある病気やケガで、法令で定められた障害等級表(1・2級)による障害の時に支給される年金 |

|---|---|

| 障害厚生年金 | 厚生年金に加入している期間に、初診日のある病気やケガで、障害基礎年金が給付される状態になった時に障害基礎年金に追加して支給される年金 また、障害の状態が2級に当たらない軽い状態の障害では、3級の障害厚生年金が支給される |

※該当期間は、年金に加入している期間、または20歳未満、もしくは60~65歳未満の日本に住んでいる期間になります。

ただし、どちらも一定期間の公的年金の保険料が納付されていることや未納がないなどの条件があります。

生活保護は誰もが知る憲法で保障されている生活をするための制度

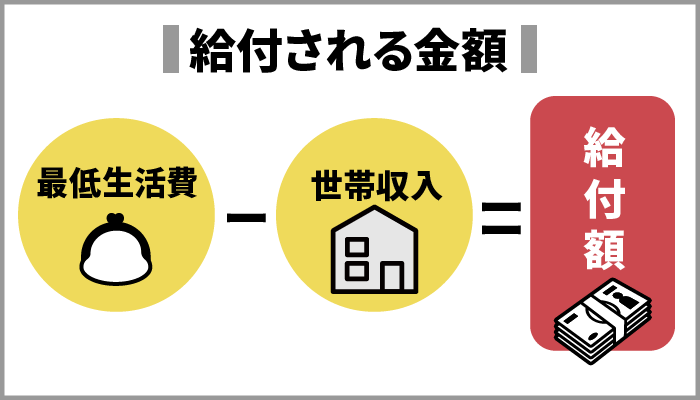

どうしてもお金を借りる先が見つからない、収入を得る方法がない、支援制度が使えない、という時は、生活保護のお金に頼るのも大切です。申請先は福祉事務所です。

さまざまな理由により収入がない人や少ない人に対して、最低限度の生活を保障することと自立を助長するために支援をする制度です。細かくは生活保護法に基づいて決められています。

生活保護には保護の内容に応じて扶助の種類があります。

| 扶助の種類 | 内容 |

|---|---|

| 生活扶助 | 日常生活に必要なもの(食費・被服費・光熱費等) |

| 住宅扶助 | 家賃 |

| 教育扶助 | 義務教育を受けるために必要な学用品 |

| 医療扶助 | 医療にかかる費用 |

| 介護扶助 | 介護サービスにかかる費用 |

| 出産扶助 | 出産費用 |

| 生業扶助 | 就労に必要な技能習得などの費用 |

| 葬祭扶助 | 葬儀費用 |

お金は、内容により実費や基準額を支給されたり相手方に支払いされたりします。収入があっても最低限度の生活費よりも少ない場合は、収入額により保護費が変わってきますが、お金の受給は可能です。また、年金をもらっていてもあまりに少なくて生活が困難な時も合わせてお金を受給することはできます。

当然、条件やデメリットはあります。まず、持ち家や車の売却を指摘されたり(例外もあります)、他の制度の利用を先に促されるなど他の手段を求められます。また、毎月収入の状況の報告が必要で、定期的に福祉事務所のケースワーカーの訪問調査が入ります。

様々な制約がある、親類や周りに知られたくないなど、ハードルを高く感じて諦める人も多い制度ですが、まずは生きていくことを何より重要視してください。1人では上手く申請できず却下された、不安だという時は、支援団体に相談する方法もあります。

生活保護というと恥ずかしい、周りに申し訳ないと思う人もいるかもしれませんが、逆に自分に余裕が出てきたら税金を払う、支援団体に協力するなど、支援する側になればいいのです。生きていく権利は、しっかりと主張しましょう。

フードバンクはお金がなくても食べ物を受け取れる

「お金ないけどご飯が食べたい」など、お金がなく食べるものがない場合はフードバンクで食べ物を受け取ることも可能です。

フードバンクで受け取れる食べ物は、例えば包装の破損、印字ミスといった販売できないものですが、きちんと食べられるものなのでお金がないけどご飯が食べたい時でも安心して受け取ることができます。

ただし、フードバンクは誰でも利用できるわけではないため、お金がないけどご飯が食べたい時に利用できない可能性もあります。

フードバンクを行っている支援団体や自治体に聞けばご飯を食べたい時に自分がフードバンクの対象になるのか分かるので、お金ない時は近くのフードバンクをしている団体などに相談してみてください。

明日生きるお金がない方でご飯を食べられない場合は、フードバンクの他にもボランティアによる炊き出しで食べることも可能です。

生活サポート基金は消費者金融などで審査に落ちたお金がない人が対象の融資サービス

本当にお金がない、しかしどこからもお金を借りれないという時は生活サポート基金を利用できる可能性があります。

この生活サポート基金は消費者金融などのローン審査に落ちた方や多重債務者を対象に融資をしているため、お金ないけどどこからも借りれない時は相談してみると良いでしょう。

お金がないけどどこからも借りれない場合は、生活サポート基金の「生活再生ローン」の利用がおすすめです。

生活再生ローンは生活再建の意思があれば利用可能

生活サポート基金の「生活再生ローン」はお金がない方でも、生活再生ローンでお金を借りて生活再建の意思がある方が利用可能です。

カードローンの返済でお困りの方や多重債務といったカードローンの債務を整理するためのお金を貸してもらえるため、消費者金融の返済でお困りの場合は相談してみてください。

また、公共料金や家賃などの支払いをお金がない時に滞納してしまった場合の資金や信用情報の関係でどこからもお金を借りれないなどといったときにも利用することができます。

生活費としても借りられるので、本当にお金が無い時で生活費にも困っているけど、どこからも借りれない時に生活費を借りるためにも利用可能です。

無職の方は利用できませんが、収入がある家族がいれば借りられる可能性があるため、お金がない時に家族に相談して生活再生ローンを利用することも可能です。

自分には収入のない専業主婦(夫)でも、配偶者などと相談して借入できる可能性がありますよ。将来的に返済可能であると家計の見通しや確認が必要な制度のため、家計を見直したい、誰かに相談したい人にもおすすめできます。

まずはお金がない現状についてを相談をして、面談や継続的なサポートを受けることもできますよ。

全国には対応しておらず、

- 東京都

- 神奈川県

- 埼玉県

- 千葉県

に住所のある方が対象なので、それ以外の住所の方はお金がない時に借りれないのでご注意ください。

生活サポート基金は総量規制の対象となるので、本当にお金がない時にどこからも借りれない場合でも自身の年収の3分の1以上のお金の融資はできません。

また、生活再生ローンは「連帯保証人」も必要になるため、お金ないけどどこからも借りれない時は事前に連帯保証人になってくれる人に相談しておく必要があります。

即日融資は不可能。申込から2週間~1か月ほどはかかる

生活サポート基金の生活再生ローンは即日には対応していません。そのため、お金ないけど消費者金融で借りれないからすぐに借りたいなどといった方は注意してください。

審査があるため、申し込みをしてから2週間から1か月ほど時間がかかるため、「明日生きるお金がない」など急いでいる場合に間に合わない可能性もあります。

お金が必要な理由次第によっては相談することで優先的に審査をしてもらえると言われているため、「お金ない、助けて!」という時は相談してみると良いでしょう。

後で困ることになる!お金がない状況で辛くても闇金やギャンブル、違法行為には手を出さない

お金に困ると、中には違法行為に手を出してしまう人もいます。しかし、それは後々の自分にマイナスにしかなりません。以下の内容には手を出さないようにしてください。

- 闇金

- クレジットカードの現金化

- ギャンブル

- 違法行為

闇金に掴まると、違法金利により借金が増える一方になり、必要以上にお金の返済を迫られます。手を出さないようにしましょう。カードローンは必ず審査があります。誰でも貸してくれるところは闇金だけです。中には正規の業者のフリをしている闇金もいます。よく注意してください。

特に主婦の中には、闇金より少しソフトなイメージのある「ソフト闇金」にはまってしまう人がいます。

闇金よりも少し金利が安く利用できたり、無理な催促をしてこないなどの特徴があります。さらに担当の人からお金の返済相談を受けてもらえたりと、いわゆるソフトなイメージを植え付けるのです。

ソフトと名前が付いていてもやはり闇金には変わりないので、騙されないようにしましょう。また、WEB上のSNSや掲示板で個人間のお金のやり取りや融資を行っていることもあり、個人間のお金の融資も詐欺の可能性があるため、「お金がない、助けて」という時に利用しないようにしてください。

無職の方で本当にお金が無いけど借りれない時に、無職でも借りれるソフトヤミ金あるからといって無職の方は利用しないことをおすすめします。

クレジットカードの現金化は、クレジットカードで買った商品を売って現金にする方法で、違法ではないから大丈夫だという話があります。しかし実は、絶対違法ではないとも言い切れません。

それ以前にカード会社との契約違反になり、カードが利用停止になり一括返済を迫られることになりかねません。酷い場合は法的措置を取られることもあり得ます。

「ギャンブルをする」はお金がない家庭や人の特徴の一つとなります。

よく借りたお金をギャンブルで増やして返済にあてればいいと考える人がいますが、そう簡単にギャンブルで成功することはありません。借金が増えるばかりでお金と生活に困窮するのは、体験談にもよくあることです。

「お金ない」「お金を借りれない」時にアルバイトなどで稼ぐ時にも注意が必要で、中には違法なバイトもあるので、バイトを始める場合は安全な仕事なのかよく確認してからバイトを始める必要があります。

違法行為に手を出すくらいならば、親や親類、または信頼できる友人などにお願いしてお金を借りる方をおすすめします。

カードローンを利用した副業やアルバイトの詐欺も増えているようなので、お金がない時の乗り切り方法にカードローンを利用する場合は詐欺に遭わないように注意してください。

絶対にこれらの方法でお金を手に入れたり、借金を増やしたりしないようにしてください。

このサイトでは、急ぎやそうでないときなど状況別に、お金を借りる方法を紹介しています。アルバイト、派遣、学生、主婦、無職、などなどあなた属性ごとにも解説しているので、是非ご覧ください。

「お金がない。やばい」状態でもまずはその理由を知ることから始まる

ただ、闇雲にお金を増やそうと金策に走っても問題解決になりません。まずは冷静になることが大切です。例えば失業などの大きな問題があったのならば、それが理由であることが一目瞭然のようにすぐに理由がわかります。お金がない理由が分かれば、対策の方向性を考えることができます。

まず冷静にお金がない原因を探り、そのお金がない原因にあう対策をすることが大切です。よくあるお金がない原因をいくつか取り上げてみます。

お金がない原因

- 収入や支出を把握していない

- 単純に支出が多い

- 買い物依存症になっている

- 失業などによる収入の減少

- 冠婚葬祭や電化製品購入などの予想外の出費

- ケガや病気による収入の減少や支出の増加

- ギャンブルなどの浪費

支出と収入がわかっていないと、気づいたら支出が多くて困ることになります。わからないと、抑えなければいけないところを抑えられていない可能性があります。そのためにも必要な支出と不要な支出というお金の基本を把握しなければいけません。

不要な支出をしているとすれば、それはお金の浪費になります。お金の浪費とお金の消費は違います。また、中にはいろいろな意味で投資がありますが、必要な投資と無駄な投資もあります。

ここでいう投資とは、金融商品の投資ではなく、自分のスキルアップに必要な投資です。例えば、資格取得のための講座や書籍などです。ただし、闇雲に資格の講座を受けるのではなく、将来に向けての目標を持って受けた方がその資格を活かして将来の仕事にも生かすことができるようになります。

また、自分では気付かないうちにたくさん買い物をしてしまう買い物依存症になっていないでしょうか。「お金ないのに使っている状態」だとしたら、早急にその状況を改善する必要があります。

もし自分が買っているものの中で全く使わない新品状態のものが多かったり、買い物をすると気持ちがすっきりしていたり、常に買い物をすることについて考えたりしていないでしょうか。

買い物をする時に気分が高揚してしまうことも良くない精神状態だと言えるでしょう。買い物依存症になってしまう主な原因はストレスですが、まずは自分の状態を認めることが大事です。

過程のお金事情を預かることの多い専業主婦(夫)なら、家計簿を付けてみるのも効果的です。世帯単位での収入と支出のバランスを把握して、子どもの教育費や住宅費用などのライフプランを立てて、削れる支出を削っていきましょう。

本人が自覚をすることが難しいのが買い物依存症ですが、少しでも当てはまると思ったら早めに専門家に相談することをおすすめします。

買い物依存性はその裏に不安症や強いストレス、自分を認められない気持ちなどが潜んでいる場合があります。

特に働く女性が陥りやすい傾向だとも言われているので、気をつけてください。

お金ない時、貯まらない時の理由は収支管理がうまくできていないことが多いので、収支管理をしていない方はまずお金と向き合って収支管理することをおすすめします。

家賃・住宅ローン、水道光熱費…支払い滞納の危険度で優先順位を見極めて

支払いが滞るとやばいものもしっかりと把握して、その財源を確保しておくことも大切です。そのうえでお金の節約をしていかないと、後で肝心の費用が足りなくなってしまいます。まずは、支払いが滞ると困るものを整理します。

- 家賃・住宅ローン

- 光熱費・水道代

- 通信費(携帯電話など)

- 学費

例えば水道や光熱費といった、月々の変動費を節約するだけでもお金がない時の乗り切り方になります。ライフラインは支払いが滞る前に、節約できないかどうかを確認してみるのも良いでしょう。

お金の支払いができなければ、様々な問題が起こります。例えば賃貸アパートならば強制退去を心配するかもしれませんが、それ以外の問題が出てくる心配もあります。例えば給料や家財の差し教えや、連帯保証人への支払い督促などがあります。住宅ローンならば、今後、他のローンの審査落ちは避けられないでしょう。

また、住んでいる地域やお金の支払いの詳細な内容にもよりますが、全ての項目で遅延損害金が発生する可能性があります。電気や水道なども、ただ使えなくなるだけとは限りません。ただお金が払えませんだけでは終わらないことを知っておく必要があります。

滞ると困る項目、例えば住宅ローンは乗り換えもできるので、現在よりも低金利や返済金額が下がるのであれば、別のローンに乗り換えて負担を軽減できることもあります。

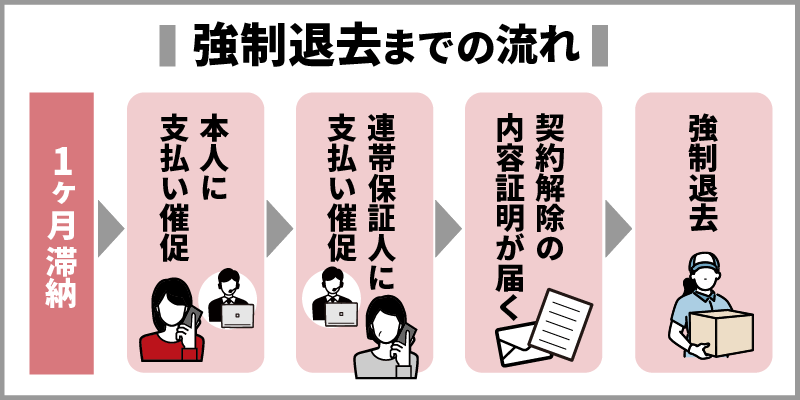

家賃が払えない、滞納したらどうなる?強制退去のリスクと対処法

家賃を払えないままずっと滞納しておくことはできません。家主や管理会社、もしくは保証会社から催促があり、それでも払えない場合は強制的に退去しなければならないこともあります。

家賃が払えなくなったらすぐに退去しないといけないというわけではありません。

しかし、いくつかの段階を経てしまうと退去しなければならなくなります。

1ヵ月の滞納なら、書面などによる催促のみです。ただし、何もせず滞納を続けていると強制退去となってしまいます。

家賃が払えない場合、待ってもらえる猶予はケースバイケースです。

家賃の支払いが滞納すれば強制退去になり、部屋を引き払わなければなりませんが、その期間は不動産や家主、部屋を借りている人など、それぞれの事情があるため、明確な基準はありません。

一般的には3ヵ月の家賃滞納で強制退去の請求ができるようになり、滞納期間が長くなるほど強制退去を請求される可能性が高くなります。

また、支払いをどれくらい待ってもらえるかは、借主と家主の関係性が影響することがあります。支払いがないまま、全く連絡が取れない状態では、強制退去の手続きなども早まることもあるでしょう。しかし、支払う姿勢を見せたり、相談したりすることで、支払いを待ってもらえる期間が長くなることもあります。

保証会社は家賃が払えない時にあまり待ってもらえないこともあるので、保証会社を利用している場合はできるだけ早く家賃を払う必要があります。

逆に保証会社を利用していない場合には、滞納するとすぐに連帯保証人に請求が行ってしまいます。連帯保証人は契約者と同じ支払い責任を持っているため、もし請求が来てしまうと拒否はできません。

そのため「家賃の滞納はいつまで大丈夫」かは、契約時に保証会社を利用しているか、それとも連帯保証人を立てたかによって異なるのです。

ただし、猶予や待ってもらうことが難しいケースも増えてきているようなので、相談しても猶予などをしてもらえない可能性も十分あります。

家賃が払えない期間が「1週間遅れ」「10日遅れ」「1ヶ月遅れ」なら大丈夫だろうと思う方もいるかもしれませんが、たとえ1日遅れでも家賃滞納になるので遅れる場合は連絡することをおすすめします。

家賃が払えない場合、次のような対策を検討しましょう。

- 大家さんや管理会社に払えないことを早く連絡・相談する

- 滞納の前に家族などに相談して支払ってもらう

- ネットなどの副業で収入を増やして家賃を支払う

- 市役所などに相談できる「住居確保給付金」を利用する

- カードローンなどで家賃分のお金を借りる

その他、「緊急小口資金」や「総合支援資金」で借りることもできるため、市町村の社会福祉協議会に相談することも検討してみてください。

また、生活保護の利用も検討してください。

家賃が払えない時に生活保護を利用する場合、生活保護で給付される金額は「最低生活費」から「世帯収入」を引いた額が給付額です。

家賃が払えなくなる可能性は誰にでもあるものです。自分は大丈夫、と思っていても、何が起こるかわかりません。事前にできることはしておいて、どうしても払えなくなってしまった場合には紹介したような対策で乗り切りましょう。

クレジットカードが払えない!支払い遅れでどうなるか&対策を解説

「クレジットカードの利用代金が払えない」「クレジットカードの支払い遅れがあるとどうなるの?」といった、クレジットカードの支払いに関して困っているあなた。

クレジットカードの支払いができない時にどうなるのか、どのような対策ができるのかまとめて紹介します。

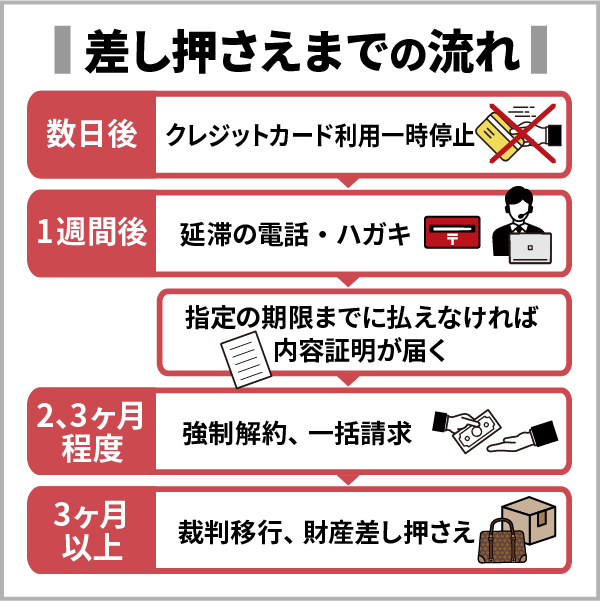

クレジットカードの請求金額が支払えないとどうなるか、順を追うと以下のようになります。

- 一時的にクレジットカードが使えなくなる

- 遅延損害金が発生して利息以外に余分なお金を払う必要がある

- 個人信用情報機関にクレジットカードの支払い遅れの事実が登録される

- クレジットカードを強制的に解約される

クレジットカードの引き落とし日が来ても利用代金が支払えなかった場合、まずは一時的にクレジットカードが使えなくなります。

クレジットカードが使えなくなるタイミングは、クレジットカード会社に対して銀行から利用代金の引き落としができなかったという情報が届いたときです。

クレジットカードの一時的な利用停止では、延滞を知らせるハガキなどは届きません。まずは電話で入金が依頼されるため、延滞に気づかずにカードが使えなくなった…と言う人も多いようです。

そして支払いが遅れると、遅延損害金が発生します。遅延損害金とは、損害賠償の意味合いを持つお金です。クレジットカードは一回払いにすると利息がかかりませんが、遅延損害金は支払い回数に関わらず発生します。

遅延損害金は支払予定日の翌日から、クレジットカード会社が入金を確認する日まで日割りで発生する仕組みです。クレジットカードが払えない日数が長くなればなるほど遅延損害金は高くつくので、できるだけ早く相談するなど対処する必要があります。

クレジットカードが払えない時に発生した遅延損害金を払わないと法的措置を取られて強制執行になる可能性が高くなるため、遅延損害金が発生した時は無視しないことをおすすめします。

遅延損害金の金利がどれくらいか、例を見てみましょう。

| クレジットカード会社 | 遅延損害金の金利(年) |

|---|---|

| JCBカード | 14.60% |

| 三井住友VISAカード | 14.6% |

| 楽天カード | 14.6% |

| ニコスカード | 14.6% |

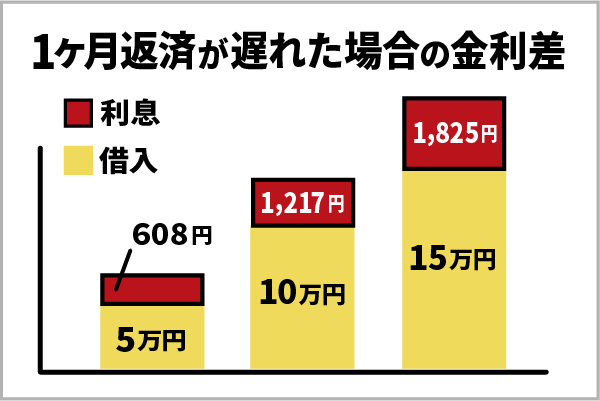

年14.6%の金利で利息がどれくらい発生するのか、1か月返済が遅れた場合を例に見てみましょう。

- 5万円の利用:608円

- 10万円の利用:1,217円

- 15万円の利用:1,825円

1回払いなら利息なしで利用できるクレジットカードで、不要な支払いをするのは避けたいところです。

もしクレジットカードの支払いをリボルビング払いにしていると、リボ払いの手数料に加えて損害遅延金が発生することになります。返済総額が膨れ、余計に払えない状況が深刻化してどうすることもできなくなってしまうリスクも高まるでしょう。

リボ払いは月々の支払いが一定になる反面、支払い期間が知らない間に長くなっていることもあるため、利息が多くかかりがちです。リボ払いでクレジットカードを払えない状態になって初めて、膨れ上がった利息の額に気づくという人もいます。

個人信用情報機関に滞納や強制解約の情報があると、クレジットカードの利用や作成だけではなく以下のような様々な影響が出るため注意が必要です。

カードローンなどの延滞をした時などに聞かれる、「ブラックリスト」と呼ばれる状態になってしまいます。

- 住宅ローンの審査に通りにくくなる

- マイカーローンなどの一般的なローン審査に通りにくくなる

- カードローンの審査に通りにくくなる

- 分割払いの契約が結びにくくなる

お金がない状態だと返済が難しいのは、クレジットカードだけではありません。借入に関するすべてに影響が出ると考えましょう。

最後に、支払いを滞納するとクレジットカード会社から連絡がありますが、連絡を受けているのにきちんと対応しなかった場合は、クレジットカード会社からクレジットカードを強制的に解約される場合もあります。

特に長期間クレジットカードの滞納をしている場合、一括返済に応じなくてはいけなくなるため注意が必要です。

そして、クレジットカードの利用代金が支払えないままでいると、最終的には財産が差し押さえられます。

差し押さえは資産価値が高いものが優先されるため、手続きをすれば確実にお金が回収できる給与や、クレジットカードの引き落とし口座以外に預金があれば預金が差し押さえられるのが一般的です。稀ではありますが、車や家が差し押さえられるケースもあります。

給与は全額差し押さえられると生活ができなくなるため、以下の範囲で差し押さえが行われるルールです。

- 通常は手取りの金額の4分の1まで

- 手取り額が44万円以上の人は33万円を超えた金額すべて

毎月の給与だけではなく、賞与や退職金も差し押さえの対象となります。

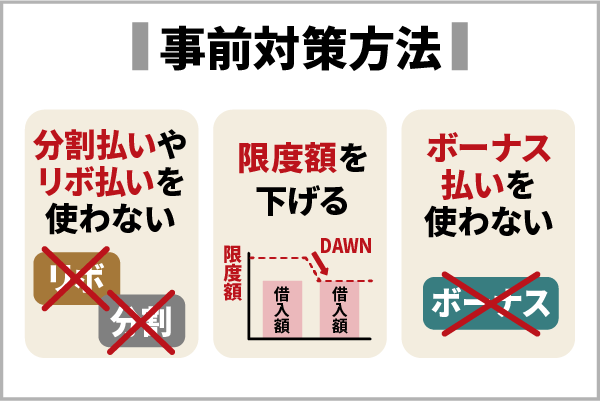

クレジットカードの分割払いやリボ払いを使いすぎて払えないということが無いように、事前に対策しておく方法も有効です。クレジットカードが払えないということが無いように、「分割払いやリボ払いを使わない」「限度額を下げる」「ボーナス払いを使わない」などで使いすぎを防げます。

クレジットカードが払えない時は、次のような対策で乗り切りましょう。

- 単なる支払い忘れならすぐに振込・入金しよう

- 今は払えなくても後日支払えるならクレジットカード会社に相談を

- クレジットカードの利用代金が払えない場合は分割払いを考える

- カードローンで借入をしてクレジットカードの支払いをする

- ボーナスが出たら一括で支払いをする

- どうやっても支払いが難しい場合は弁護士に相談を

お金が無くてクレジットカードの利用代金を支払わなかったのではなく、支払い忘れで支払いが滞った場合は、気づいた時点ですぐに入金しましょう。

クレジットカードの支払い日には支払ができなかったけれど、数日待てば払える場合は、クレジットカード会社に相談しましょう。利用料金の立て替えは信用で成り立っているので、支払う意思を見せると放置したままにするよりも信用を失わなくてすみます。

クレジットカードの利用代金が払えないまま放置しておくと、クレジットカードを強制解約される、住宅ローンなどのローンが組みにくくなるなど様々な影響が出るため、できるだけ早く対策をしなければいけません。

まずはクレジットカード会社に相談するのが一番ですが、近いうちに収入があって支払いができるあてがあるなら、カードローンを利用して延滞の履歴がつかないようにする方法もあります。

1回でも滞納すると個人信用情報機関に延滞の履歴が残る可能性があるため、できる限り延滞は避けたいところです。カードローンの利用も検討しながら、必要な対策を行いましょう。

自炊や節約で節約しよう!借入以外の金欠の乗り切り方

逆に、家賃や光熱費といった外せない大切なものとは反対に、減らしてもいい項目も考えておけば、お金の節約につながります。

- 娯楽費

- 食費

- 交通費

- 通信費

ここにあげた以外の支払いが滞って困るものの中にもお金の節約できる項目はあります。例えば、携帯の契約プランを変えるなど工夫はできます。また、掛け過ぎている保険料の見直しなど、固定費で出費がかさむものを整理して、お金の節約ができるものは節約する方法で生活の見直しが必要です。

固定費は収入に見合っていないとお金がない原因になるので、お金がない時は自分の収入にあった固定費にすることをおすすめします。

特に保険では、昔のタイプは今の医療体制では保険料がもらえない内容ということもあります。ただし、全ての保険を解約すると今度はいざ病気になった時に困るので、ここの見極めを大切にしなければいけません。

各種支払いは支払日の延長ができる事もあるため、お金がないやばい時は支払いの延長をすることも検討してみてください。

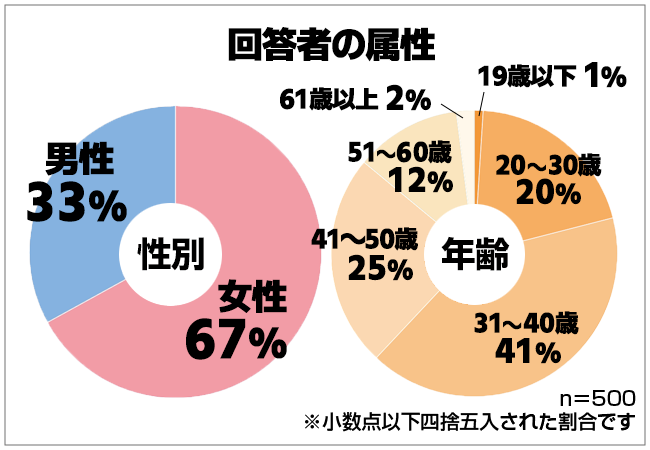

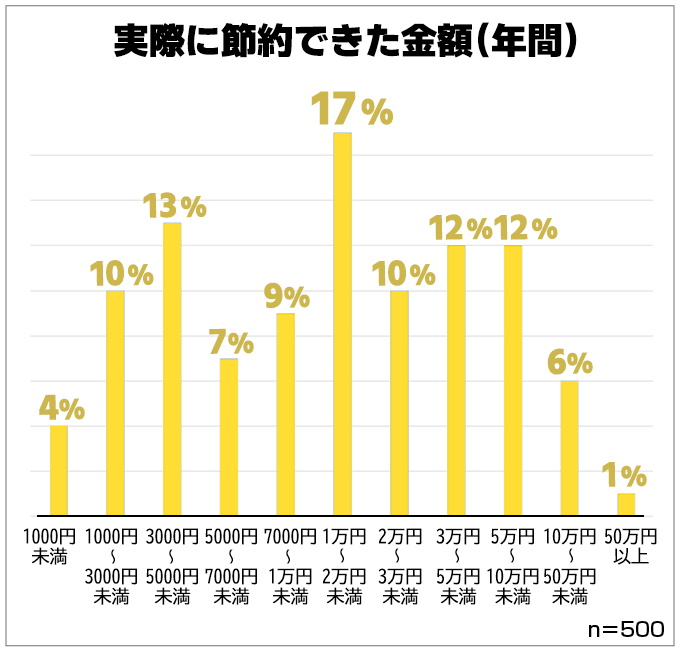

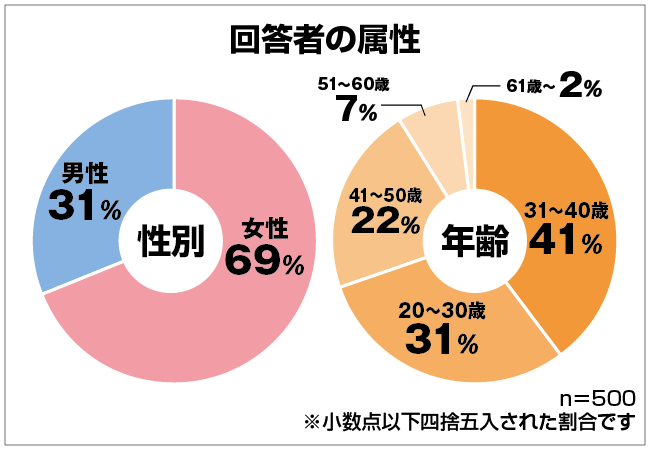

実際にお金の節約術を試した経験を持つ男女500人に、本当に効果のあったお金の節約術を教えてもらいました(自社調べ)。

今回ご協力いただいた方には女性が多く見られましたが、お金の節約を意識している男性もいます。年齢層は31歳から40歳が最も多くなっていました。

お金の節約をしているもので多く見られたのは、食費でした。次いで水道・光熱費となっています。

節約料理は鶏肉やもやしを使ったレシピなどが人気がありますし、簡単に取り入れることができますよね。

買い物もこまめに行くよりも、なるべくまとめて買った方が結果的にお金の節約になります。さらに電気はこまめに消す、シャワーを出しっぱなしにしない、など家族で協力してお金の節約に励んでいる人が多いようです。

すぐにでも取り組める内容なので、気になった方はぜひ今日からでも始めてみてはいかがでしょうか。

他にもよく指摘があるのが、クレジットカードの使い方です。買い物をしても実際に支払いするのは後のため、お金の残高を勘違いしやすいですし、中には通帳の残高さえ考えずにクレジット払いをしてしまう人もいます。そんな人は自分のカードの使い方を見直す必要があります。

例え、カードローンなどで一時的に危機はしのげても、お金の管理ができないと同じことを繰り返してしまことになりかねません。

収入が激減してしまって生活の見直しをしても厳しい場合は、既に説明したように公的な支援に頼ることも大切です。その間に収入の多い仕事に転職する、事業を方向転換するなどできるはずです。

そして、日頃から自分がどのようにお金を使っているか収支を知ることも大切です。家計簿アプリに毎日使ったお金を記入していくことで、お金がなくてやばいと焦りにくくなるかもしれません。

他にもポイントサイトに登録して毎日少しずつポイントを溜めていくこともできるでしょう。毎日の積み重ねを続けていくことが、心の余裕にも繋がっていくのでおすすめです。

お金がない時にはどうすれば良いのか、その乗り切り方をお金を借りること以外でご紹介します。日頃から実践しやすい事なので、習慣になるよう少しずつ始めてみることをおすすめします。

まずは毎日の食事を外食に頼っていないかを1度見直してみる必要があります。ワンコイン定食と聞けばなんとなくお金の節約ができているような気がするかもしれませんが、毎食外食をせず自炊するだけで食費は大きく変わってきます。

「ご飯なんて作ったことがないから無理だ」と言わず、スマホさえあれば簡単にレシピが調べられますよ。クックパッドなどは有名ですよね。特に初心者にも簡単でおすすめなのはデリッシュキッチンです。分かりやすく動画でレシピを紹介してくれるので、初めてのレシピでも挑戦しやすいと思います。

また、男性は特にコンビニで買い物を済ます傾向があります。これをスーパーでの買い物へとシフトしましょう。閉店間際に店に行けば半額で惣菜などを購入することができます。

「とりあえず給料日まで持たせるぞ!」という心持ちのもと、残金を確認しながら生活してみましょう。なんとか食いつなげた時には大きな達成感が味わえます。

先程のアンケートをもとに、お金の節約を意識している人がどのくらい支出を減らせたのか、金額を確認しましょう。

最も多いのは1万円〜2万円で、月額に直すと1,000円程度になります。少しの意識で、結果が変わると言えるでしょう。

1万円未満という結果になった人もいますが、今後さらに別の方法を試せば今以上にお金の節約ができる可能性もあります。

2万円以上お金の節約できた人も多く見られました。このくらいの金額になると、目に見えて結果が出たと感じられてさらにやる気が出そうです。

2万円というと超ドケチ節約術なのかと思いますが、意外と「食品を無駄にしない、食品ロスを出さずにちゃんと使い切る」ことが大事です。

安いからと普段使わない食材を買って無駄にするのではなく、普段よく使う食材を常にストックしておくのです。野菜は早めにカットして冷凍保存しておいたり、賞味期限が近い食材を分かるように冷蔵庫にしまうこともポイント。

食材をしっかりと使い、冷蔵庫の食材が無くなったタイミングで買い物に行くようにしたいですね。

そしてスーパーのはしごはなるべくせず、いつも決まったお店で買うこともお金の節約の第一歩となります。こうすることでポイントが貯まりやすくなり、さらに時間の無駄も省けます。

いつも店を歩くルートを決めて無駄な買い物を一切しないようにしている、というお金の節約上級者もいますよ。

このように普段からお金の節約を心に留めておくことで、お金ないから辛い…という状態から脱しやすくなります。ポイントは「無理せず、楽しくお金の節約をすること」です。続けていけなれば意味がないですからね。

年齢やお金の使い道など…お金がない理由や乗り切り方のアンケート結果

以下の属性の人に「お金がない状況に関するアンケート調査」を実施した結果があるので、見てみましょう。

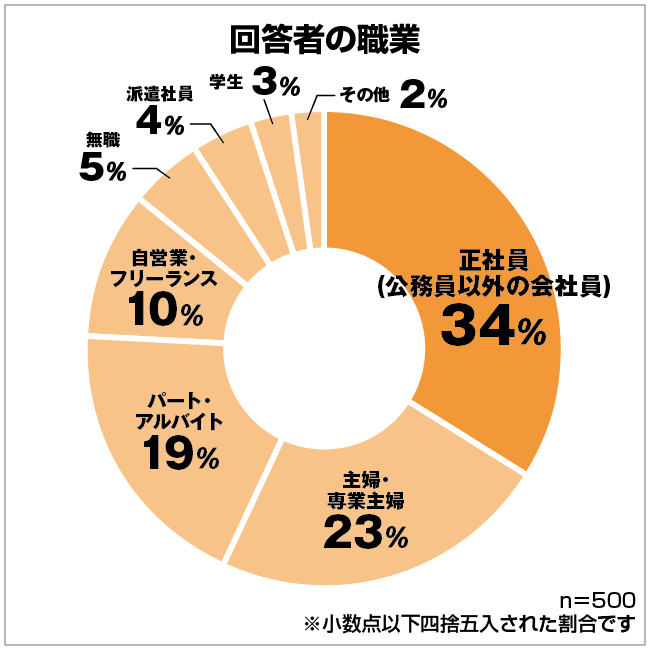

今回アンケートに参加してくれた方は、女性が多いという結果になっています。回答者の年代は31歳から40歳が最も多くなっていますが、幅広い世代の方から回答が得られました。職業も次のように幅広い分布になっています。

様々な立場の人から寄せられた、お金がない理由を紹介します。

アンケートの回答者が最も多くお金を使っているのは、食費(食料・飲料・菓子など)です。削るのが難しい費用だからこそ、「お金がなくて困っている」という状況になりやすいと言えるでしょう。

子供や親族に掛けるお金、医療費など、他にもお金の節約するのが難しい費用もあります。

食費に次いで外食や交友費、交際費などが多くなっています。ファッション用品やコスメなどにお金をかけている人も見られました。

他にも以下のような回答があったので、多い順に紹介します。

- 旅行・アクティビティ

- ギャンブル

- 預金・貯金

- 通信費(電話・携帯電話・インターネットなど)

- オタク活動、推し活(グッズ・遠征費など)

- 嗜好品(酒・タバコなど)

- ゲーム、アプリなどへの課金

- 家電・家具

- 本・漫画・雑誌

- ペット用品

- スキルアップ・自己教養

このようにいろいろな理由からお金がない状態になる方たち。

ギャンブルや推し活、そしてゲーム課金などは自分でも意識せずに使ってしまうことが多いものです。そうして気付けば「なぜか究極にお金がない!」という状況になってしまうのです。

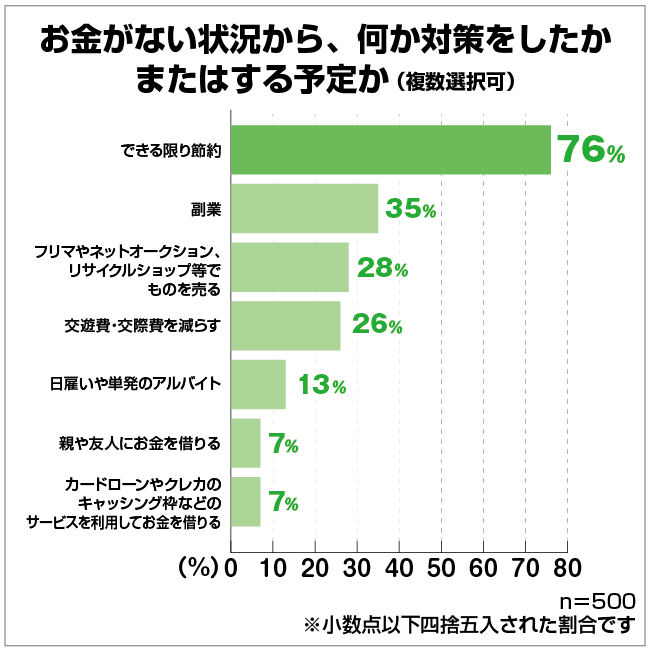

「お金がない状況に関するアンケート調査」では、お金がない時にどうするかも質問しました。得られた結果は以下の通りです。

お金の節約をするという人が最も多く、全体の76%を占めていました。手頃に始められる方法なので、試した人が多いようです。交友費・交際費に絞って減らすようにした人も26%いました。

支出を減らす方法を試した人がいる一方で、収入を増やす目的で副業をはじめた方も35%と多く見られます。

上のグラフには掲載されていませんが、「特に何もしていない」「何かをする予定もない」という回答は全体の4%でした。

他にも回答があったので、多い順に見てみましょう。

- 質屋の利用

- 冠婚葬祭への参加を辞退

- 公的な支援を受ける(生活保護・生活福祉金貸付など)

- 既にある借金の債務整理(任意整理や自己破産)

- 給料の前借り

- 生命保険の契約者貸付の利用

- 会社の従業員貸付の利用

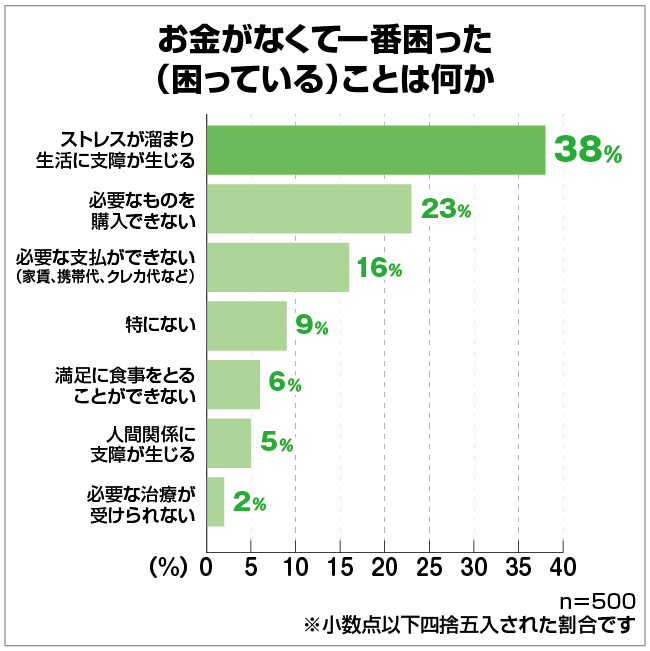

中には特に何もしていない人も見受けられましたが、お金がないことで困ることはないか調査したところ、以下のような結果になりました。

「ストレスが溜まり生活に支障が生じる」という回答が最も多く、お金がないとストレスを抱えてしまう様子がうかがえます。

ストレスが身体に与える影響はとても大きく、それによってメンタルの病気になってしまうこともあります。そうならないために、日頃から自分にできることを考える必要があるでしょう。

そして「必要な支払いができない」「満足に食事をとることができない」といった、緊急性の高いものも見られました。状況に合わせて、できそうな対策を試してみてください。

ちなみに、お金の節約をするという選択肢の中で「一番節約できるもの」は何でしょうか。これは人によって答えが違ってくるのですが、「1ヶ月の中で一番支出に費やしているもの」となります。

支出が多いほどお金の節約はしやすくなりますから、まずは毎月家計簿を付けることから始めてみましょう。こうすることで自分のお金の現状を把握しやすくなり、最新の状態でリアルタイムのお金の節約ができるようになります。

一般的に家計の中で一番支出が多いのは食費が多いですが、中にはローンや趣味のお金である場合もあるでしょう。

まずは自分の家のお金の流れを把握することで、お金の節約について考えやすくなります。

お金がないからやばいと思っても方法はある。まずは落ち着くこと

お金がないと言えば、94年に織田裕二が出演していたテレビドラマが頭に浮かぶ人も多いかもしれません。文字通りお金がない主人公が、楽天的な性格を武器にどんどんのしあがっていくサクセスストーリーですね。あのように人生がうまく好転すれば最高ですが、なかなか一筋縄ではいかないものです。

「お金ない。やばい」といっても、その状況は人によって違います。一時的にやばい場合と、本当に明日どうしようという人とは、原因が違います。そして、対処の方法が変わってきます。

実際にお金がないことで、子どもにご飯を食べさせるのが大変な人もいます。特にシングルマザーの世帯の場合、その半数以上が生活に困窮しているという調査結果もあるほどです。

子育てにはどうしてもお金がかかりますが、ご飯は削ることができない項目ですよね。特にコロナ禍になってからは、仕事がなくなり経済的な問題を抱える人が増えました。

日雇いのバイトをしたり、フリマやオークション、質屋などの利用をすることで早い期間でお金を作り出すことができますね。お金がない方ですでに働いている方は転職をして収入を上げるという方法もあります。

また、現在働いている場合、本業で収入を増やしてお金がない時の対処方法にもできるので、収入を上げる方法も考えてみてください。

さらに即金アプリは、家にあるブランド物やゲームなどをあらかじめネットで決められた時間までに査定してもらうというものです。店舗まで足を運ばなくても、即日買取になるのでスピーディーな点がメリットです。

また、税金や学費など、各種支払いは延長できることもあるため、お金がない時に支払いをどうすることもできない場合は延長することもご検討ください。

現時点でお金をどうすればいいのか困っている場合は即日お金になるものを、長いスパンで必要になっているなら少しずつお金となっていくものを利用しましょう。

お金がない人は無駄遣いをしていたり、支出と収入を把握していなかったりする可能性が高いです。そのため、お金がない時はまず家計簿をつけることをおすすめします。

「お金ないと心がすさむ」または、「お金ないと心が荒む」などと言われることもあります。お金がないと病むことや精神不安定になることもあり、精神的な病にかかると余計にお金がかかるため、日ごろから対策やお金がない時の対処方法を考えておきましょう。

お金がない時はお金を借りる、稼ぐことで対処することはできますが、すぐにお金を借りることができないなどでどうすることもできない場合もあるため、お金ないとお悩みの場合はできるだけ早く相談することをおすすめします。

このように、この記事ではいくつかの対処法を記載しましたが、あなたの状況を見極めて参考にしてください。そして、一時的な問題で終わるのではなく、今後も同じ状況にならないよう、考えていく必要があります。

「お金ない、助けて!」と切実に思っている人こそこの記事を読んで今の生活を変えられるように応援しています。

もちろん、急に誰もが大金を手に入れることはできないため、突然変わることは難しいかもしれません。しかし、行動をしないと前にすすめず、また変わることすらもできなくなります。

「お金ない、でも借りれない…」と悩んでいても状況は何も変わりません。「なぜか究極にお金がない」という人は、交際費やギャンブルなどにお金を使いすぎていないか見直しをしてみてください。

まずは自分が何に毎月お金を使っているのか、それを把握することが大切なのです。

この記事を読んで少しずつでも行動が変われば、よくなっていきます。諦めずに、今あるシステムや支援を上手く活用して生活していきましょう。